Татьяна Ефремова - Антикризисное управление. Учебное пособие

- Название:Антикризисное управление. Учебное пособие

- Автор:

- Жанр:

- Издательство:Флинта, МПСИ

- Год:2009

- Город:Москва

- ISBN:978-5-9765-0224-6

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Татьяна Ефремова - Антикризисное управление. Учебное пособие краткое содержание

В пособии рассматривается антикризисное управление на макроуровне экономики, раскрываются технология и методика управления организацией, преодоление банкротства предприятиями, исследуются особенности антикризисного управления в малом бизнесе.

Для преподавателей и аспирантов экономических вузов и факультетов, студентов, обучающихся по экономическим специальностям, слушателей бизнес-школ. Рекомендуется всем, кто занят в сфере менеджмента на различных уровнях управления.

Антикризисное управление. Учебное пособие - читать онлайн бесплатно полную версию (весь текст целиком)

Интервал:

Закладка:

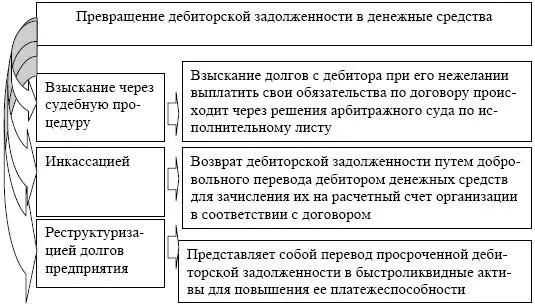

Превращение дебиторской задолженности в денежные средства или ее сокращение может происходить следующими способами: взысканием через судебную процедуру, инкассацией – добровольным перечислением дебитором денежных средств, реструктуризацией долгов предприятия (рис. 40).

Рис. 40. Способы превращения дебиторской задолженности в денежные средства или ее сокращение

Основными путями для реструктуризации и уменьшения дебиторской задолженности организации могут быть:

– взаимозачет взаимных платежных требований до арбитражных процедур;

– передача дебитором в зачет погашения задолженности быстроликвидных ценных бумаг (государственных облигаций, акций известных компаний топливно-энергетического комплекса, телекоммуникационных и т. д.) по взаимному соглашению;

– передача дебитором части своего имущества в погашение задолженности,

– переоформление дебиторской задолженности в векселя;

– применение системы скидок от стоимости продукции при досрочном, своевременном платеже за отгруженную продукцию и снижение санкций за просрочку платежа;

– увеличение размера предоплаты за отгруженную продукцию;

– применение процедуры факторинга;

– использование договора цессии;

– подача имущественного иска на должника в арбитражный суд; —взыскание дебиторской задолженности со скидкой; —отсрочка обязательств по дебиторской задолженности при обеспечении ее залогом.

Необходимость поиска эффективных путей по повышению ликвидности дебиторской задолженности организации в целях скорейшего высвобождения денежных средств, заложенных в ней, для погашения кредиторской задолженности связана с повышением (восстановлением) платежеспособности предприятия. Рассмотрим более подробно предлагаемые пути снижения дебиторской задолженности.

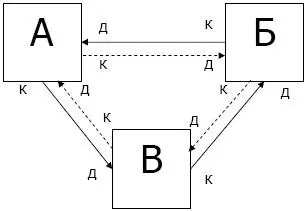

1. Взаимозачет предусматривает погашение взаимных обязательств предприятий, как правило, с привлечением третьих лиц (рис. 41).

Рис. 41. Схема погашения взаимных обязательств предприятий с привлечением третьих лиц

Рассматриваемое предприятие «А» является дебитором по отношению к предприятию «В» и имеет обязательства по отношению к предприятию «Б». В то же время предприятие «Б» – дебитор по отношению к предприятию «А» и имеет обязательства по отношению к предприятию «В». Предприятие «В» является дебитором предприятия «Б» и имеет обязательства перед предприятием «А». Тогда после рассмотрения взаимных обязательств и требований между этими организациями можно погасить частично или полностью дебиторскую задолженность, используя взаимозачеты. Взаимозачеты долгов служат распространенным методом реструктуризации задолженности.

2. Передача (продажа) дебитором для погашения задолженности предприятию имеющихся на балансе быстроликвидных ценных бумаг – облигаций и акций. Важным моментом является уточнение стоимости передаваемых (продаваемых) ценных бумаг.

3. Получение от дебитора в счет погашения дебиторской задолженности части недвижимого имущества, находящегося в его собственности: административной, производственной или складской площадей, производственного оборудования, транспортных средств и др.

– полученное имущество может быть использовано организацией в своем производственном процессе, или передано своим кредиторам, или продано третьим лицам;

– сдача в аренду вышеперечисленного недвижимого имущества организации, а она, в свою очередь, может его передать в субаренду своим кредиторам или третьим лицам;

– передача дебитором материальных ценностей: сырья, материалов, товаров и т. д., которые организация может использовать в своем производстве или для погашения кредиторской задолженности, или продать третьим лицам.

4. Задолженность неплатежеспособной организации другим организациям может быть переоформлена в качестве займа или в виде ликвидных векселей, что будет более выгодно в части надежного и полного погашения обязательств.

5. Важным направлением уменьшения объема дебиторской задолженности является увеличение размера предоплаты за отгруженную продукцию, который может колебаться в значительных границах в зависимости от характера взаимодействия с клиентом.

6. Погашение дебиторской задолженности возможно в результате предложенных скидок к размеру задолженности в обмен на ускорение платежей, особенно при досрочном, своевременном платежах.

Следующим шагом уменьшения дебиторской задолженности является уменьшение периода предоставления товарного кредита клиентам – покупателям продукции. Товарный кредит нередко предоставляется клиентам на 60 дней. Поэтому снижение календарного периода предоставления товарного кредита является также важной мерой снижения объема дебиторской задолженности. Так, рекомендуется для постоянных клиентов – не более 30 дней, для клиентов, периодически покупающих продукцию, – не более 15 дней. В каждом конкретном случае в зависимости от объема поставок, стабильности платежей эти сроки устанавливаются индивидуально. Для постоянных клиентов может быть установлен предельный приемлемый уровень объема задолженности, который не нарушается при проведении новых закупок и платежей.

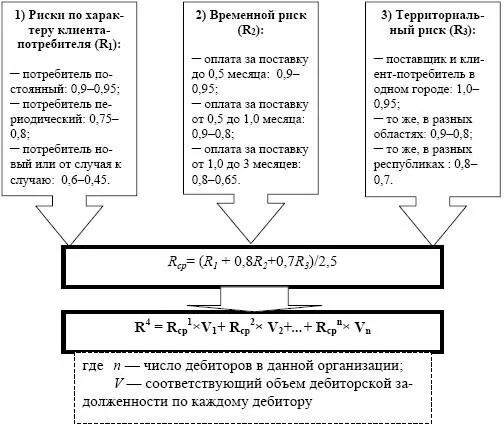

При определении размера скидки, объема товарного кредита, размера предоплаты, сроков оплаты за поставку товара (отгруженную продукцию) следует учитывать предпринимательские риски. Риски измеряются в долях к единице: 1,0 – отсутствие риска, 0 – высокий уровень риска.

Расчет средней оценки риска для каждого дебитора схематично приведен на рис. 42.

Рис. 42. Схема расчета средней оценки риска для каждого дебитора

Для определения среднего риска используются следующие весовые коэффициенты: для R 1—1,0; для R 2– 0,8; для R 3– 0,7.

Указанные коэффициенты корректируют объем дебиторской задолженности с точки зрения ее реальности для погашения кредиторской задолженности организации.

7. Снижение дебиторской задолженности путем процедуры факторинга. Одним из способов возможного привлечения денежных средств для оплаты собственных долгов является договор финансирования под уступку прав требования. В отличие от уступки требования факторинг предусматривает, что покупка требования может быть осуществлена исключительно за счет встречного предоставления денежных средств (рис. 43).

Читать дальшеИнтервал:

Закладка: