Е. Чипуренко - Налоговая нагрузка предприятия: анализ, расчет, управление

- Название:Налоговая нагрузка предприятия: анализ, расчет, управление

- Автор:

- Жанр:

- Издательство:be028f48-9269-102b-911f-e616bb67d0de

- Год:2008

- Город:Москва

- ISBN:978-5-93094-237-8

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Е. Чипуренко - Налоговая нагрузка предприятия: анализ, расчет, управление краткое содержание

Налоговая нагрузка – это одно из понятий, применяемых для оценки влияния налоговых платежей на финансовое состояние предприятия. Величина налоговой нагрузки зависит от множества факторов – от вида деятельности и формы ее осуществления, налогового режима, организационно-правовой формы предприятия и особенностей налогового и бухгалтерского учета, закрепленных в учетной политике. Предлагаемая методика позволяет каждому предприятию рассчитать свою налоговую нагрузку, провести анализ ее состояния за ряд лет, а затем сделать прогноз возможных вариантов изменения налоговой нагрузки, добиваясь ее оптимального значения.

Налоговая нагрузка предприятия: анализ, расчет, управление - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Таким образом, требования налогового законодательства, предъявляемые к исчислению НДС, приводят к возникновению дополнительных затратных статей для предприятия в виде сумм НДС, ранее уплаченных в бюджет или поставщикам приобретаемых ресурсов. Влияние данных затрат на формирование финансового результата зависит от порядка их учета – в стоимости приобретаемых ресурсов или в качестве прочих расходов.

4.4. Оценка влияния на финансовый результат налога на прибыль и налогов, включаемых в состав прочих расходов

Налог на прибыль непосредственно влияет на величину финансового результата, и операция по его начислению отражается на счете 99, то есть на счете, на котором определяется финансовый результат по предприятию в целом.

Каждый месяц в течение календарного года соответствующие расходы отражаются на счетах 90 и 91.

Причем прочие расходы показываются по дебету счета 91 непосредственно в корреспонденции со счетом учета используемого актива или счета расчетов при оказании соответствующих услуг (выполнении работ). В качестве прочих расходов по дебету счета 91 оформляются обязательства по налогу на имущество организаций, транспортному и земельному налогам. Таким образом, вышеприведенные налоговые обязательства участвуют в формировании финансового результата.

Кроме того, если предприятие несет в составе прочих расходов расходы по заработной плате, то одновременно в качестве прочих расходов могут возникнуть начисления на заработную плату в виде единого социального налога, взносов на обязательное страхование от несчастных случаев на производстве и профессиональных заболеваний. Сумма этих начислений отражается на счете 91 и непосредственно участвует в расчете финансового результата.

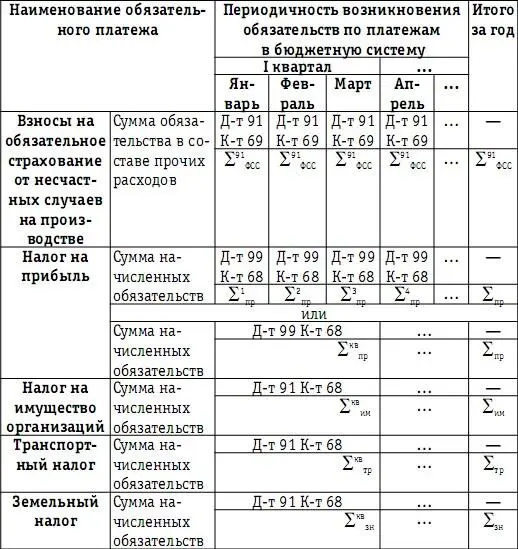

Ниже (табл. 26) приводится порядок отражения налога на прибыль и иных обязательных платежей, включаемых в состав прочих расходов.

Таблица 26

Налоговые обязательства, ежемесячно (ежеквартально)

относимые в состав расходов при формировании

финансового результата

4.5. Оценка влияния налога на прибыль на величину чистой прибыли в соответствии с российской методикой учета отложенных налогов

В соответствии с Положением по бухгалтерскому учету «Учет расчетов по налогу на прибыль» ПБУ 18/02, утвержденным приказом Минфина России от 19.11.2002 № 114н, начиная с 2003 года в российском финансовом учете применяется методика отражения расчетов по налогу на прибыль с применением показателей отложенных налогов, которая является обязательной для организаций, признаваемых в установленном законодательством Российской Федерации порядке плательщиками налога на прибыль. Перечень плательщиков налога на прибыль определен нормами главы 25 НК РФ, за исключением кредитных, страховых организаций и бюджетных учреждений, в отношении которых ПБУ 18/02 не применяется.

Не являясь плательщиками налога на прибыль, предприятия, работающие в рамках особых налоговых режимов: системы налогообложения в виде единого налога на вмененный доход, упрощенной системы налогообложения, системы налогообложения для сельскохозяйственных товаропроизводителей, – также не применяют ПБУ 18/02. Кроме того, в соответствии с Федеральным законом «О бухгалтерском учете» организации, перешедшие на упрощенную систему налогообложения, освобождаются от обязанности ведения бухгалтерского учета, за исключением учета основных средств и нематериальных активов. Освобождение от ведения бухгалтерского учета является дополнительным свидетельством того, что организациям, перешедшим на упрощенную систему налогообложения, не требуется соблюдения стандартов бухгалтерского учета, в том числе требований ПБУ 18/02.

В соответствии с п. 2 ПБУ 18/02 требования данного Положения могут не соблюдаться субъектами малого предпринимательства, определяемыми в соответствии с критериями, установленными Федеральным законом от 24.07.2007 № 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации». При этом решение об отказе от соблюдения требований данного стандарта должно быть закреплено в учетной политике предприятия.

Показателем налога на прибыль в бухгалтерском учете является условныйрасходпоналогунаприбыль (далее – условный расход), который определяется как произведение бухгалтерской прибыли отчетного периода (называемой в Отчете о прибылях и убытках прибыльюдоналогообложения ) на ставку налога на прибыль, действующую на отчетную дату.

Именно условный расход отражается в Отчете о прибылях и убытках как показатель, формирующий финансовый результат, уменьшая прибыль до налогообложения до величины чистой прибыли отчетного периода. Однако условный расход может не иметь ничего общего с той суммой налога на прибыль, которую организация-налогоплательщик обязана уплатить в бюджет по итогам отчетного периода.

Показатель налоговых обязательств к уплате в бюджет называется текущимналогом , сумма которого устанавливается как произведение налогооблагаемой прибыли на действующую ставку налога на прибыль. Для бухгалтерского учета показатель текущего налога является «входящей» величиной.

Роль балансирующей величины между условным расходом и текущим налогом играют показатели отложенных налогов и постоянных налоговых обязательств. Взаимосвязь условного расхода и текущего налога на прибыль можно выразить в виде следующего уравнения:

Условный расход = Текущий налог ± Отложенный налог.

Таким образом, условный расход может рассматриваться как комплексный показатель, включающий следующие составляющие:

– текущий налог;

– отложенный налог, выполняющий корректирующую роль.

Возможны ситуации, при которых доходы и расходы полностью совпадают в налоговом и бухгалтерском учете. В этом случае условный расход равен текущему налогу. Однако, как правило, из-за несовпадения правил бухгалтерского и налогового законодательства показатели прибыли не равняются друг другу, а значит, не совпадают и суммы налога. Соотношение условного расхода и текущего налога может быть разным в зависимости от расхождений между бухгалтерскими и налоговыми правилами исчисления прибыли (убытка), которые приводят к возникновению следующих ситуаций.

Ситуация 1. Сумма налогооблагаемой прибыли больше суммы бухгалтерской прибыли текущего отчетного периода. В этом случае организация должна за текущий период как бы переплатить налог на прибыль относительно показателя финансового результата, отраженного в Отчете о прибылях и убытках.

Читать дальшеИнтервал:

Закладка: