Джереми Миллер - Правила инвестирования Уоррена Баффетта

- Название:Правила инвестирования Уоррена Баффетта

- Автор:

- Жанр:

- Издательство:Литагент Альпина

- Год:2017

- Город:Москва

- ISBN:978-5-9614-4734-7

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Джереми Миллер - Правила инвестирования Уоррена Баффетта краткое содержание

Автор – составитель книги инвестиционный аналитик Джереми Миллер, объединив письма по темам, анализирует историю успеха компании BPL с 1956 по 1970 г. – периода, по признанию самого Баффетта, с самой высокой доходностью, которую он когда-либо получал. Изложенные здесь подходы, несмотря на эволюцию в методах инвестирования, не теряют актуальности и по сей день.

Правила инвестирования Уоррена Баффетта - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

На мой взгляд, самый объективный тест консервативности нашего подхода к инвестированию – это анализ результативности на падающих рынках. Лучше всего, если Dow при этом падает очень значительно. Наша результативность при довольно мягких падениях в 1957 и 1960 гг. подтверждает мою гипотезу о том, что сделанные нами инвестиции исключительно консервативны. Я буду рад, если кто-нибудь из партнеров предложит другой объективный тест на консервативность, чтобы можно было сравнивать результаты. Мы ни разу не реализовали убыток более 0,5 % от 1 % совокупных чистых активов, а отношение совокупного реализованного прироста к совокупному реализованному убытку в долларах составляет у нас примерно 100 к 1. Конечно, это является отражением того факта, что в целом мы работаем на растущем рынке. Тем не менее и на нем существует множество возможностей для убыточных сделок (вы можете найти их при желании самостоятельно), поэтому, я считаю, изложенные выше факты имеют определенную значимость.

Вопрос консерватизма

При взгляде на… результативность инвестиционной компании может возникнуть вопрос: «Конечно, но разве эти компании управляются не более консервативно, чем наше товарищество?» Если вы зададите этот вопрос руководителям инвестиционных компаний, то они совершенно искренне скажут, что их компании более консервативны. Если вы спросите об этом у первой сотни аналитиков по ценным бумагам, которых встретите, я уверен, подавляющее их большинство будет на стороне инвестиционных компаний. Я с этим не согласен. Я держу более 90 % своего капитала в BPL, и большинство моих родственников участвуют в нем, впрочем, это лишь демонстрирует искренность моих взглядов, а не их правильность.

Истинная правда, что инвестиционные компании вкладывают свои средства более традиционным образом, чем мы. Для многих традиционность и консерватизм – это одно и то же. На мой взгляд, это ошибочное представление. Ни традиционный подход, ни отступления от него как таковые не являются консервативными.

Подлинный консерватизм – результат рациональных гипотез, правильных фактов и здравой логики. Эти факторы могут приводить к традиционным действиям, однако нередко они требуют отступления от традиций. В каком-нибудь уголке мира, возможно, все еще проходят регулярные собрания Общества плоской Земли.

Мы не успокаиваемся, когда важные персоны, всяческие комментаторы или большое число людей соглашаются с нами. Мы не успокаиваемся, и когда они не соглашаются с нами. Выяснение мнения публики ни в коей мере не является заменой самостоятельного обдумывания. Когда мы реально можем расслабиться и улыбнуться, так это в ситуации, которая доступна нашему пониманию, где факты определенны и ясны, а характер действий очевиден. Именно в этом случае – традиционный он или нет, согласны другие с нашим мнением или не согласны – мы действуем консервативно.

Сказанное выше может показаться крайне субъективным. Так оно и есть. Вам нужен объективный подход к вопросу. Я лично придерживаюсь именно такого взгляда. На мой взгляд, единственный рациональный путь оценки консервативности прошлой политики – это анализ результативности на падающих рынках. В нашем распоряжении всего три года, в течение которых рынки падали, и, к сожалению (исключительно в целях тестирования), каждый раз падение было умеренным. Во всех трех случаях мы получали заметно более высокие результаты, чем большинство традиционных портфелей.

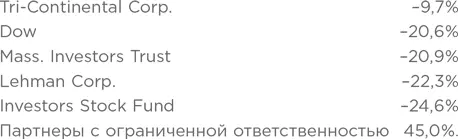

В частности, если бы эти три года шли один за другим, то кумулятивные результаты были бы следующими:

Мы не считаем, что это сравнение является решающим, однако оно довольно показательно. На наш взгляд, оно несомненно более убедительно, чем утверждение: «Мы держим (независимо от цены) A. T.&T., General Electric, IBM и General Motors и, следовательно, действуем консервативно». В любом случае, оценка консерватизма любой инвестиционной программы или стиля управления (включая самостоятельное управление) должна базироваться на рациональных объективных стандартах, и, на мой взгляд, результативность на падающих рынках является как минимум одним из значимых тестов.

Диверсификация

В прошлогоднем комментарии относительно неспособности подавляющего большинства инвестиционных менеджеров добиться результатов выше случайных я объяснил это, прежде всего, совокупностью: «(1) коллегиальных решений – с моей, возможно небеспристрастной, точки зрения, выдающееся управление инвестициями почти нереально, когда им занимается группа любого размера, в которой все стороны участвуют в принятии решений; (2) желания копировать политику и (в определенной мере) портфели других крупных уважаемых организаций; (3) организационной среды, в которой среднее является "безопасным", а персональное вознаграждение за независимое действие совершенно не соответствует общему риску, связанному с этим действием; (4) строгого соблюдения определенных правил диверсификации, которые являются иррациональными; и, последнее и самое важное, (5) инерции».

В этом году в материале, который был разослан в ноябре, я специально привлек ваше внимание к новой формулировке «Основных правил»: «7. Мы диверсифицируем вложения значительно меньше, чем большинство инвестиционных компаний. Мы можем вкладывать до 40 % нашего капитала в одну ценную бумагу при условии сочетания чрезвычайно высокой вероятности того, что наши факты и заключения правильны, с очень низкой вероятностью того, что какие-либо события сильно изменят внутреннюю стоимость инвестиции».

Наша политика в области диверсификации безусловно отличается от политики практически всех публичных инвестиционных компаний. Честно говоря, мне бы очень хотелось иметь с полсотни инвестиционных возможностей, у каждой из которых математическое ожидание (эта величина характеризует диапазон всех возможных относительных результатов, включая отрицательные, с учетом вероятности – попрошу не зевать в этом месте) результата, скажем, на 15 % годовых выше Dow. Если 50 отдельных возможностей не имеют взаимной корреляции (т. е. движение одной не повторяется всеми остальными), то я могу вложить по 2 % нашего капитала в каждую из них и спокойно рассчитывать на очень высокую вероятность того, что наш совокупный результат будет очень близок к заветному 15 %-ному преимуществу.

Читать дальшеИнтервал:

Закладка: