Нейт Сильвер - Сигнал и шум. Почему одни прогнозы сбываются, а другие – нет

- Название:Сигнал и шум. Почему одни прогнозы сбываются, а другие – нет

- Автор:

- Жанр:

- Издательство:Array Литагент «Аттикус»

- Год:2015

- Город:Москва

- ISBN:978-5-389-09938-8

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Нейт Сильвер - Сигнал и шум. Почему одни прогнозы сбываются, а другие – нет краткое содержание

О том, как этому научиться, рассказывает Нейт Сильвер, политический визионер и гуру статистики, разработавший систему прогнозов, позволившую дважды максимально точно предсказать результаты президентских выборов почти во всех штатах Америки. Его книга во многом близка исследованиям Нассима Талеба и столь же значима для всех, кто имеет дело с большими объемами данных и просчитывает различные варианты развития событий. И если Талеб говорит о законах зарождения «черных лебедей», Сильвер исследует модели и способы, позволяющие поймать этих птиц в расставленные нами сети. Он обобщает опыт экспертов-практиков, изучает различные модели и подходы, позволяющие делать более точные прогнозы. Как и Даниэль Канеман, автор бестселлера «Думай медленно… Решай быстро», наблюдая за поведением и мышлением людей, оценивающих неопределенные события, Сильвер утверждает: да, компьютеры незаменимы при работе с огромными массивами данных, но для максимальной точности результатов необходим гибкий человеческий ум и опыт, ведь прогнозирование – это планирование в условиях неопределенности.

Сигнал и шум. Почему одни прогнозы сбываются, а другие – нет - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

732

Это значительно ниже среднего показателя отдачи по рынку. Хотя 2000‑е гг. были плохим десятилетием для акций, инвестор, купивший и хранивший акции, мог получить в конце периода 9 тыс. долл., а не 4 тыс. долл.

733

Carlota Perez, «The Double Bubble at the Turn of the Century: Technological Roots and Structural Implications», Cambridge Journal of Economics , 33 (2009), pp. 779–805. http://www.relooney.info/Cambridge-GFC_14.pdf.

734

Основан на сравнении доходов технологических компаний, входящих в список Fortune 500, с доходами всех компаний из списка Fortune 500 по состоянию на 2010 г. К технологическим компаниям я отношу Amazon.com, Apple, Avaya, Booz Allen Hamilton, Cisco Systems, Cognizant Technology Solutions, Computer Sciences, Corning, Dell, eBay, EMC, Google, Harris, Hewlett-Packard, IBM, Liberty Media, Microsoft, Motorola Solutions, NCR, Oracle, Pitney Bowes, Qualcomm, SAIC, Symantec, Western Digital, Xerox и Yahoo!.

735

Точнее, повышение значения на 90 % за пять лет, рассчитанное скользящим итогом и скорректированное на инфляцию и величину выплаченных дивидендов. Это соответствует 14 %-ному росту в расчете на год.

736

Примеры роста s&p 500 на 90 % за 5-летний период.

737

Изначальное название «Dow 100 000», по всей видимости, было более скромным («Dow 30 000»), пока издатель не сообразил, что оно может быстро потерять актуальность. Я предполагаю, что это было именно так, поскольку в первоначальной версии описания книги на сайте Amazon.com было использовано название «Dow 30 000», отражавшее предположение о том, что величина индекса Доу-Джонса вырастет к 2010 г. до 30 000. В книге также предсказывалось, что значение индекса вырастет до 100 000 к 2020 г., в результате чего у нее и появилось новое название. См. http://www.amazon.com/Dow-100–000-Fact-Fiction/dp/0735201374 по состоянию на 25 ноября 2011 г.

738

Под «реальной отдачей» я понимаю цену акции вместе с суммой дивидендов, но с корректировкой на инфляцию. Я предполагаю, что дивиденды автоматически реинвестируются в фондовый индекс, а не изымаются с рынка.

739

Alan Greenspan, «The Challenge of Central Banking in a Democratic Society», Remarks at the Annual Dinner and Francis Boyern Lecture of The American Enterprise Institute for Public Policy Research, Washington, DC, December 5, 1996. http://www.federalreserve.gov/boarddocs/speeches/1996/19961205.htm.

740

Может показаться, что графики, наподобие приведенного на рис. 11.4, перенасыщены информацией, однако это впечатлением обманчиво. В них включены данные, призванные демонстрировать ежегодную отдачу от фондового рынка. Например, один из кругов на рис. 11.4 показывает, как вели себя акции в течение 20 лет с 1960 по 1980 г. Другой – состояние акций в период с 1961 по 1981 г. Проблема в том, что эти периоды перекрываются между собой, вследствие чего одни и те же данные учитываются дважды. И если мы ищем сведения об изменении цен акций от года к году, эта информация не обеспечит нам нужного объема данных для работы. Коэффициент P/E Шиллера может быть рассчитан для периода с 1881 г. Начните с 1881 г. и отсчитывайте интервалы по 20 лет… вы получите 1901, 1921, 1941, 1961, 1981 и 2001 гг. Иными словами, вам придется ограничиваться шестью точками данных.

741

Разумеется, если вы совершенно уверены в том, что будет происходить с акцией, вам стоит инвестировать максимально доступную сумму.

742

«Henry Blodget’s Risky Bet on the Future of News», Bloomberg Businessweek , July 8, 2010. http://www.businessweek.com/print/magazine/content/10_29/b4187058885002.htm.

743

Dan Mitchell and Scott Martin, «Amazon Up 46 Points; Report ‘Clarified» CNET News, December 16, 1998. http://news.cnet.com/2100%E2%80%931017%E2%80%93219176.html.

744

Amazon.com Inc. (AMZN) Historical Prices; Yahoo! Finance. http://finance.yahoo.com/q/hp?s=AMZN&a=00&b=1&c=1997&d=11&e=25&f=2011&g=d.

745

Акции Amazon.com выросли до дневного максимума, составлявшего 302 долл. 16 декабря 1988 г. при цене открытия 243 долл. и цене закрытия 289 долл.

746

Несмотря на то что для этой книги я взял интервью примерно у сотни людей, Блоджет оказался одним из тех редких собеседников, запись разговора с которым так и хочется опубликовать слово в слово.

747

Denver Post , April 16, 1998.

748

Цена акции Amazon в настоящее время искусственным образом снижена в шесть раз по сравнению с 1998 г. вследствие операций по дроблению.

749

Zinta Lundborg, «Report Card: Henry Blodget», The Street , June 27, 2000. http://www.thestreet.com/markets/analystrankings/977502.html.

750

«Vested Interest»; PBS Now; May 31, 2002. http://www.pbs.org/now/politics/wallstreet.html.

751

Securities and Exchange Commission , 450 Fifth Street, N. W. Washington, DC 20549, Plaintiff, – against – Henry Mckelvey Blodget, Defendant , United States District Court, Southern District of New York, April 28, 2003. http://www.sec.gov/litigation/complaints/comp18115b.htm.

752

«The Securities and Exchange Commission, NASD and the New York Stock Exchange Permanently Bar Henry Blodget from the Securities Industry and Require $4 Million Payment»; U. S. Securities and Exchange Commission, April 28, 2003. http://www.sec.gov/news/press/2003–56.htm.

753

David Carr, «Not Need to Know but Nice to Know», MediaTalk, New York Times , November 24, 2003. http://www.nytimes.com/2003/11/24/business/mediatalk-not-need-to-know-but-nice-to-know.html?ref=henryblodget.

754

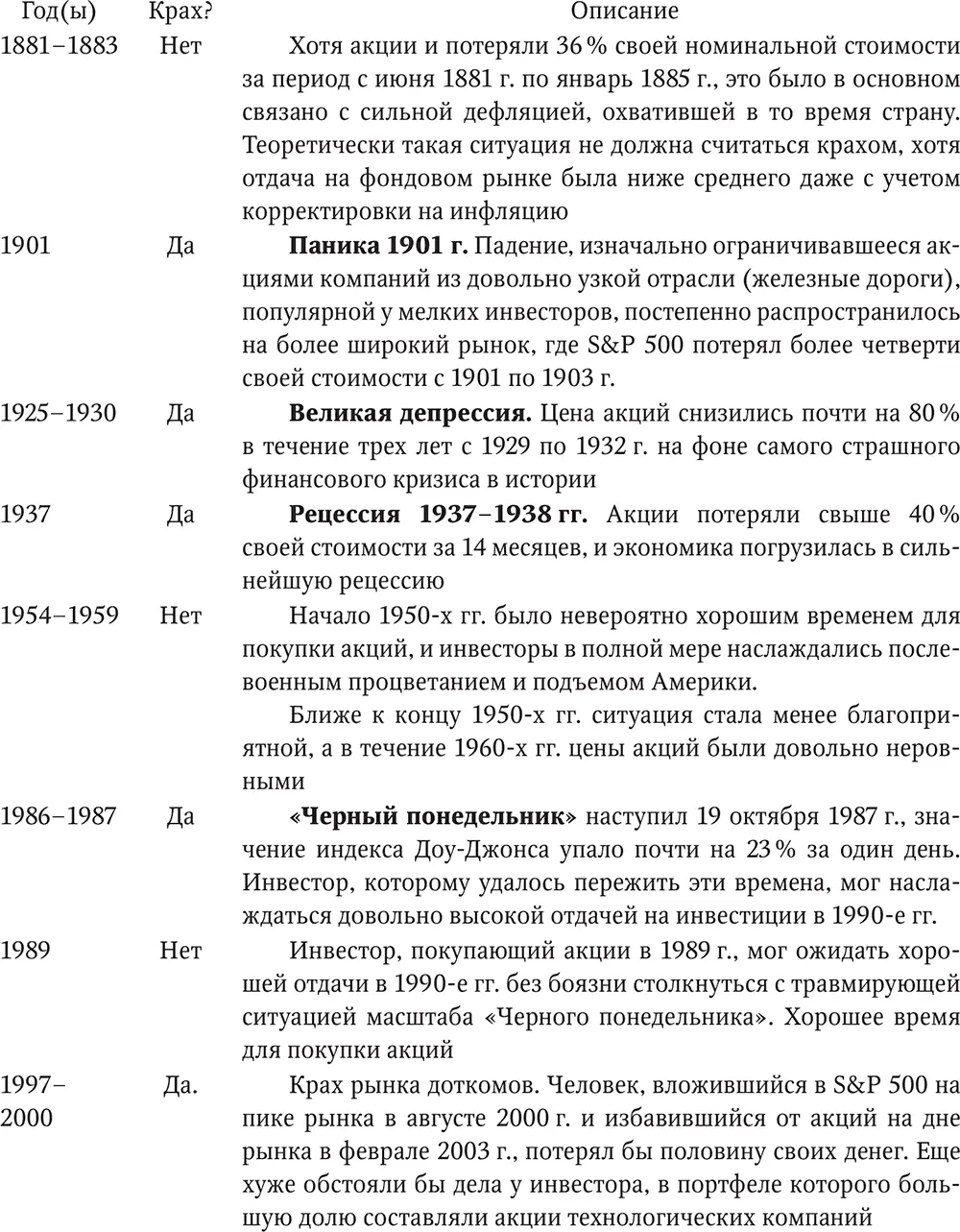

В данном случае под крахом понимается снижение цен акций на 20 %, с поправкой на выплату дивидендов и инфляцию.

755

«Securities Industry Employment 2Q 2010»; Securities Industry and Financial Markets Association Research Report, 5, no. 13. http://www.cdfa.net/cdfa/cdfaweb.nsf/fbaad5956b2928b086256efa005c5f78/7b5325c9447d35518625777b004cfb5f/$FILE/SecuritiesIndustry_Employment_20100810_SIFMA.pdf.

756

Есть некоторые основания считать, что аналитики знают о неудачной судьбе акций раньше, чем начинают делиться этой информацией с публикой. Порой они предпочитают поделиться этой информацией прежде всего с крупными инвесторами, клиентами своей фирмы, за вознаграждение. См., например, Jeffrey A. Buss, T. Clifton Green, and Narasimhan Jegadeesh, «Buy-Side Trades and Sell-Side Recommendations: Interactions and Information Content», Emory University, January 2010. http://www.bus.emory.edu/cgreen/docs/busse,green,jegadeesh_wp2010.pdf.

757

Sorin Sorescu and Avanidhar Subrahmanyam, «The Cross-Section of Analyst Recommenda-tions», Recent Work , Anderson Graduate School of Management, UC Los Angeles, January 9, 2004. http://escholarship.org/uc/item/76x8k0cc;jsessionid=5ACA605CE152E3724AB2754A1E35FC6A#page-3.

758

Floyd Norris, «Another Technology Victim; Top Soros Fund Manager Says He ‘Overplayed’ Hand», New York Times , April 29, 2000. http://www.nytimes.com/2000/04/29/business/another-technology-victim-top-soros-fund-manager-says-he-overplayed-hand.html?pagewanted=2&src=pm.

759

John C. Bogle, «Individual Investor, R.I.P.», Wall Street Journal , October 3, 2005.

760

Jonathan Lewellen, «Institutional Investors and the Limits of Arbitrage», Journal of Financial Economics , 102 (2011), pp. 62–80. http://mba.tuck.dartmouth.edu/pages/faculty/jon.lewellen/docs/Institutions.pdf.

761

Частные инвесторы вследствие своей склонности к небольшим сделкам представляют собой незначительную долю игроков в ходе каждой сделки. Недавно проведенное исследование (Alicia Davis Evans, «A Requiem for the Retail Investor?» Virginia Law Review , May 14, 2009. http://www.virginialawreview.org/content/pdfs/95/1105.pdf) показывает, что частные инвесторы составляют лишь 2 % объема рынка на Нью-Йоркской фондовой бирже.

762

Предположим, что у трейдера имеется возможность сделать ставку на 1 млн долл. из средств собственной фирмы и открыть короткую позицию на рынке. Он вычисляет, что вероятность, что рынок столкнется с крахом в течение следующего года, составляет 55 %, а вероятность, что ситуация улучшится, 45 %. Это довольно хорошая сделка. Если аналитик правильно рассчитал вероятности, то ожидаемая отдача может составить 100 тыс. долл. Однако сама по себе сумма вознаграждения является для него не самым главным стимулом. Если его ставка не сыграет, то велики шансы на то, что его уволят. Любители коротких позиций не особенно популярны на Уолл-стрит, особенно когда показывают результаты хуже, чем у коллег. Конечно, он получит свой бонус, если его ставка сыграет, однако это не компенсирует всех рисков. В этом смысле ему безопаснее дождаться момента, когда крах станет неминуемым и все трейдеры провалятся вместе.

Читать дальшеИнтервал:

Закладка: