Эрик Найман - Путь к финансовой свободе. Профессиональный подход к трейдингу и инвестициям

- Название:Путь к финансовой свободе. Профессиональный подход к трейдингу и инвестициям

- Автор:

- Жанр:

- Издательство:Альпина Паблишерз

- Год:2010

- Город:Москва

- ISBN:978-5-9614-1027-3

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Эрик Найман - Путь к финансовой свободе. Профессиональный подход к трейдингу и инвестициям краткое содержание

В новом дополненном и переработанном издании бестселлера «Путь к финансовой свободе» Эрик Найман подробно и максимально доступно рассказывает, какие приемы и стратегии используют профессиональные трейдеры и что нужно сделать, чтобы работа на финансовом рынке была не азартной игрой, а надежным и увлекательным бизнесом. Даже во времена финансового кризиса.

Книга ориентирована на частных инвесторов и спекулянтов, работающих на финансовых рынках, но будет интересна и сотрудникам инвестиционных компаний, банков, а также студентам экономических вузов.

Путь к финансовой свободе. Профессиональный подход к трейдингу и инвестициям - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Помните, в финансах 2+2 практически всегда не равно 4. А что будет результатом – 3 или 5, зависит от вас и от вашего умения правильно отделить зерна активов от плевел пассивов, даже если последние камуфлируются под первые.

Итак, как же будет выглядеть модернизированная финансовая отчетность для человека?

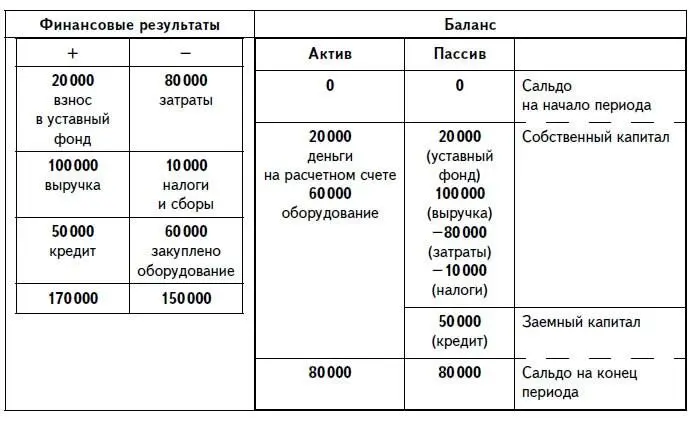

Базовые принципы инвестиционного, финансового, бухгалтерского учета одинаковы для семейных бюджетов, предприятий и государства. Во-первых, каждое движение денег и другого имущества (и приход, и расход) сначала отражается в соответствующей части отчета о финансовых результатах, положительной – левой или отрицательной – правой. Ключевое слово здесь – движение. Во-вторых, результаты этих движений денег и другого имущества отражаются в балансе. Важно понимать, что обе его стороны – и актив, и пассив – всегда должны быть равны друг другу. Это главный принцип бухгалтерского учета, так называемая двойная запись, когда каждое действие отражается в активной и пассивной частях баланса. Например, получение человеком заработной платы будет отражено с точки зрения бухгалтерского баланса следующим образом.

Если следующим шагом человек взял кредит, то мы увидим такие преобразования.

И если в дальнейшем на имеющиеся деньги человек купит автомобиль, то итог будет следующим.

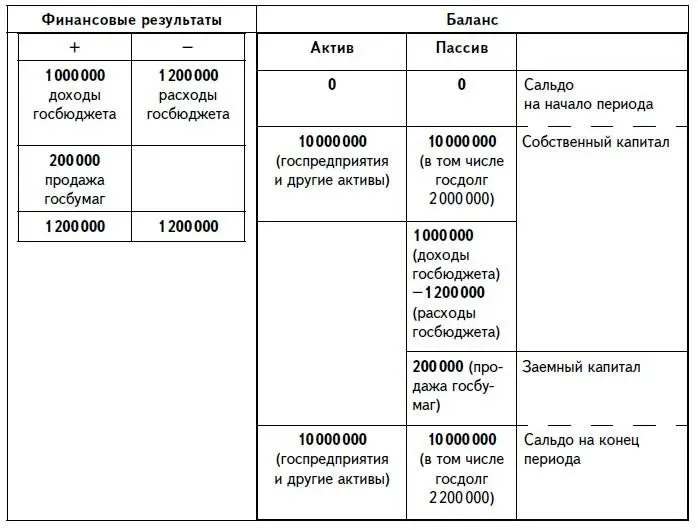

Для сравнения посмотрим на схожие примеры деятельности предприятия и государства.

Предприятие

Государство

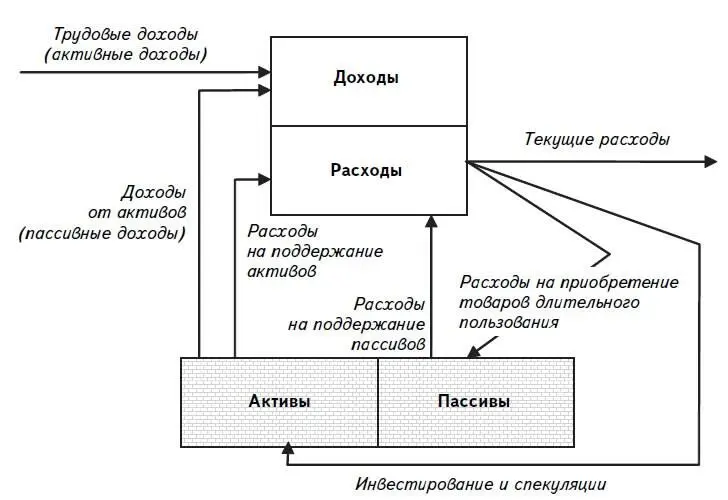

Так будет выглядеть полнофункциональный бюджет состоятельного человека, владеющего активами, которые приносят доходы (рис. 1.5).

Рисунок 1.5.Персональный бюджет и финансовый отчет богатого человека

Если вы планируете взять кредит, чтобы купить телевизор, то что произойдет с вашим персональным бюджетом? В этом случае статья «пассивы» увеличится на сумму кредита и расходов на поддержание пассивов (на величину банковских процентов). Телевизор является товаром длительного пользования, т. е. пассивом. В личном балансе его стоимость будет проявляться частично по мере погашения вами кредита. Но вряд ли стоит отражать эту покупку в балансе по стоимости ее приобретения, ведь обычно любой неновый товар стоит дешевле, как только его забирают из магазина. Вы наверняка знаете известную аксиому, связанную с приобретением легкового автомобиля: как только вы выехали из автосалона, ваша новенькая машина подешевела на 10–15 %.

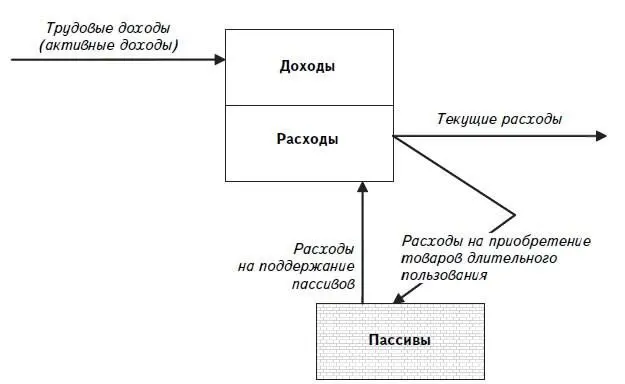

А так выглядит балансовый и финансовый отчет бедного человека. Сравните, и вы сами увидите огромную разницу, для многих представляющую пропасть (рис. 1.6).

Как можно заметить, у бедного человека нет активов, которые приносят пассивный доход. И даже его имущество – квартира, машина, телевизор и т. п. – является не активом, а пассивом, так как вместо доходов приносит одни убытки. Если вы мне не верите, купите древний французский замок, благо сейчас их продается великое множество. И если вы были миллионером, то очень быстро можете перестать быть таковым.

Рисунок 1.6.Персональный бюджет и финансовый отчет бедного человека

Ну что ж, а сейчас можно приступить к построению собственного финансового плана.

Возьмем за основу четыре вида доходов, список которых этими пунктами отнюдь не исчерпывается:

• заработная плата;

• пассивные доходы (проценты, дивиденды, арендная плата и т. п.);

• доходы от бизнеса;

• доходы от коммерческого творчества.

Никуда не деться от расходов, которые мы сгруппируем следующим образом:

• на потребление;

• на развитие;

• на накопление.

Что такое потребление , думаю, слишком подробно объяснять не стоит: это любые расходы, целью которых является удовлетворение физиологических потребностей человека в пище и воде, защите, здравоохранении и т. п.

Расходами на развитие признаются потребительские расходы, не связанные с удовлетворением прямых физиологических потребностей. К таким расходам относятся затраты на обучение, на приобретение недвижимости для личного пользования, товаров длительного пользования (бытовая техника и мебель), на связь, культурно-массовые мероприятия и т. п. Апофеозом расходов на развитие является приобретение статусных вещей, с помощью которых человек подчеркивает свое общественное положение.

Накопление является обменом текущего потребления на будущее. В этом случае человек фактически отказывается удовлетворить свои потребности сейчас и откладывает их удовлетворение на будущее, в том числе до появления потребностей.

Инвестиционный горизонт финансового плана зависит от того, сколько лет вы готовы или надеетесь прожить.

Например, вам сейчас 30 лет. Вы планируете выйти на пенсию в 65, а денег накопите еще на 10 лет безбедной пенсионной жизни. Таким образом, когда вам будет 75, ваши деньги закончатся. А что, если вы проживете до 80 или до 90 лет? За чей счет вы собираетесь существовать?

Что вы предпочтете – доживать до смерти в нищете или в достатке, а может быть, еще и наследство после себя оставить?

Демографическая ситуация с каждым годом ухудшается, и надежда на государственную пенсию ничтожно мала. В то же время расходы будут как минимум оставаться на прежнем уровне. В старости обычные затраты, как правило, замещаются расходами на лечение и медикаменты, а также, надеюсь, на путешествия.

Первый вывод: необходимо часть доходов накапливать, т. е. потреблять не все, что заработано.

Второй вывод: само по себе накопление денег ни к чему не приведет. Они должны превратиться в актив и начать работать на вас, т. е. приносить доход, иначе инфляция обесценит ваши сбережения.

Если исходить из того, что ваш уровень потребления в ходе активной трудовой деятельности и после ее завершения не изменится, то сумму накопленных средств, которые должны быть у вас на момент выхода на пенсию, можно рассчитать следующим образом:

Читать дальшеИнтервал:

Закладка: