Михаил Штейнбок - Управление личными (семейными) финансами. Системный подход

- Название:Управление личными (семейными) финансами. Системный подход

- Автор:

- Жанр:

- Издательство:неизвестно

- Год:неизвестен

- ISBN:9785447428617

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Михаил Штейнбок - Управление личными (семейными) финансами. Системный подход краткое содержание

Как взять свои финансы под контроль, быть уверенным, что всё делаешь правильно? Эта книга не похожа на другие, написанные на тему личных финансов. Она не содержит стандартных советов – как нужно жить. Автор книги предлагает новый взгляд на личные финансы с позиции системного подхода, основа которого – здравый смысл, анализ и видение ситуации со всех сторон. Неважно, какое у вас образование и профессия; вы научитесь понимать свои финансы и принимать системные, взвешенные и правильные решения.

Управление личными (семейными) финансами. Системный подход - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Последняя часть предыдущего примера. Проведём инвентаризацию на 1 апреля.

В активах имеется (1000 +100 – 70) = 1 030 долларов и 4 060 рублей. Долги по-прежнему составляют 300 долларов.

Допустим, курс доллара на 1 апреля поднялся и стал равен 65 рублям за доллар.

Наши 1 030 долларов по новому курсу стоят теперь (1030 * 65) = 66 950 рублей, переоценка этого актива составила 1030 * (65—60) = 5 150 рублей.

Долг в рублёвом эквиваленте тоже изменился: переоценка долга составила (300 * (65 – 60)) = 1500 рублей. Долг теперь ст о ит (300 * 65) = 19 500 рублей.

Сумма активов в рублях стала равной (66 950 +4060) = 71 010 рублям; долги 19 500 рублей. Капитал стал равен (71 010 – 19 500) = 51 510 рублям.

На 1 марта капитал был равен 42 000 рублей. То есть капитал увеличился на (51 510 – 42 000) = 9 510 рублей.

За счёт чего изменился капитал?

Разбираемся.

За счёт реального дохода (подарка) он вырос на 6 000 рублей.

Остальные изменения произошли из-за изменения курса доллара:

– за счет переоценки активов капитал вырос на 5 150 рублей;

– за счёт переоценки долгов он снизился на 1 500 рублей;

– за счёт отрицательной курсовой разницы при продаже валюты ещё уменьшился на 140 рублей.

Итого: изменение капитала за счёт изменения курса доллара составляет 5 150 – 1 500-140 = 3 510 рублей.

Вместе с доходом в 6 000 рублей это и дало рост капитала на сумму 9 510 рублей.

Всё сходится, противоречий нет.

Общее влияние на капитал от изменения курсов валют определяется так:

– сумма переоценки

– плюс курсовые разницы, полученные при продаже валюты,

– минус курсовые разницы, полученные при покупке валюты.

Примеры управления семейными финансами

В этом разделе мы на конкретных примерах посмотрим, как из данных учёта можно сделать конкретные управленческие выводы. Как найти нужную точку приложения усилий и пути решения проблем.

Дмитрий и Катя

Возраст 27 и 25 лет. Дмитрий работает в частной строительной компании, заработная плата составляет 40 – 45 тыс. руб. на руки в месяц. Катя работает продавцом в магазине. Её доход нестабилен, примерно 15 – 25 тыс. руб. в месяц.

Дмитрий обратился ко мне, чтобы разобраться, на что уходят деньги и как вылезти из долгов. Кроме того, он хотел как можно быстрее продать свою старую машину – пока она не рассыпалась совсем, добавить денег и купить машину более познего года выпуска.

Их финансовое состояние на 1.11.2014 года.

Активы:

– собственного жилья нет,

– есть старый автомобиль стоимостью примерно 120 тыс. руб.,

– домашнее мультимедийное оборудование стомостью 110 тыс. руб.,

– оборудование для бизнеса, которым Дмитрий пытается заниматься, стоимостью 50 тыс. руб.,

– наличные деньги 51 тыс. руб.

Итого активов 331 тыс. руб., в т. ч. неработающих 280 тыс. руб., рабочих 51 тыс. руб. Оборудование для бизнеса пока нельзя отнести к рабочим активам, т. к. нет самого бизнеса.

Долги:

– кредит в КБ «ХХХ» 35 тыс. руб., просрочен, выписан исполнительный лист; бухгалтерия компании, в которой работает Дмитрий, ежемесячно вычитает из его зарплаты и направляет на погашение кредита 5 тыс. руб.; сумма долга фиксированная, проценты не начисляются;

– кредит в КБ «YYY» 320 тыс. руб., просрочен, платежи не производятся, судебного разбирательства пока не было;

– долг по бизнесу (остался от предыдущих попыток заработать деньги) 13 тыс. руб.; его надо отдавать;

– долг в кредитный кооператив 5 тыс. руб. под 60% годовых; деньги были взяты в прошлом месяце, т. к. возникла небольшая проблема со здоровьем, требующая немедленных затрат; наличных денег на тот момент не было;

– долг другу 5 тыс. руб., его надо отдавать.

Итого долгов 378 тыс. руб.

Общий капитал отрицательный, равен -47 тыс. руб.; рабочий капитал тем более отрицательный, равен -327 тыс. руб.

В течение ноября 2014 года доходы составили 59 тыс. руб.:

– 42 тыс. руб. – Дмитрий;

– 17 тыс. руб. – Катя.

Расходы за ноябрь составили 64 тыс. руб.; кроме того, погашены долги в потребительский кооператив 5 тыс. руб. и в банк «ХХХ» 5 тыс. руб.

На 1.12.2014 года сумма активов стала равна 316 тыс. руб., в том числе рабочих 36 тыс. руб. (наличные деньги), неработающие активы остались прежними. Долги уменьшились, их сумма составила 368 тыс. руб.

Общий капитал и рабочий капитал уменьшились на 5 тыс. руб. из-за того, что расходы превысили доходы. Общий капитал стал равен -332 тыс. руб., рабочий капитал -52 тыс. руб.

Проверим: общий капитал на начало периода (-47 тыс. руб.) + доходы за период (59 тыс. руб.) – расходы за период (64 тыс. руб.) = общему капиталу на конец периода (-52 тыс. руб.). Всё верно.

Из полученной за один месяц картинки финансового состояния семьи Дмитрия и Кати видно:

– очень плохое финансовое положение;

– отрицательный капитал, причем не только рабочий, но и общий;

– значительные долги при отсутствии рабочих активов;

– отсутствие какой бы то ни было финансовой подушки безопасности – даже на срочную медицинскую помощь пришлось брать деньги в долг;

– превышение расходов над доходами, что ещё больше усугубляет ситуацию;

– перспектива роста доходов не видна.

Очевидно, что в такой ситуации надо в первую очередь научиться управлять расходами, добиться того, чтобы расходы не превышали доходы. И начать создавать резервный фонд.

Вопрос о смене машины пока, по-видимому, не стоит. Кроме того, следует ранжировать долги. Погашение долга в банк «YYY» пока имеет смысл отложить и постараться уменьшить сумму этого долга в процессе судебного разбирательства. В самом худшем случае для погашения этого долга придётся продать какую-то часть неработающих активов.

Итак, самое главное в данном случае – это управление расходами. Локальная цель – уменьшить расходы как минимум на 15 тыс. руб. или, грубо, на 25%. Требуемый уровень расходов – не более 45 – 50 тыс. руб. в месяц.

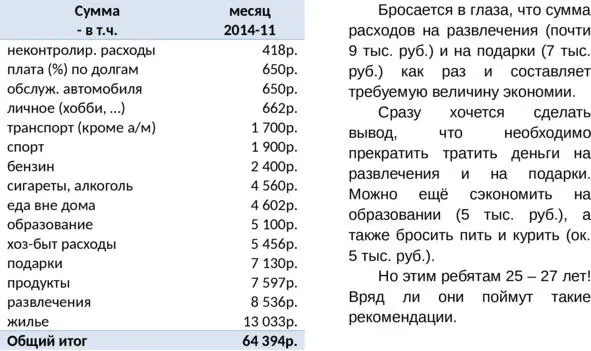

По результатам ноября 2014 года получилась следующая структура расходов.

Распределение расходов по категориям:

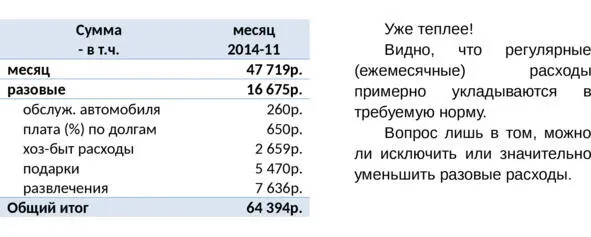

Распределение расходов по их периодичности:

Распределение расходов по объектам:

Распределение расходов по степени необходимости:

Если исключить расходы с низкой необходимостью и сократить в два раза расходы со средней необходимостью, то экономия составит (13 219 +19 668 / 2) = 23 053 руб. Этого более, чем достаточно.

Читать дальшеИнтервал:

Закладка: