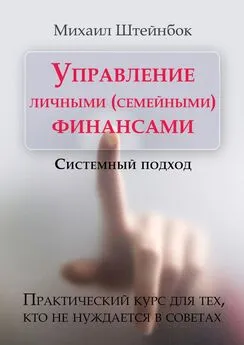

Михаил Штейнбок - Управление личными (семейными) финансами. Системный подход

- Название:Управление личными (семейными) финансами. Системный подход

- Автор:

- Жанр:

- Издательство:неизвестно

- Год:неизвестен

- ISBN:9785447428617

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Михаил Штейнбок - Управление личными (семейными) финансами. Системный подход краткое содержание

Как взять свои финансы под контроль, быть уверенным, что всё делаешь правильно? Эта книга не похожа на другие, написанные на тему личных финансов. Она не содержит стандартных советов – как нужно жить. Автор книги предлагает новый взгляд на личные финансы с позиции системного подхода, основа которого – здравый смысл, анализ и видение ситуации со всех сторон. Неважно, какое у вас образование и профессия; вы научитесь понимать свои финансы и принимать системные, взвешенные и правильные решения.

Управление личными (семейными) финансами. Системный подход - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

В дальнейшем мы увидим, что из этого следует много важных выводов.

Ещё раз – как они работают?

Порождающие связи

Для эффективного управления финансами важно учитывать связи между элементами. Такой подход расширяет наше понимание работы семейных финансов.

Вспомним, что рабочие активы способны порождать доходы, а неработающие активы – расходы на их содержание.

Это другой вид связи между элементами, не потоки финансов. Назовём такие связи порождающими . Порождающая связь существует в том случае, когда один элемент наших финансов сам порождает другой элемент.

Это не мы зарабатываем проценты по вкладу, а сам вклад их зарабатывает. Мы не пьём бензин, нам не надо делать техосмотр; всё это надо нашему автомобилю. И даже если мы не живём летом в своей квартире, а живём на даче, то коммунальные платежи всё равно приходится платить. Этот актив – квартира – сам порождает коммунальные расходы.

Конечно, здесь есть доля условности. Вклад сам по себе не возникнет, это мы его сделали. И машина ездит и потребляет бензин не сама по себе – это мы на ней ездим.

Но, во-первых, если не будет вклада, то мы никаким способом не сможем заработать проценты по вкладу. Если не будет машины, то расходов на бензин тоже не будет.

Во-вторых, и это главное, предложенная модель более продуктивна в плане управления финансами. Это будет хорошо видно в дальнейших частях курса.

Подчеркну: порождающие связи и связи в виде потоков – это два разных вида связей между элементами, которые существуют одновременно.

Если мы говорим о потоках финансов, то доходы, «порождённые» рабочими активами, поступают из внешней среды – так же, как любые другие доходы. Проценты по вкладам нам выплатят банки; доходы по другим видам инвестиций мы получим от финансовых рынков; плату за аренду нашей недвижимости внесут арендаторы.

И расходы на содержание неработающих активов уходят из наших финансов во внешнюю среду – так же, как любые другие расходы.

То есть с точки зрения потоков финансов, эти доходы и расходы ничем не отличаются от любых других доходов и расходов. Разница лишь в том, что эти доходы и расходы создали не мы, а другие элементы наших финансов.

Вопрос: Между какими ещё элементами семейных финансов есть порождающая связь?

________________________________________________________________

Сразу ответим на этот вопрос: между долгами и расходами. Долги порождают расходы на их обслуживание – это проценты и комиссии.

Я часто сталкиваюсь с ошибочным пониманием того, что такое долг и что такое возврат долга. Кто-то считает, что он берёт в банке одну сумму денег, а вернуть должен другую, б о льшую сумму денег. Разницу между двумя этими суммами он называет переплатой.

Чисто механически это правильно. Но при таком подходе искажается понимание того, что происходит на самом деле.

На самом деле мы всегда возвращаем банку ровно столько денег, сколько у него взяли. Ни копейки, ни цента больше. Но банк ведь предоставил нам услугу, дал нам деньги в пользование. И вот за эту услугу мы платим банку проценты. Точно также как мы платим парикмахеру за стрижку, сантехнику за устранение неисправности, учебному заведению за обучение.

Есть другое распространённое мнение или представление о кредитах и процентах. Мне недавно его описал мой знакомый. Он сказал, что у него есть два долга – 10 тыс. руб. и 5 тыс. руб.

Я удивился, т. к., зная этого человека, понимал, что такие суммы не являются для него сколько-то значимыми. Зачем он держит такие маленькие долги? Почему не погасит?

Оказалось, что 10 тыс. руб. и 5 тыс. руб. – это аннуитетные платежи по двум кредитам. То есть именно такие суммы он должен возвращать в банк ежемесячно . Суммы долга по этим двум кредитам, разумеется, существенно выше, это сотни тысяч рублей.

Мой знакомый не обращает внимания на то, что каждый такой платёж состоит из двух частей: погашение долга и уплата процентов. Просто с течением времени долг уменьшается. Значит, уменьшается и сумма уплачиваемых процентов. Но увеличивается сумма погашения долга – так, чтобы итоговая величина платежа оставалась неизменной.

Такое представление о платежах по кредиту, как у моего знакомого, может привести к неэффективному управлению своими финансами. Мой знакомый воспринимает эти суммы как ежемесячный долг. Как данность. Просто платит и всё.

Но возможна ситуация, когда разумным будет решение о досрочном погашении долга. Тогда мы досрочно откажемся от услуги банка, а значит прекратим оплачивать эту услугу. Таким образом, мы сэкономим на процентах, а значит снизим расходы.

Мой знакомый не думает об этом.

Проценты банку – это расходы, порождаемые долгом. Возврат основной суммы – это погашение долга, а не расходы. Мы об этом уже говорили.

Ситуация с кредитами и процентами по ним является зеркальной по отношению к вкладам и процентам по вкладам.

Если мы открываем вклад, то банк платит нам проценты за то, что мы дали ему деньги в пользование. Банк возвращает нам лишь ту сумму, которую мы ему дали (сумму вклада). Проценты по вкладу – это доходы, порождаемые вкладом, а погашение вклада – это преобразование одного актива в другой.

>> Итак, между некоторыми элементами семейных финансов существуют так называемые порождающие связи:

– рабочие активы порождают доходы;

– неработающие активы порождают расходы;

– долги также порождают расходы.

Зона рабочих активов

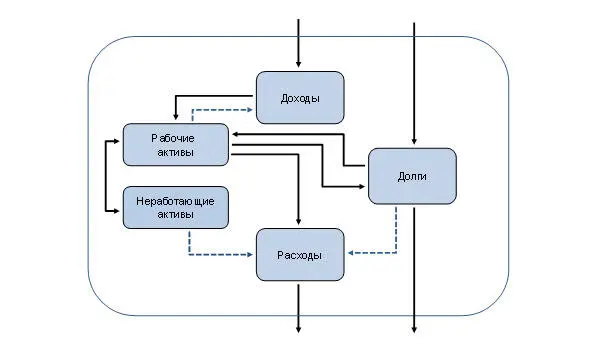

Выше, в разделе «Как они работают?» на рис.2 были изображены элементы семейных финансов и связи между ними в виде потоков.

Сейчас мы добавим в этот рисунок порождающие связи (пунктирной линией) и, кроме того, разделим активы на рабочие и неработающие.

Рис. 3. Потоки и порождающие связи в семейных финансах

Из рис.3 можно увидеть ещё один момент, очень важный для понимания работы семейных финансов.

Все потоки, входящие в наши финансы – через доходы или долги, поступают затем не просто в активы. Они поступают в зону рабочих активов . Это очевидно: мы зарабатываем деньги и берём в долг тоже деньги, а деньги – это рабочий актив.

Из зоны рабочих активов поток может затем уходить в неработающие активы, может возвращаться снова в рабочие активы.

Но все остальные потоки – в расходы и в погашение долгов – снова происходят только из зоны рабочих активов.

Это вроде бы тоже очевидно. Но рис.3 наглядно показывает, что неработающие активы в наших финансах выглядят как «осадок», как зона, из которой ничего не выходит. Они лишь порождают расходы.

Читать дальшеИнтервал:

Закладка: