Татьяна Рябенькая - Страхование: бухгалтерские и налоговые аспекты

- Название:Страхование: бухгалтерские и налоговые аспекты

- Автор:

- Жанр:

- Издательство:Array Литагент «Научная книга»

- Год:2009

- ISBN:нет данных

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Татьяна Рябенькая - Страхование: бухгалтерские и налоговые аспекты краткое содержание

Книга предназначена для бухгалтеров, руководителей предприятий, аудиторов, работников налоговых органов, а также для студентов и преподавателей вузов.

Страхование: бухгалтерские и налоговые аспекты - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

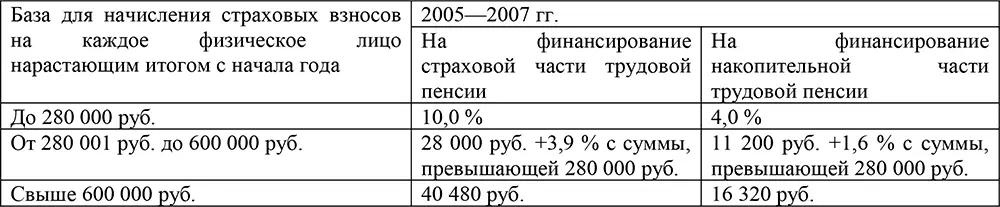

В течение 2005–2007 гг. для работодателей-страхователей, за исключением выступающих в качестве работодателей организаций, занятых в производстве сельскохозяйственной продукции, родовых, семейных общин коренных малочисленных народов Севера, занимающихся традиционными отраслями хозяйствования, и крестьянских (фермерских) хозяйств, которые выступают в качестве работодателей для лиц 1967 г. рождения и моложе, применяются следующие ставки страховых взносов (временные страховые тарифы).

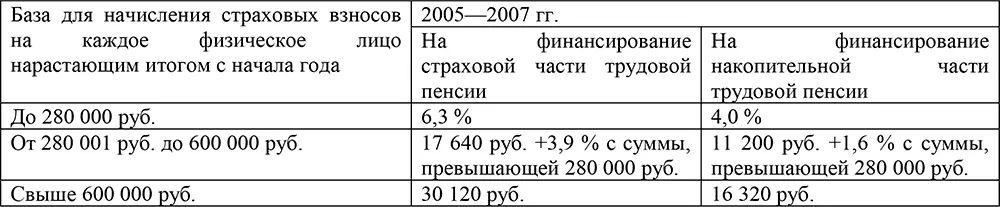

В течение 2005–2007 гг. для работодателей-организаций, занятых в производстве сельскохозяйственной продукции, родовых, семейных общин коренных малочисленных народов Севера, занимающихся традиционными отраслями хозяйствования, и крестьянских (фермерских) хозяйств, которые выступают в качестве работодателей для лиц 1967 г. рождения и моложе, применяются следующие ставки страховых взносов (временные страховые тарифы).

2. Индивидуальные предприниматели и адвокаты уплачивают суммы страховых взносов в бюджет Пенсионного фонда РФ в виде фиксированного платежа, размер которого устанавливается исходя из стоимости страхового года, ежегодно утверждаемой Правительством РФ.

Трудовая пенсия российского гражданина будет состоять из 3 частей: базовой, страховой и накопительной. Размер базовой части устанавливается государством и гарантирован всем застрахованным в системе государственного пенсионного обеспечения по достижении пенсионного возраста. Пенсионный возраст для мужчин равен 60 годам, женщин – 55 годам. Второе условия назначения базовой пенсии – это наличие не менее 5 лет страхового стажа. Речь идет о 5 годах, учтенных в системе пенсионного обеспечения и оплаченных страховыми взносами. Источником финансирования базовой части пенсии является федеральный налог. В настоящее время механизмом, обеспечивающим сбор средств на эти цели, является единый социальный налог.

Размер страховой части зависит от величины пенсионных отчислений и устанавливается исходя из суммы страховых взносов, уплаченных за застрахованное лицо в течение его трудовой деятельности.

Размер накопительной части трудовой пенсии зависит от суммы страховых взносов, уплаченных за застрахованное лицо, и инвестиционного дохода. Накопительная часть пенсии сродни страховой, она финансируется за счет части страхового тарифа, выделяемой для более молодых возрастных групп из страхового взноса. Как и в страховой части, размер накопительной отчислений различен для определенных возрастных групп.

Трудовая пенсия по инвалидности устанавливается в случае наступления инвалидности при наличии ограничения способности к трудовой деятельности III, II или I степени, определяемой по медицинским показаниям. Трудовая пенсия по инвалидности устанавливается независимо от причины инвалидности, продолжительности страхового стажа застрахованного лица, продолжения инвалидом трудовой деятельности, а также от того, наступила ли инвалидность в период работы, до поступления на работу или после прекращения работы.

Право на трудовую пенсию по случаю потери кормильца имеют нетрудоспособные члены семьи умершего кормильца, состоявшие на его иждивении. Одному из родителей, супругу или другим членам семьи указанная пенсия назначается независимо от того, состояли они или нет на иждивении умершего кормильца. Семья безвестно отсутствующего кормильца приравнивается к семье умершего кормильца, если безвестное отсутствие кормильца удостоверено в установленном порядке. Трудовая пенсия по случаю потери кормильца устанавливается независимо от продолжительности страхового стажа кормильца, а также от причины и времени наступления его смерти, за исключением случаев, предусмотренных законом.

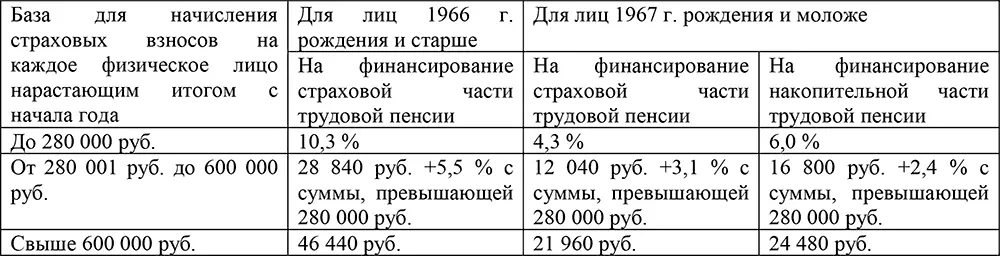

При установлении тарифа страховых взносов на финансирование страховой и накопительной частей трудовой пенсии законодатель исходил из разделения всех застрахованных лиц по возрастному и половому признаку на группы.

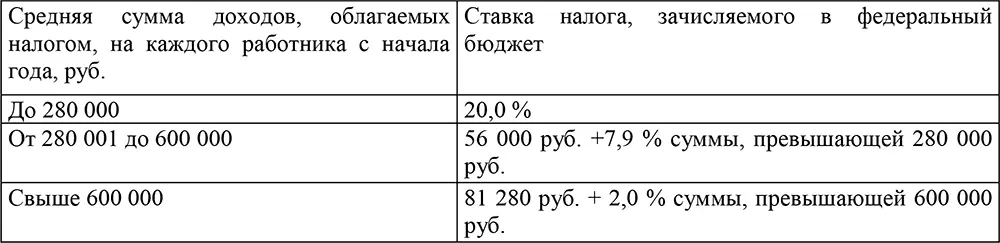

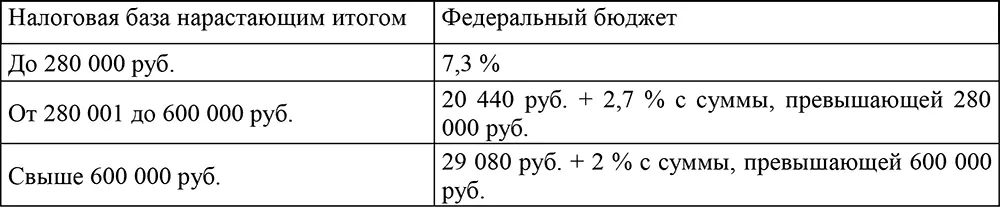

Ставки налога в федеральный бюджет (в части взносов, ранее подлежащих зачислению в Пенсионный фонд РФ).

Налог начисляется по регрессивной ставке. Это означает, что чем выше сумма облагаемого дохода, приходящаяся на одного сотрудника, тем меньше ставка налога. Доходы, полученные сотрудниками от других фирм, не учитываются.

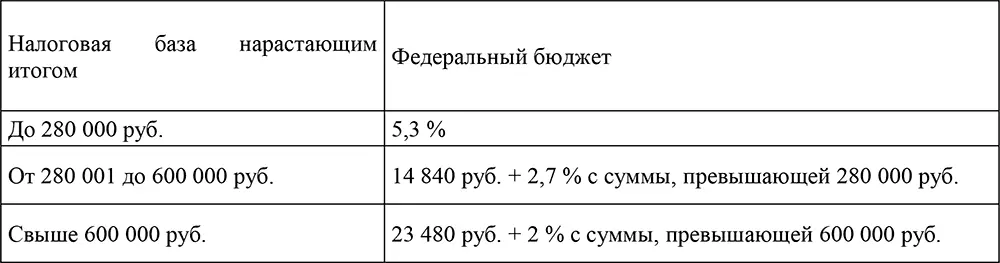

С 1 января 2005 г. индивидуальные предприниматели уплачивают в федеральный бюджет (в части взносов, ранее подлежащих зачислению в Пенсионный фонд РФ):

С 1 января 2005 г. адвокаты уплачивают в федеральный бюджет (в части взносов, ранее подлежащих зачислению в Пенсионный фонд РФ):

Страхователи – индивидуальные предприниматели и адвокаты уплачивают суммы страховых взносов в бюджет Пенсионного фонда РФ в виде фиксированного платежа.

Размер фиксированного платежа в расчете на месяц устанавливается исходя из стоимости страхового года. Стоимость страхового года ежегодно утверждается Правительством РФ.

Минимальный размер фиксированного платежа на финансирование страховой и накопительной частей трудовой пенсии устанавливается в размере 150 руб. в месяц и является обязательным для уплаты. При этом 100 руб. направляются на финансирование страховой части трудовой пенсии, 50 руб. – на финансирование накопительной части трудовой пенсии.

Порядок и сроки исчисления и уплаты фиксированных платежей в размере, превышающем минимальный, определяются Правительством РФ.

Страхователи-адвокаты вправе уплачивать страховые взносы самостоятельно либо через соответствующие адвокатские образования, исполняющие в отношении адвокатов функции налоговых агентов.

4.2. Отражение в бухгалтерском учете взносов на обязательное пенсионное страхование

Согласно ст. 237 и ст. 242 НК РФ налоговая база при исчислении единого социального налога определяется как сумма выплат и иных вознаграждений на день начисления их налогоплательщиком в пользу физических лиц. Согласно ст. 10 Федерального закона от 15 декабря 2001 г. № 167-ФЗ «Об обязательном пенсионном страховании в РФ» базой для начисления страховых взносов является налоговая база по единому социальному налогу, установленная гл. 24 НК РФ. Поэтому при отражении в бухгалтерском учете исчисления (начисления) суммы единого социального налога и страховых взносов по обязательному пенсионному страхованию необходимо учитывать следующее:

Читать дальшеИнтервал:

Закладка: