Михаил Хазин - Воспоминание о будущем

- Название:Воспоминание о будущем

- Автор:

- Жанр:

- Издательство:Группа Компаний «РИПОЛ классик» / «Пальмира»

- Год:2019

- Город:Москва

- ISBN:978-5-386-12785-5

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Михаил Хазин - Воспоминание о будущем краткое содержание

Издание второе, исправленное и дополненное.

Воспоминание о будущем - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Понимая описанные выше процессы, мы в конце 90-х годов пришли к выводу, что категорически необходимо тщательно изучить межотраслевой баланс США для того, чтобы, во-первых, понять, каковы источники финансовых потоков, формирующих ВВП США, а во-вторых, какого же масштаба достигли структурные диспропорции в экономике этой страны. Разумеется, когда мы начинали эту работу, было не очевидно, получится ли обнаружить искомый результат, но анализ показал, что это оказалось вполне возможно. При этом, как я уже отмечал, повторить эти результаты на современных данных достаточно сложно, поскольку методики расчета ВВП за прошедшие годы сильно менялись, в том числе с целью легализовать чисто финансовые активы (например, интеллектуальную собственность и goodwill).

Глава 18

Кризисы падения эффективности капитала. Кризис третий

Мы возвращаемся к описанию истории ПЭК-кризисов, но уже после окончания Второй мировой войны. В связи с уже упомянутым расширением рынков, Американская технологическая зона вступила в полосу устойчивого развития, связанную с тем, что воспроизводственный контур начал осваивать новые территории. Отметим, что если Германская и Японская зоны были жестко поделены победителями, то с Британской все было сложнее. Фактически ее сдал Черчилль Рузвельту в самом начале Второй мировой войны, еще до нападения Германии на Советский Союз, когда в обмен на устаревшие военные корабли (которые были необходимы Великобритании для защиты своего торгового флота от немецких подлодок) разрешил США торговать с английскими колониями напрямую, минуя Лондон.

Собственно говоря, если попытаться максимально просто описать внутриэлитную схватку в Британской империи 30-х годов, которая завершилась уходом Эдуарда VIII, то можно сказать, что это была успешная попытка элиты Западного проекта по захвату власти. Черчилль был лишь фронтменом в рамках этого заговора, и поэтому его дальнейшие действия в части отдачи суверенитета Британской империи были предопределены. Но сам процесс разрушения Британской технологической зоны (включая распад колониальной системы) длился еще практически четверть века, причем часть ее попала под контроль Американской технологической зоны, а часть – Советской.

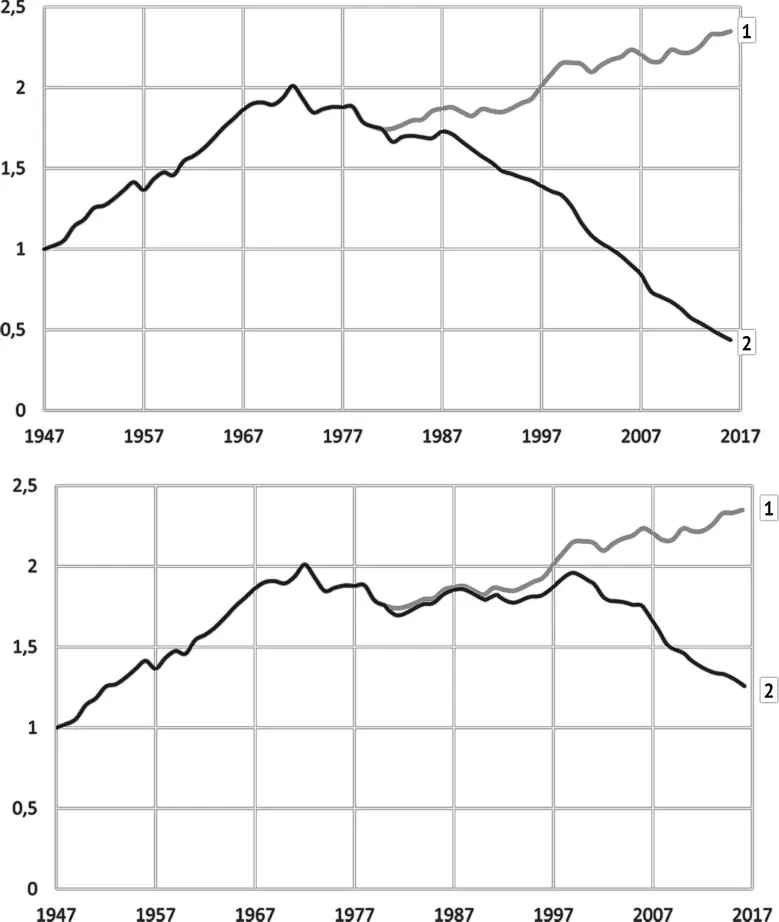

К моменту окончания Второй мировой войны упомянутые две зоны и были в мире единственными конкурентами. Элита Британской империи попыталась сохранить подконтрольную территорию (и даже добилась того, что на Бреттон-Вудской конференции фунт стерлингов был привязан к золоту, как и доллар, правда, довольно быстро от этого пришлось отказаться, поскольку была разрушена система поддержки фунта стерлингов реальным золотом), но в новых условиях удержать ее не удалось. И после войны Американская зона благополучно осваивала новые рынки (особенно с учетом того, что получила для этого новый инструмент – Бреттон-Вудскую финансовую систему, которую я буду описывать в специальной главе), до начала 70-х годов, пока не столкнулась с новым кризисом падения эффективности капитала, что хорошо видно на приведенном графике средней заработной платы с 1945 г. (рис. 24).

Линия 1 – официальные данные Министерства труда США. Линия 2 – данные, скорректированные с поправкой на реальную инфляцию. Если соотнести эти данные со сведениями о доходах домохозяйств, то линия 2 на графике будет практически горизонтальной (за исключением последних лет). Небольшой рост реальных доходов домохозяйств с начала 80-х связан с увеличением среднего количества работающих в домохозяйстве, большее количество женщин стали работать (см.: Послешок. Экономика будущего / Роберт Б. Райх [Пер. с англ. И. Ющенко]. Предисловие М. Хазина. М.: Карьера Пресс, 2012. 208 с.).

Тут можно назвать точный день признания начала этого кризиса – 15 августа 1971 г., когда США во второй раз в ХХ в. объявили дефолт (первый был в 1933 г.), отказавшись от привязки доллара к золоту. Причина этого была понятна: наличие мощного геополитического врага в лице СССР требовало постоянного финансирования военных и политических расходов, для чего необходимо было пополнять бюджет, причем во многом эмиссионными методами. Что при золотом стандарте явно было затруднительно. Но и нормальное развитие уже было затруднено, поскольку возможности по расширению воспроизводственного контура были ограничены. Как следствие, были запущены упомянутые несистемные механизмы стимулирования (эмиссия) – и в результате все 70-е годы экономика США падала.

Рис. 24. Реальная средняя оплата труда, по официальным данным и по данным ресурса Shadowstats (суммарная зарплата: https://fred.stlouisfed.org/series/A4102C1Q027SBEA; число занятых: https://fred.stlouisfed.org/series/CE16OV; инфляция: https://fred.stlouisfed.org/series/CPIAUCSL; оценка с 1994 г.)

Отказ от золотого содержания доллара требовал разработки новой курсовой политики, что и было сделано на конференции в Кингстоне (Ямайка) в январе 1976 г. Но новая модель валютных обменов никак не затронула базовые положения Бреттон-Вудской системы, в частности, роль основных институтов системы (МВФ, Мировой банк, ГАТТ). Кроме того, так и не было решено главное противоречие этой системы: международный характер управления долларовым миром и национальный контроль над главным долларовым регулятором, ФРС.

В отличие от кризиса начала 30-х этот спад был не таким мощным, поскольку перед ним не было массовой накачки экономики с помощью финансовых пузырей. В некотором смысле кризис 70-х годов был аналогом Великой депрессии, перед которой не было продолжительного взлета, вызванного массовым стимулированием спроса, возникновением сопутствующих пузырей, а затем их обрушения. И таким образом, мы видим, что период надувания финансовых пузырей не является обязательным для начинающегося ПЭК-кризиса (кстати, не было такого этапа и в СССР, в котором ПЭК-кризис был с начала 60-х годов).

Отметим, что, несмотря на то что резкого спада экономики США в 70-е годы не было, а современные статистические методики даже показывают в середине этого периода небольшой рост, если мы посмотрим на приведенный выше график среднего дохода американского домохозяйства, то увидим, что, достигнув максимума в 1972 г., она в две волны упала до уровня конца 50-х – начала 60-х годов. Самое удивительное то, что после начала «рейганомики» в 1981 г. она (если считать в рамках единых методик 70-х годов) падать перестала. Если быть более точным, то до 2008 г. зарплата очень медленно падала, а вот средний доход домохозяйства практически не менялся.

Именно наличие продолжительной депрессии является одним из характерных признаков ПЭК-кризисов. Причины тут понятны: потенциал естественного роста ограничен невозможностью расширения рынков, а несистемное стимулирование, которое неизбежно ведет к появлению финансовых пузырей, сразу после их обвалов затруднено, в том числе по политическим причинам. Собственно, само появление финансовых пузырей связано только тем, что государство и элита господствующего ГП пытаются всеми возможными методами, используя несистемные методы стимулирования экономики, обеспечить продолжение роста. И то, что в конце 60-х серьезных пузырей не было, связано с тем, что в это время экономическую политику определяли еще люди, которые хорошо помнили Великую депрессию. Да и великий и ужасный СССР вносил свою лепту.

Читать дальшеИнтервал:

Закладка: