Наталья Толкачева - Финансовый менеджмент

- Название:Финансовый менеджмент

- Автор:

- Жанр:

- Издательство:Литагент «Директмедиа»1db06f2b-6c1b-11e5-921d-0025905a0812

- Год:2014

- Город:М.-Берлин

- ISBN:978-5-4475-2555-2

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Наталья Толкачева - Финансовый менеджмент краткое содержание

Учебное пособие «Финансовый менеджмент» структурно представлено 4 главами. Первая глава посвящена рассмотрению теоретических основ финансового менеджмента, описанию финансовой системы, и системы информационного обеспечения финансового управления. В следующих главах рассматриваются подходы к финансовому управлению организацией: вопросы управления финансовыми результатами и рентабельностью, решения по оптимизации структуры капитала, принятие инвестиционных решений, управление долгосрочными и оборотными активами. Пособие разработано для обеспечения одноименной дисциплины вариативной части и предназначено для студентов всех форм обучения по направлению «Экономика», а также может оказаться полезным руководителям и специалистам различного уровня.

Финансовый менеджмент - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Традиционно под финансовым результатом понимается прибыль, определяемая в отчете о прибылях и убытках. Отчет о прибылях и убытках на бухгалтерском языке принято называть отчетом о финансовых результатах.

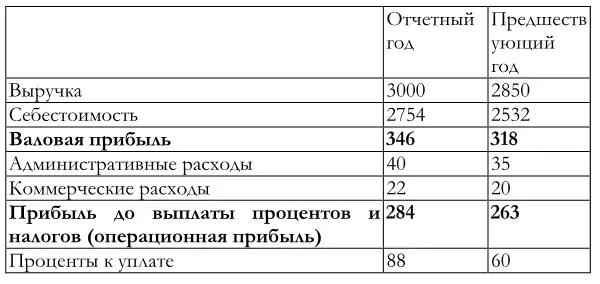

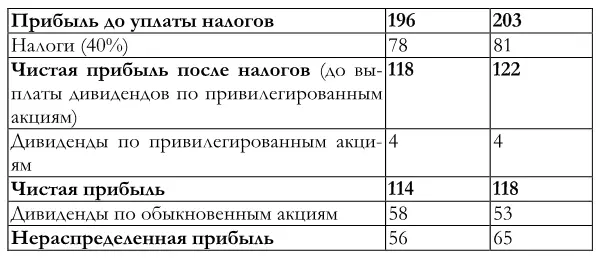

Приведем пример отчета о прибылях и убытках компании Кримикэр в функциональном формате, чтобы продемонстрировать различные показатели финансовых результатов.

Отчет о прибылях и убытках отражает процесс формирования финансовых результатов (прибыли). Под прибылью понимают разницу между доходами и расходами, образующуюся в процессе деятельности организации. Как видно из отчета, можно выделить несколько показателей прибыли:

– Валовая прибыль;

– Прибыль до выплаты процентов и налогов (операционная);

– Чистая прибыль после налогообложения (прибыль до выплаты дивидендов по привилегированным акциям);

– Чистая прибыль (доход держателей обыкновенных акций);

– Нераспределенная прибыль.

Существуют и другие показатели прибыли, например, валовая прибыль, маржинальная прибыль, которые рассчитываются для других форматов (стандартов) отчета о прибылях и убытках. К наиболее используемым стандартам отчета о финансовых результатах относятся: функциональный, ресурсный, маржинальный. В этой дисциплине не рассматриваются бухгалтерские особенности составления финансовых отчетов, а акцент делается на интерпретации основных финансовых отчетов для принятия управленческих решений.

Важным аспектом анализа является взаимосвязь между отчетом о прибылях и балансом. Нераспределенная прибыль, показанная в отчете о прибылях и убытках является финансовым результатом за отчетный период. Этот показатель важен для понимания прироста собственного капитала за счет внутренних источников. Нераспределенная прибыль текущего года прибавляется к нераспределенной прибыли предшествующих периодов и показывается в балансе как накопленная нераспределенная прибыль. Для анализа важно проследить связь между отчетом о прибылях и балансом.

Средства нераспределенной прибыли могут использоваться в качестве финансового обеспечения производственного развития организации и на приобретение нового имущества. Учредительными документами могут предусматриваться фонды специального назначения.

В современной аналитике к финансовым результатам относят не только прибыль, но и поступившие за период денежные потоки. Между прибылью и денежным потоком существуют принципиальные различия. Показатель прибыли показывает потенциал компании создавать стоимость. Денежный поток отражает изменение в финансовом положении компании.

Связь между прибылью и чистым денежным потоком представлена следующей формулой:

Типичным примером неденежных затрат являются амортизация и отсроченные налоги.

В соответствии с принципом начисления прибыль отражает учетные денежные и неденежные доходы и расходы, относящиеся к отчетному периоду.

Прибыль признается после совершения сделки продажи, а не после поступления денежных средств.

Денежный поток отражает движение денежных средств независимо от времени совершения сделки, включая предоплату и отсроченные платежи. Денежный поток включает также поступления от инвестиционной и финансовой деятельности. которые не учитываются при расчете прибыли. Прибыль характеризует результаты операционной деятельности.

Наличие прибыли не означает наличие свободных денежных средств, доступных для использования.

Финансовое планирование включает составление прогнозных финансовых документов: о прибылях и убытках, о движении денежных средств, а также прогнозный баланс, отражающий будущее финансовое состояние организации. На основании прогнозных документов рассчитываются целевые показатели финансовых результатов – прибыли и денежных потоков в соответствии с целями и задачами развития организации.

В финансовом менеджменте для планирования финансовых результатов используются методы финансового моделирования. Наиболее известными инструментами финансового планирования являются модели безубыточности и операционного рычага.

Операционный анализ или анализ соотношения прибыли, затрат и объема продаж (CVP —анализ) широко применяется финансовом менеджменте для планирования и контроля финансовых результатов.

Менеджерам постоянно приходится принимать решения о цене реализации, переменных и постоянных расходах, о приобретении и использовании ресурсов. Обычно эти решения носят краткосрочный характер: менять ли цену, сколько единиц продукции придется произвести, сколько рабочих нанять, затратить ли больше на рекламу. Речь идет о текущем управлении. Об управлении операциями.

Операционный финансовый менеджмент – это совокупность методов и приемов управления рентабельностью и финансовыми результатами деятельности, применяемых на основе операционного анализа.

Управленческие финансовые модели, основанные на изучении взаимосвязей затрат, объема производства и прибыли применяются при определенных ограничениях или допущениях:

1) поведение общих затрат и выручки носит линейный характер в пределах области релевантности;

2) все затраты можно разделить на постоянные и переменные;

3) цена реализации не меняется;

4) цены на материалы и услуги не меняются;

5) производительность не меняются;

6) постоянные расходы остаются независимыми от объема в пределах области релевантности;

7) объем производства равен объему продаж;

8) отсутствуют структурные сдвиги.

Несмотря на значимые упрощения, модели и методы операционного анализа позволяют достаточно эффективно решать следующие вопросы:

– оценка прибыльности коммерческой деятельности;

– определение масштабов деятельности неприбыльного предприятия;

– планирование рентабельности на основе запаса финансовой прочности;

– определение предпринимательского риска;

– планирование объема производства с учетом эластичности спроса;

– разработка стратегии выхода из кризиса и для решения многих других задач.

Наибольшее применение операционный анализ нашел при определении точки безубыточности или порога рентабельности.

Рассмотрим более подробно основное допущение операционного анализа – деление затрат на постоянные и переменные.

Читать дальшеИнтервал:

Закладка: