Джон Хэммонд - Правильный выбор. Практическое руководство по принятию взвешенных решений

- Название:Правильный выбор. Практическое руководство по принятию взвешенных решений

- Автор:

- Жанр:

- Издательство:Манн, Иванов и Фербер

- Год:2018

- Город:Москва

- ISBN:978-5-00117-322-9

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Джон Хэммонд - Правильный выбор. Практическое руководство по принятию взвешенных решений краткое содержание

Правильный выбор. Практическое руководство по принятию взвешенных решений - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Но она не может сделать выбор, основываясь только лишь на описании рисков. Субъективные оценки не дают возможности получить достаточно информации.

Описание рисков для выбора работы Марисы

Сомнения: назначение

Сомнения: назначение

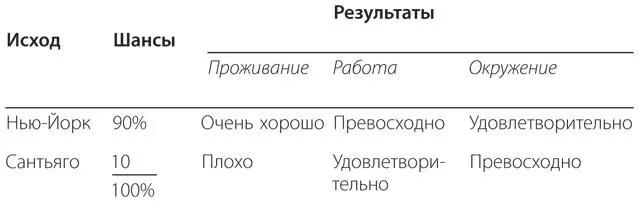

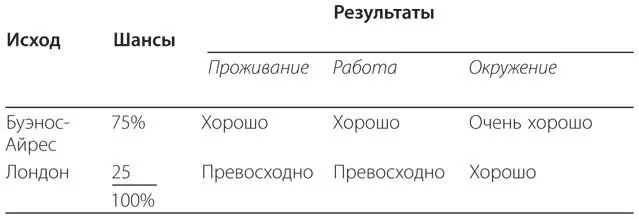

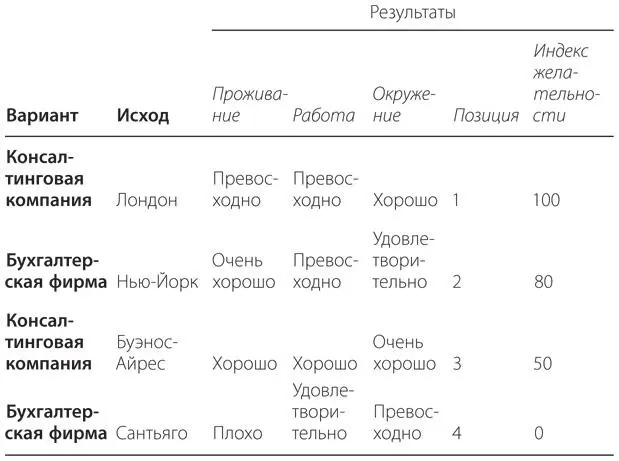

Тогда Мариса решает сравнить варианты в количественном выражении. Прежде чем вычислить индекс желательности, она оценивает четыре вероятных исхода от худшего к лучшему. Как видно из таблицы ниже, Лондон — лучший вариант и стоит первым, потом идет Нью-Йорк, затем Буэнос-Айрес и последним — Сантьяго. Мариса присваивает Лондону индекс желательности 100, а Сантьяго — 0. Буэнос-Айрес получает индекс 50. Нью-Йорк, по мнению Марисы, расположен примерно на отметке 60 % между Буэнос-Айресом и Лондоном и получает индекс 80 (что в данном случае как раз соответствует 60 % между 50 и 100). Чтобы все значения правильно соотносились друг с другом, Мариса еще раз проверяет, соответствуют ли они ее ощущениям.

Определение индексов для результатов в выборе работы Марисы

Определение общего индекса для описания рисков Марисы

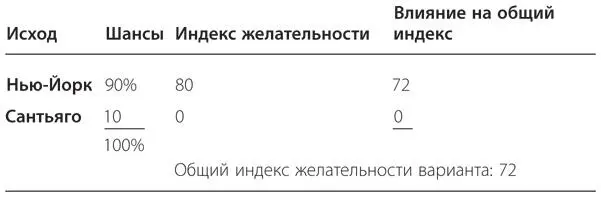

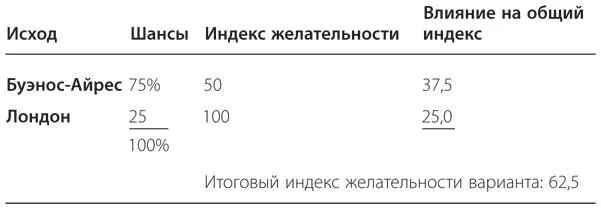

Мариса рассчитывает общий индекс желательности для каждого из вариантов. Сначала она умножает индекс привлекательности каждого результата на вероятность его наступления и получает таким образом величину, обозначающую влияние на общий индекс. Все это наглядно представлено в таблице выше. Затем Мариса складывает влияние исходов «Нью-Йорк» (72) и «Сантьяго» (0) и таким образом выводит общий индекс желательности для варианта работы в бухгалтерской фирме (72). Таким же образом Мариса складывает влияние Буэнос-Айреса (37,5) и Лондона (25), чтобы вычислить общий индекс желательности для работы в консалтинговой компании (62,5). Теперь, основываясь на расчетах, Мариса может сделать выбор. Она принимает предложение бухгалтерской фирмы и через шесть месяцев заступает на должность в Нью-Йорке.

Кривая желательности

Так как у Марисы было всего четыре возможных результата, рассчитать индекс желательности было довольно просто. Если же у вас множество вариантов, этот расчет может оказаться куда сложнее и занять много времени. Но, к счастью, есть короткий путь — кривая желательности! После определения индекса для нескольких (как правило, достаточно пяти) возможных результатов просто сведите их в график. Потом вы сможете использовать эту кривую для определения индекса всех иных результатов.

Есть лишь одно важное ограничение в работе с кривыми желательности. Их можно построить только в том случае, если все варианты оцениваются в единой системе (например, только в долларах, квадратных метрах или спасенных жизнях). Они подходят для расчета дивидендов от вложений (в долларах), вреда, наносимого окружающей среде (в гектарах пострадавшей территории), или последствий операции на открытом сердце (в количестве лет, на которые удастся продлить жизнь пациента).

Кривые желательности очень помогают, но не стоит пренебрегать и методом равноценного обмена. Ведь именно с его помощью вы можете свести различные описания результатов со множеством переменных к единой численной величине. Вспомните случай Карен, жертвы автомобильной аварии из главы 7. Она перевела время и моральный ущерб в долларовый эквивалент, что позволило оценить все возможные результаты в едином ключе.

Кейс с инвестициями

Чтобы лучше понять, как работает кривая желательности, рассмотрим проблему, с которой столкнулся Джим Нэнс. Джим ищет, куда бы вложить семейные накопления, чтобы сохранить и приумножить средства. Через инвестиционный клуб он сейчас может вложить напрямую (вне фондового рынка) $10 000 в частное предприятие. На этой сделке он может либо получить прибыль в 87,5 % годовых, либо потерять 37,5 %. Другими словами, через год его $10 000 превратятся либо в $18 750, либо в $6250. Еще раньше Джим планировал приобрести застрахованный депозитный сертификат со ставкой 6 % годовых, что увеличило бы его капитал до $10 600.

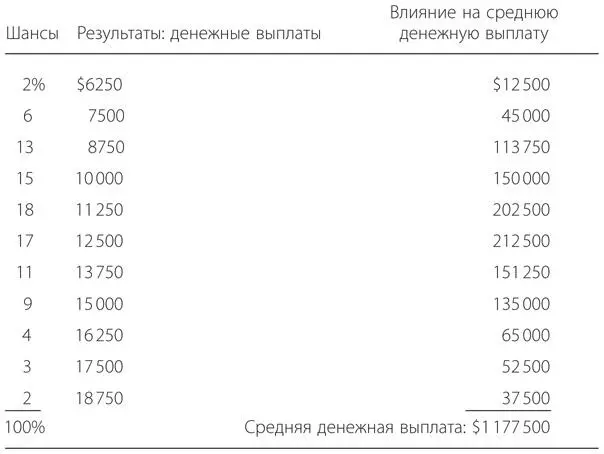

$18 750 и $6250 — крайние точки. Джиму известно, что возможны различные варианты выплат и каждый из них имеет определенную вероятность. Используя простое приложение и общедоступную информацию, Джим и его приятели по инвестиционному клубу составляют описание рисков с учетом всех возможных вариантов и их вероятностей. Оно представлено в первых двух колонках таблицы ниже. Анализируя полученные данные, Джим видит, что каждый из трех первых результатов в списке ведет к потере денег. Общие шансы понести убытки, таким образом, складываются в 21 % (2 + 6 + 13). С другой стороны, последние семь вариантов сулят б о льшую прибыль, чем депозитный сертификат. Шансы на увеличение капитала составляют 64 % (18 + 17 + 11 + 9 + 4 + 3 + 2).

Описание рисков для инвестиций Джима Нэнса

Описания рисков для данного решения ясны и однозначны. Так всегда бывает, если речь о цифрах. Но тем не менее выбор все еще не очевиден. Стоит ли Джиму вкладываться в рисковое предприятие или лучше приобрести застрахованный сертификат?

Чтобы ответить на этот вопрос, большинство финансовых аналитиков прежде всего рассчитают «среднюю денежную выплату» при вложении в частное предприятие. Для этого они просто умножат долларовую составляющую каждой выплаты на шансы (результаты в последней колонке таблицы), а затем суммируют все результаты и получат среднюю денежную выплату в размере $11 775. И поскольку эта сумма всего лишь на $1175 превышает $10 600, которую Джим получил бы, приобрети он депозитный сертификат, большинство аналитиков посоветовали бы мистеру Нэнсу последний вариант. По их мнению, 6 % гарантированной прибыли — слишком хороший вариант, чтобы менять его на рискованные вложения в частные предприятия.

Однако у этого подхода есть серьезные недостатки. Он совершенно не учитывает отношение к рискам самого Джима и его семьи. Может быть, потенциальная прибыль от вложений в частное предприятие для Джима стоит рисков. Но с таким же успехом Джим может не быть склонен к рискам, как большинство людей, и возможные потери для него сыграют решающую роль.

Читать дальшеИнтервал:

Закладка: