РАЛЬФ РАЛЬФ ВИНС - Математика управления капиталом. Методы анализа риска для трейдеров и портфельных менеджеров

- Название:Математика управления капиталом. Методы анализа риска для трейдеров и портфельных менеджеров

- Автор:

- Жанр:

- Издательство:Альпина Паблишер

- Год:2007

- ISBN:ISBN 978-5-9614-0610-8

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

РАЛЬФ РАЛЬФ ВИНС - Математика управления капиталом. Методы анализа риска для трейдеров и портфельных менеджеров краткое содержание

Математика управления капиталом. Методы анализа риска для трейдеров и портфельных менеджеров - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Когда вы будете использовать вышеописанную технику работы с оптимальным f, то заметите, что его значение каждый день меняется. Предположим, сегодня вы купили опцион и рассчитали оптимальную дату выхода. Послезавтра цена опциона может измениться, и если вы опять проведете процедуру расчета оптимального f, то также можете получить положительное математическое ожидание, но уже. другую дату выхода. Что это означает?

Ситуация аналогична лошадиным бегам, где можно делать ставки после начала скачки и до их завершения. Шансы постоянно меняются, и вы в любой момент можете обменять купленный билет на деньги. Скажем, до начала скачек вы ставите 2 доллара на определенную лошадь, основываясь на положительном математическом ожидании, и лошадь после первого крута прибегает предпоследней. Предположим, ваш билет, купленный за 2 доллара, стоит теперь только 1,50 доллара. Вы по-прежнему считаете, что математическое ожидание в пользу вашей лошади, исходя из результатов прошлых скачек и нынешних шансов. Вы решаете, что текущая цена билета в 1,50 доллара на 10% занижена. Можно получить деньги по билету, купленному до начала скачек за 2 доллара (сейчас он стоит 1,50 доллара), и можно также купить билет за 1,50 доллара, чтобы сделать еще одну ставку. Таким образом, вы получаете положительное математическое ожидание, но на основе билета за 1,50 доллара, а не за 2 доллара. Та же аналогия применима и к опционам, позиция по которым в настоящий момент немного убыточна, но имеет положительное математическое ожидание на основе новой цены. Вы должны использовать другое оптимальное f для новой цены, регулируя текущую позицию (если это необходимо), и закрывать ее, исходя из новой оптимальной даты выхода. Таким образом, вы используете последнюю ценовую информацию о базовом инструменте, что иногда может заставить вас удерживать позицию до истечения срока опциона. Возможность получения положительного математического ожидания при работе с опционами, которые теоретически справедливо оценены, сначала может показаться парадоксом или просто шарлатанством. Мы знаем, что теоретические цены опционов, найденные с помощью моделей, не позволяют получить положительное математическое ожидание (арифметическое) ни покупателю, ни продавцу. Модели теоретически справедливы с поправкой «если удерживаются до истечения срока». Именно эта отсутствующая поправка позволяет опциону быть справедливо оцененным согласно моделям и все-таки иметь положительное ожидание. Помните, что цена опциона уменьшается со скоростью квадратного корня времени, оставшегося до истечения срока. Таким образом, после первого дня покупки опциона его премия должна упасть в меньшей степени, чем в последующие дни. Рассмотрим уравнения (5.17а) и (5.176) для цен, соответствующих смещению на 4- Х и - Х стандартных величин по истечении времени Т. Окно цен каждый день расширяется, но все медленнее и медленнее, в первый день скорость расширения максимальна. Таким образом, в первый день падение премии по опциону будет минимальным, а окно Х стандартных отклонений будет расширяться быстрее всего. Чем меньше времени пройдет, тем с большей вероятностью мы будем иметь положительное ожидание по длинной позиции опциона, и чем шире окно Х стандартных отклонений, тем вероятнее, что мы будем иметь положительное ожидание, так как убыток ограничен ценой опциона, а возможная прибыль не ограничена. Между окном Х стандартных отклонений, которое с каждым днем становится все шире и шире (хотя со все более медленной скоростью), и премией опциона (падение которой с каждым днем происходит все быстрее и быстрее) происходит «перетягивание каната».

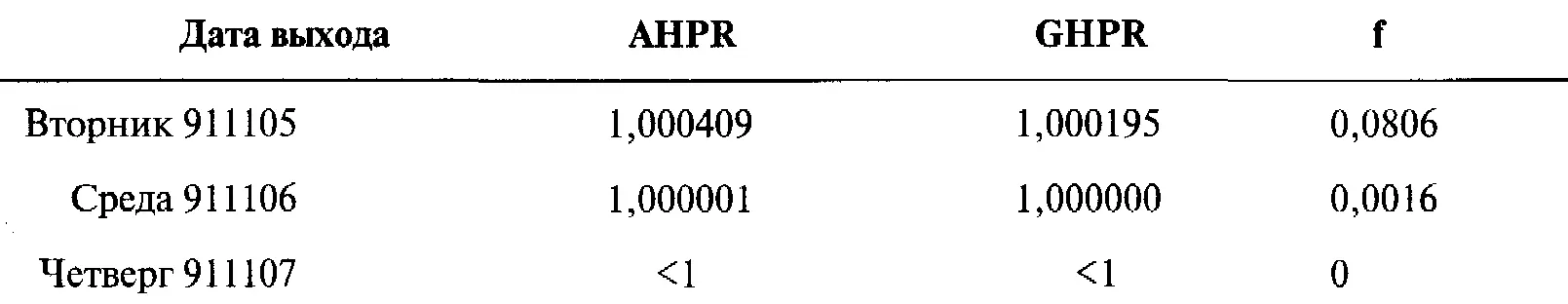

В первый день математическое ожидание максимально, хотя оно может и не быть положительным. Другими словами, математическое ожидание (арифметическое и геометрическое) самое большое после того, как вы продержали опцион 1 день (оно в действительности самое большое в тот момент, когда вы приобретаете опцион, и далее постепенно понижается, но мы рассматриваем дискретные величины). Каждый последующий день ожидание понижается, но все медленнее и медленнее. Следующая таблица иллюстрирует понижение ожидания по длинной позиции опциона. Этот пример уже упоминался в данной главе. Колл-опцион имеет цену исполнения 100, базовый инструмент стоит также 100; дата истечения — 911220. Волатильность составляет 20%, а сегодняшняя дата 911104. Мы используем формулу товарных опционов Блэка (Н определяется из уравнения (5.07), R = 5%) и 260,8875-дневный год. Возьмем 8 стандартных отклонений для расчета оптимального f, а минимальный шаг тика примем равным 0,1.

Значения столбца «AHPR» являются средними арифметическими HPR (расчет будет рассмотрен позднее в этой главе), a GHPR является средним геометрическим HPR. Столбец «f» представляет оптимальные f, из которых находятся значения столбцов AHPR и GHPR. Арифметическое математическое ожидание равно AHPR - 1, а геометрическое математическое ожидание равно GHPR - 1. Отметьте, что наибольшие математические ожидания (необязательно положительные ожидания, как в этом примере) возникают в день после приобретения опциона. Каждый последующий день ожидания уменьшаются, причем скорость уменьшения с течением времени замедляется. После 911106 математические ожидания (HPR - 1) становятся отрицательными. ' Если бы нам пришлось торговать по этой информации, мы могли бы войти сегодня (911104) и выйти при закрытии завтра (911105). Справедливая цена опциона равна 2,861. Если мы допустим, что он котируется по цене 100 долларов за полный пункт, цена опциона составит 2,861 * $100 ^ $286,10. Разделив эту цену на оптимальное f= 0,0806, мы найдем, что следует торговать одним опционом на каждые 3549,63 доллара на балансе счета. Если бы мы держали опцион до закрытия 911106 (последний день), когда он все еще имеет положительное математическое ожидание, то открыв позицию сегодня, используя для дня выхода (911106) соответствующее оптимальное f= 0,0016, торговали бы 1 контрактом на каждые 178 812,50 доллара на балансе счета ($286,10 / 0,0016). Отметьте, что при этом ожидание намного ниже, чем в случае торговли 1 контрактом на каждые 3549,63 доллара на балансе счета и выхода по цене закрытия завтра (911105).

Скорость изменения между двумя функциями: уменьшением премии с течением времени и расширением окна Х стандартных отклонений, может создать положительное математическое ожидание для длинной позиции по опциону. Это ожидание имеет наибольшее значение в момент открытия позиции и после этого понижается с уменьшающейся скоростью. Таким образом, справедливо оцененный опцион (на основе вышеизложенных моделей) может иметь положительное математическое ожидание, если позицию по нему закрыть в начале периода падения премии. В следующей таблице рассматривается тот же колл-опцион с ценой исполнения 100, но на этот раз используются окна различного размера (различные значения стандартных отклонений):

Читать дальшеИнтервал:

Закладка: