РАЛЬФ РАЛЬФ ВИНС - Математика управления капиталом. Методы анализа риска для трейдеров и портфельных менеджеров

- Название:Математика управления капиталом. Методы анализа риска для трейдеров и портфельных менеджеров

- Автор:

- Жанр:

- Издательство:Альпина Паблишер

- Год:2007

- ISBN:ISBN 978-5-9614-0610-8

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

РАЛЬФ РАЛЬФ ВИНС - Математика управления капиталом. Методы анализа риска для трейдеров и портфельных менеджеров краткое содержание

Математика управления капиталом. Методы анализа риска для трейдеров и портфельных менеджеров - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

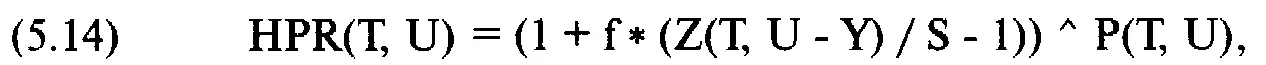

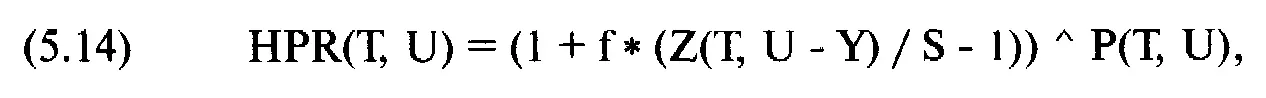

С помощью нашей модели можно найти теоретическую цену для всех значений цен базового инструмента и времени, оставшегося до истечения срока. Таким образом, HPR для опциона является функцией не только цены базового инструмента, но и функцией времени, оставшегося до даты истечения опциона:

где f = тестируемое значение f;

S = текущая цена опциона;

Z(T, U - Y) = теоретическая цена опциона, когда цена базового инструмента равна U - Y, а время, оставшееся до срока истечения, равно Т. Эту цену можно определить с помощью любой модели ценообразования, которую пользователь посчитает подходящей;

Р(Т, U) = 1-хвостая вероятность того, что цена базового инструмента равна U, когда время, оставшееся до истечения срока исполнения, равно Т. Это значение можно определить из любой формы распределения, которую пользователь посчитает подходящей;

Y = разность между арифметическим математическим ожиданием базового инструмента (согласно уравнению (5.10)) и текущей ценой.

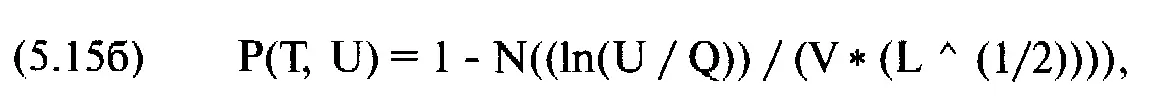

С помощью этой формулы можно рассчитать HPR (взвешенное по вероятности результата) по сделке с опционом, при условии, что через время Т цена базового инструмента будет равна U. В данном уравнении переменная Т представляет собой долю года (выраженную десятичной дробью), оставшуюся до истечения срока опциона. Поэтому на дату истечения Т = 0. Если до истечения срока остается один год, то Т = 1. Переменная Z(T, U - Y) зависит от модели ценообразования, которую вы используете. Единственная переменная, которую вам надо рассчитать, — это Р(Т, U), т.е. вероятность того, что базовый инструмент будет равен U при заданном Т (т.е. времени, оставшемся до конца действия опциона). Если использовать модель Блэка-Шоулса или модель товарных опционов Блэка, то можно рассчитать Р(Т, U) следующим образом:

если U < или = О:

если U > Q:

где U = рассматриваемая цена;

Q = текущая цена базового инструмента;

V= годовая волатильность базового инструмента;

Е=доля года, выраженная десятичной дробью, прошедшая с тех пор, когда опцион был приобретен;

N() = функция нормального распределения (уравнение (3.21));

ln() = функция натурального логарифма.

В итоге мы получим взвешенное по вероятности HPR для каждого исхода. Возможен широкий диапазон результатов, но, к сожалению, эти результаты не непрерывны. Например, время до истечения срока не задается непрерывной функцией. До истечения срока всегда остается целое число; то же верно и для цены базового инструмента. Если цена акции равна, например, 35, а минимальное изменение цены равно 1/8, то между 30 и 40 находится 81 возможное значение. Зная время, через которое мы собираемся продать опцион, можно рассчитать взвешенные по вероятности HPR для всех возможных цен на этот рыночный день. В нормальном распределении вероятности 99,73% всех результатов попадают в интервал трех стандартных отклонений от среднего, которое в нашем случае является текущей ценой базового инструмента. Поэтому нам необходимо рассчитать HPR для определенного рыночного дня и каждой дискретной цены между - 3 и + 3 стандартными отклонениями. Можно использовать 4, 5, 6 или больше стандартных отклонений, но ответ от этого не станет значительно точнее. Не следует также сокращать ценовое окно до 2 или 1 стандартного отклонения. Выбор 3 стандартньк отклонений, конечно, не является твердым правилом, но в большинстве случаев оно приемлемо. Если мы используем модель Блэка-Шоулса или модель опционов на фьючерсы Блэка, то можно узнать, какому изменению цены базового инструмента U соответствует 1 стандартное отклонение:

где U = текущая цена базового инструмента;

V = годовая волатильность базового инструмента;

Т = доля года, выраженная десятичной дробью, прошедшая с тех пор. когда опцион был приобретен;

ЕХР() = экспоненциальная функция.

Отметьте, что стандартное отклонение является функцией времени, прошедшего с момента открытия позиции.

Для точки, которая на Х стандартных отклонений выше текущей цены базового инструмента, получаем:

Для точки, которая на Х стандартных отклонений ниже текущей цены базового инструмента, получаем:

где U =текущая цена базового инструмента;

V = годовая волатильность базового инструмента;

Т =доля года, выраженная десятичной дробью, прошедшая с тех пор, когда опцион был приобретен;

EXPQ = экспоненциальная функция;

Х = число стандартных отклонений от среднего, для которых вы хо тите определить вероятности.

Далее следует описание процедуры поиска оптимального f для данного опциона.

Шаг 1.Решите, закроете ли вы позицию по опциону в какой-то конкретный день. Если нет, тогда в дальнейших расчетах используйте дату истечения срока опциона.

Шаг 2.Определите, сколько дней вы будете удерживать позицию. Затем преобразуйте это число дней в долю года, выраженную десятичной дробью.

Шаг3. Для дня из шага 1 рассчитайте точки, которые находятся между +3 и -3 стандартными отклонениями.

Шаг 4.Преобразуйте диапазоны цен из шага 3 в дискретные значения. Другими словами, используя приращения по 1 тику, определите все возможные цены диапазона, включая крайние значения.

Шаг5. Для каждого из полученных результатов рассчитайте Z(T, U - Y) и Р(Т, U), то есть рассчитайте теоретическую цену опциона, а также вероятность того, что базовый инструмент к рассматриваемым датам будет равен определенной цене.

Шаг 6.После того, как вы выполните шаг 5, у вас будут все входные данные, необходимые для расчета взвешенного по вероятности HPR.

где f = тестируемое значение f;

S = текущая цена опциона;

Z(T, U - Y) = теоретическая цена опциона, когда цена базового инструмента равна U - Y, а время, оставшееся до срока истечения, равно Т. Эту цену можно определить с помощью любой модели ценообразования, которую пользователь посчитает подходящей;

Читать дальшеИнтервал:

Закладка: