РАЛЬФ РАЛЬФ ВИНС - Математика управления капиталом. Методы анализа риска для трейдеров и портфельных менеджеров

- Название:Математика управления капиталом. Методы анализа риска для трейдеров и портфельных менеджеров

- Автор:

- Жанр:

- Издательство:Альпина Паблишер

- Год:2007

- ISBN:ISBN 978-5-9614-0610-8

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

РАЛЬФ РАЛЬФ ВИНС - Математика управления капиталом. Методы анализа риска для трейдеров и портфельных менеджеров краткое содержание

Математика управления капиталом. Методы анализа риска для трейдеров и портфельных менеджеров - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Модель ценообразования европейских опционов для всех распределений

Мы можем создать собственную модель ценообразования, лишенную каких-либо предположений относительно распределения изменений цены.

Сначала необходимо определить термин «теоретически справедливый», относящийся к цене опционов. Мы будем говорить, что опцион справедливо оценен, если арифметическое математическое ожидание цены опциона к моменту истечения, выраженное на основе его текущей стоимости, не принимает во внимание возможного направленного движения цены базового инструмента. Смысл определения таков: «Какова стоимость данного опциона для меня сегодня как для покупателя опционов»?

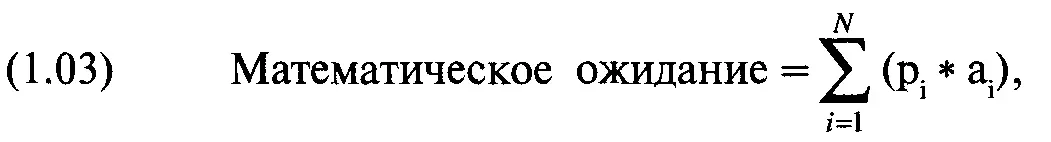

Математическое ожидание (арифметическое) определяется из уравнения (1.03):

где р i= вероятность выигрыша или проигрыша попытки i;

a i= выигранная или проигранная сумма попытки i;

N =количество возможных исходов (попыток).

Математическое ожидание представляет собой сумму произведений каждого возможного выигрыша или проигрыша и вероятности этого выигрыша или проигрыша. Когда сумма вероятностей р iбольше 1, уравнение 1.03 необходимо разделить на сумму вероятностей р i.

Рассмотрим все дискретные изменения цены, которые имеют вероятность осуществления, большую или равную 0,001 в течение срока действия контракта, и по ним определим арифметическое математическое ожидание.

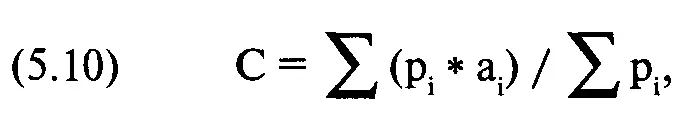

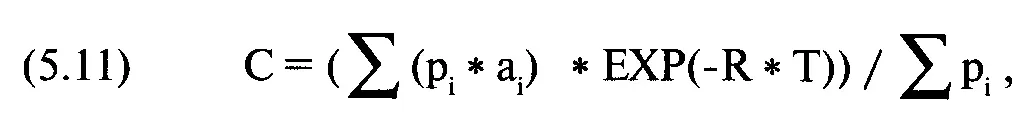

где С = справедливая с теоретической точки зрения стоимость опциона, или арифметическое математическое ожидание;

р i= вероятность цены i по истечении срока опциона;

а i= внутренняя стоимость опциона (для кол-опциона: рыночная цена инструмента минус цена исполнения опциона;

для пут-опциона: цена исполнения минус рыночная цена инструмента), соответствующая базовому инструменту при цене i.

Использование этой модели подразумевает, что, начиная с текущей цены, мы будем двигаться вверх по 1 тику, суммируя значения как в числителе, так и в знаменателе до тех пор, пока вероятность i-ой цены (т.е. р.) не будет меньше 0,001 (вы можете использовать меньшее число, но я считаю, что 0,001 вполне достаточно). Затем, начиная со значения, которое на 1 тик ниже текущей цены, мы будем двигаться вниз по 1 тику, суммируя значения как в числителе, так и в знаменателе, пока вероятность i-ой цены (т.е. р i) не будет меньше 0,001. Отметьте, что вероятности, которые мы используем, являются 1-хвостыми, т.е., если вероятность больше чем 0,5, мы вычитаем это значение из 1. Интересно отметить, что значения вероятности р iможно менять в зависимости от того, какое распределение применяется, и оно не обязательно должно быть нормальным, то есть пользователь может получить теоретическую справедливую цену опциона для любой формы распределения! Таким образом, эта модель дает возможность использовать устойчивое распределение Парето, t-распределение, распределение Пуассона, собственное регулируемое распределение или любое другое распределение, с которым, по нашему мнению, согласовывается цена при определении справедливой стоимости опционов.

Необходимо изменить модель таким образом, чтобы она выражала арифметическое математическое ожидание на дату истечения срока опциона как следующую величину:

где С = справедливая с теоретической точки зрения стоимость опциона, или текущее значение арифметического математического ожидания при данном значении Т;

p i= вероятность цены i по истечении срока опциона;

а i=внутренняя стоимость опциона, соответствующая базовому инструменту при цене i;

R = текущая безрисковая ставка;

Т = доля года, оставшаяся до истечения срока исполнения, выраженная десятичной дробью.

Уравнение (5.11) является моделью ценообразования опционов для всех распределений и дает текущее значение арифметического математического ожидания опциона на дату истечения [22] Уравнение (5.11) не учитывает разницу между фондовыми опционами и товарными опционами. Согласно общепринятому подходу, в цену фондового опциона включается доход по простой бескупонной облигации, которая будет погашена в момент истечения срока опциона и номинал которой равен цене исполнения. Опционы на товарные фьючерсы, как считается, имеют процентную ставку 0. Мы же не учитываем это обстоятельство. Если ценная бумага и товар имеют абсолютно одинаковое распределение ожидаемых результатов, т.е. их арифметические математические ожидания равны, то разумный инвестор выберет более дешевый инструмент. Эту ситуацию хорошо иллюстрирует пример, когда вы рассматриваете покупку одного из двух одинаковых домов, и один из них оценен выше только потому, что продавец платил более высокую процентную ставку по ипотечному кредиту

. Отметьте, что модель можно использовать и для пут-опционов, имея в виду, что значения а. при каждом приросте цены i будут другими. Когда необходимо учесть дивиденды, используйте уравнение (5.04) для корректировки текущей цены базового инструмента. При определении вероятности цены i на дату истечения используйте именно эту измененную текущую цену. Далее следует пример использования уравнения (5.11). Допустим, мы обнаружили, что приемлемой моделью, описывающей распределение логарифмов изменений цены товара, опционы на который мы хотим купить, является распределение Стьюдента [23] Распределение Стьюдента далеко не лучшая модель, описывающая распределение изменений цены. Однако, так как единственным параметром, кроме волатильности (годового стандартного отклонения), который необходимо рассматривать при использовании распределения Стьюдента, является число степеней свободы, а ассоциированные вероятности легко находятся (см. приложение В), мы будем использовать распределение Стьюдента для наглядности.

. Для определения оптимального числа степеней свободы распределения Стьюдента мы использовали тест К-С и пришли к выводу, что наилучшее значение равно 5. Допустим, мы хотим определить справедливую цену колл-опциона на 911104 (дата истечения срока опциона — 911220). Цена базового инструмента равна 100, цена исполнения опциона также равна 100. Предположим, годовая волатильность составляет 20%, безрисковая ставка 5% и год равен 260,8875 дням (мы не учитываем праздники, которые выпадают на рабочий день, например День Благодарения в США). Далее допустим, что минимальный тик по этому предполагаемому товару равен 0,10. Используя уравнения (5.01), (5.02) и (5.07) для переменной Н, мы найдем, что справедливая цена равна 2,861 как для колл-опциона, так и для пут-опциона с ценой исполнения 100. Таким образом, эти цены опционов являются справедливыми ценами в соответствии с моделью товарных опционов Блэка, которая допускает логарифмически нормальное распределение цен. Если мы будем использовать уравнение (5.11), то должны сначала рассчитать значения pg. Их можно получить из фрагмента программы, написанной на языке Бейсик и представленной в приложении В. Отметьте, что необходимо знать стандартное значение, т.е. переменную Z, и число степеней свободы, т.е. переменную DEGFDM. Прежде чем мы обратимся к этой программе, преобразуем цену i в стандартное значение по следующей формуле:

Интервал:

Закладка: