РАЛЬФ РАЛЬФ ВИНС - Математика управления капиталом. Методы анализа риска для трейдеров и портфельных менеджеров

- Название:Математика управления капиталом. Методы анализа риска для трейдеров и портфельных менеджеров

- Автор:

- Жанр:

- Издательство:Альпина Паблишер

- Год:2007

- ISBN:ISBN 978-5-9614-0610-8

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

РАЛЬФ РАЛЬФ ВИНС - Математика управления капиталом. Методы анализа риска для трейдеров и портфельных менеджеров краткое содержание

Математика управления капиталом. Методы анализа риска для трейдеров и портфельных менеджеров - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

где N = число «ног» позиции;

HPR(T, U) = HPR для данного тестируемого значения Т и U;

С. (Т, U) = коэффициент i-ой «ноги» при данном значении U, когда время, оставшееся до истечения срока, равно Т.

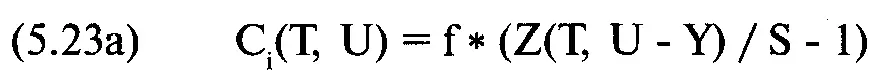

Для опционных «ног», занесенных в дебет, или длинной позиции по базовому инструменту:

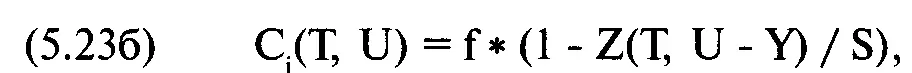

Для опционных «ног», занесенных в кредит, или короткой позиции по базовому инструменту:

где f = тестируемое значение f;

S = текущая цена опциона;

Z(T, U - Y) = теоретическая цена опциона, когда цена базового инструмента равна U - Y, а время, оставшееся до срока истечения, равно Т;

P j(T, U) = вероятность того, что базовый инструмент равен U, когда время, оставшееся до истечения срока исполнения, равно Т;

Y = разность между арифметическим математическим ожиданием базового инструмента (согласно уравнению (5.10)) и текущей ценой.

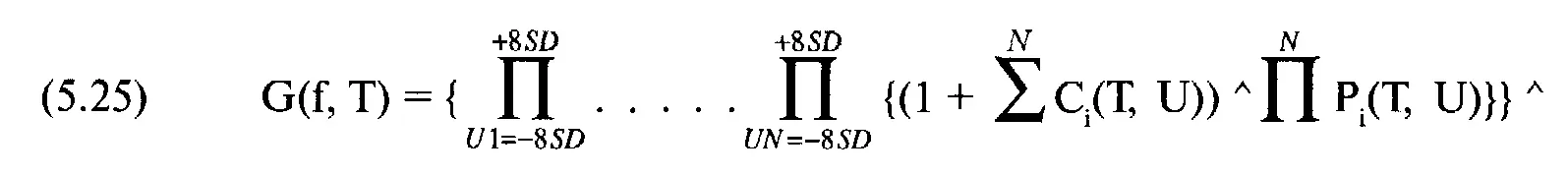

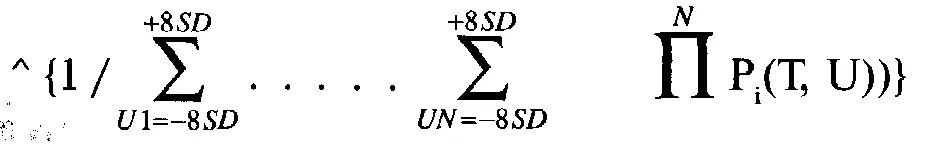

Теперь мы можем рассчитать среднее геометрическое HPR для случайной связи:

где G(f, Т) = среднее геометрическое HPR для данного тестируемого значения f и данного времени Т, остающегося до истечения срока от указанной даты выхода. Значения f и Т, которые дают наибольшее среднее геометрическое, оптимальны. Структура этой процедуры такая же, как и в случае с причинной связью:

Для каждой даты выхода между текущей датой и датой истечения

Для каждого значения f (пока не будет найдено оптимальное)

Для каждой рыночной системы

Для каждого тика между +8 и -8 стандартными отклонениями

Определите HPR

Единственное различие между процедурой нахождения среднего геометрического для случайных связей и процедурой для причинных связей состоит в том, что показатель степени для каждого HPR при случайной связи рассчитывается путем умножения вероятностей того, что «ноги» будут находиться на данной цене определенного HPR. Все эти суммы вероятностей, используемые в качестве показателей степени для каждого HPR, сами по себе также суммируются, так что, когда все HPR перемножены для получения промежуточного TWR, его можно возвести в степень единицы, деленной на сумму показателей степени, используемых в HPR. И снова процедуру можно изменить, чтобы найти оптимальные даты выхода для каждой составляющей позиции.

Несмотря на всю сложность, уравнение (5.25) все-таки не решает проблему ненулевого коэффициента линейной корреляции между ценами двух компонентов. Как видите, определение оптимальных весов компонентов является довольно сложной задачей! В следующих нескольких главах вы увидите, как найти правильные веса для каждой составляющей позиции, будь то акция, товар, опцион или любой другой инструмент, независимо от связи (причинная, случайная или корреляционная). Входные данные, которые нам потребуются, следующие: (1) коэффициенты корреляции средних дневных HPR позиций в портфеле на основе 1 контракта, (2) арифметические среднее HPR и стандартные отклонения HPR.

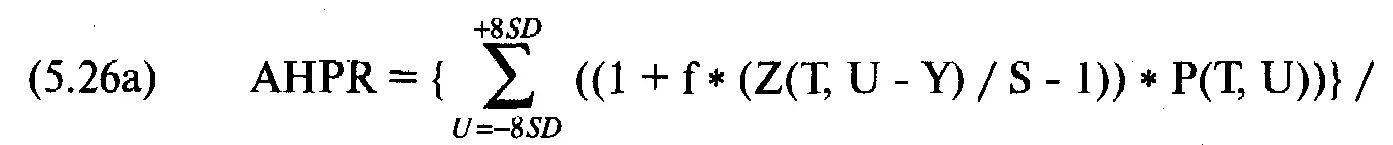

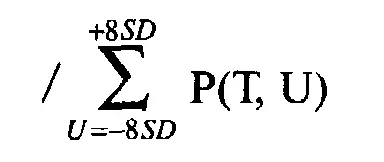

Уравнения (5.14) и (5.20) показывают, как находить HPR для длинных и коротких позиций по опционам. Уравнение (5.18) показывает, как находить среднее геометрическое. Мы можем также определить среднее арифметическое:

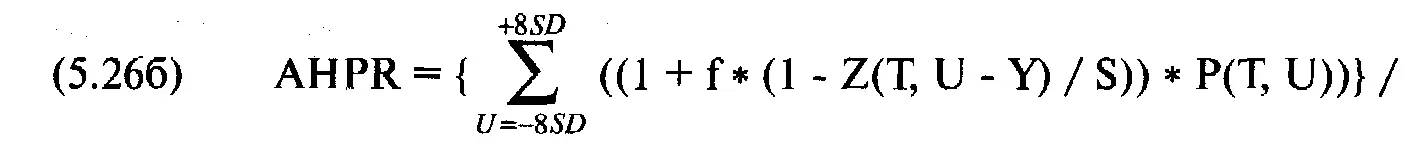

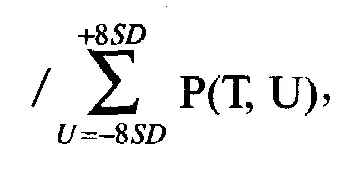

Для длинных опционных позиций, т.е. отнесенных в дебет:

Для коротких опционных позиций, т.е. отнесенных в кредит:

где AHPR = среднее арифметическое HPR;

f= оптимальное f (от 0 до 1);

S= текущая цена опциона;

Z(T, U - Y)= теоретическая цена опциона, когда цена базового инструмента равна U - Y, а время, оставшееся до срока истечения, равно Т;

Р(Т, U) = вероятность, что базовый инструмент равен U, когда время, оставшееся до истечения срока исполнения, равно Т;

Y= разность между арифметическим математическим ожиданием базового инструмента (согласно уравнению (5.10)) и текущей ценой.

Зная среднее геометрическое HPR и среднее арифметическое HPR, можно определить стандартное отклонение значений HPR:

где А = арифметическое среднее HPR;

G = геометрическое среднее HPR;

SD = стандартное отклонение значений HPR.

В этой главе мы познакомились еще с одним способом расчета оптимального f. Предложенный метод подходит для несистемных трейдеров. В виде входного параметра здесь используется распределение результатов по базовому инструменту к определенной дате в будущем. Данный подход позволяет найти оптимальное f как для отдельных опционных позиций, так и для сложных позиций. Существенным недостатком метода является то, что связи между всеми позициями должны быть случайными или причинными.

Означает ли вышесказанное, что мы не можем использовать методы поиска оптимального f, рассмотренные в предыдущих главах, для нескольких одновременно открытых позиций или опционов? Нет, вы всегда можете выбрать наиболее эффективный с вашей точки зрения подход. Методы, детально описанные в этой главе, имеют как определенные недостатки, так и достоинства (например возможность расчета оптимального времени выхода). В следующей главе мы будем изучать темы, касающиеся построения оптимального портфеля, что позднее поможет нам в управлении капиталом при одновременной торговле по нескольким позициям.

Цель этой книги — изучить портфели рыночных систем, использующих различные инструменты с различных рынков. В данной главе мы достаточно подробно рассмотрели теоретические цены опционов и теперь перейдем к созданию оптимального портфеля.

Глава 6

Корреляционные связи и выведение эффективной границы

Мы узнали несколько способов поиска оптимального количества при торговле фьючерсами, акциями и опционами (по отдельности или совместно с другими инструментами), когда существует либо случайная, либо причинная связь между ценами инструментов. Можно определить оптимальный набор, когда коэффициент линейной корреляции двух любых элементов портфеля равен 1, - 1 или 0. Однако связи между двумя элементами портфеля, рассматриваем ли мы корреляцию цен (в немеханической торговой системе) или изменений баланса (в механической системе), редко дают такие удобные значения коэффициентов линейной корреляции. В этой главе описан способ определения эффективной границы портфелей рыночных систем, когда коэффициенты линейной корреляции любых двух компонентов рассматриваемого портфеля принимают произвольные значения между -1 и 1 включительно. Далее описан метод, применяемый профессионалами для расчета оптимальных портфелей акций. В следующей главе мы адаптируем его для использования любых инструментов. Данная глава основана на важном предположении, которое заключается в том, что распределения, генерирующие последовательность сделок (распределения прибылей), имеют конечную дисперсию. Предложенные методы эффективны только тогда, когда используемые входные данные имеют конечную дисперсию [24] Для получения дополнительной информации прочитайте Fama, Eugene E, «Portfolio Analysis in a Stable Paretian Market», Management Science 11, pp. 404 — 419, 1965. Фама продемонстрировал параметрические методы поиска эффективной границы для стабильно распределенных ценных бумаг (распределения которых обладают одинаковым характеристическим показателем А), когда прибыли компонентов зависят от одного индекса основного рынка. Существует и другая работа, посвященная выведению эффективной границы в условиях бесконечной дисперсии прибылей компонентов портфеля. Эти методы не рассматриваются в данной книге, но для заинтересованных читателей есть ссылки на соответствующие статьи. О распределении Парето вы сможете узнать из приложения В. Несколько слов о бесконечной дисперсии сказано в разделе «Распределение Стьюдента» в приложении В.

.

Интервал:

Закладка: