РАЛЬФ РАЛЬФ ВИНС - Математика управления капиталом. Методы анализа риска для трейдеров и портфельных менеджеров

- Название:Математика управления капиталом. Методы анализа риска для трейдеров и портфельных менеджеров

- Автор:

- Жанр:

- Издательство:Альпина Паблишер

- Год:2007

- ISBN:ISBN 978-5-9614-0610-8

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

РАЛЬФ РАЛЬФ ВИНС - Математика управления капиталом. Методы анализа риска для трейдеров и портфельных менеджеров краткое содержание

Математика управления капиталом. Методы анализа риска для трейдеров и портфельных менеджеров - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

(наибольший проигрыш) на -0,5 (отрицательное оптимальное f), мы получим 2. Разделив 10000 долларов на 2, мы получим 5000 долларов, поэтому следует ставить 5000 долларов, что соответствует доле f, т.е. 50% ваших денежных средств. Если умножить 10 000 долларов на f= 0,5, мы получим тот же результат, 5000 долларов, т.е. вам следует задействовать f процентов имеющихся денежных средств. Аналогично, если ваш наибольший проигрыш равен 250 долларам, а все остальное остается без изменений, то следует ставить 1 доллар на каждые 500 долларов вашего счета (так как -$250 / -0,5 = $500). Разделив 10 000 долларов на 500 долларов, мы найдем, что ставка равна 20 долларам. Так как максимальный проигрыш по одной ставке составляет 250 долларов, вы, таким образом, рискуете долей счета f, т.е. 50%, или 5000 долларов ($250 * 20). Мы можем сказать, что f равно доле вашего счета, которая подвержена риску, или f равно коэффициенту хеджирования. Так как f применимо только к активной части портфеля, при стратегии динамического дробного f коэффициент хеджирования портфеля равен:

(8.04а) H=f*A/E,

где Н = коэффициент хеджирования портфеля;

f= оптимальное Г(от 0 до 1);

А = активная часть средств счета;

Е = общий баланс счета.

Уравнение (8.04а) дает нам коэффициент хеджирования для портфеля при стратегии динамического дробного f. Страхование портфеля также работает при статическом дробном f, только коэффициент А/Е становится равным единице, а оптимальное f умножается на соответствующий коэффициент. Таким образом, при стратегии статического дробного f коэффициент хеджирования равен:

(8.046) H=f*FRAC,

где Н = коэффициент хеджирования портфеля;

f = оптимальное f (от 0 до 1);

FRAC = используемая доля оптимального f.

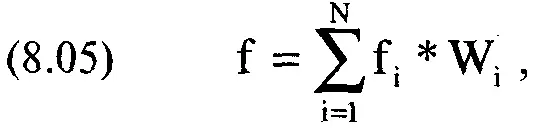

Как правило, счет используется для работы в нескольких рыночных системах. В этом случае переменная f в уравнении (8.04а) или (8.046) должна рассчитываться следующим образом:

где f = f (от 0 до 1), используемое в уравнении (8.04а) или (8.046);

N = общее число рыночных систем в портфеле;

W. = вес компонента i в портфеле (из единичной матрицы);

f i= фактор f (от 0 до 1) компонента i в портфеле.

Можно сказать, что при торговле на основе динамического дробного f мы проводим страхование портфеля. При этом минимально допустимый уровень стоимости портфеля равен: первоначальный неактивный баланс плюс стоимость проведения страхования. Далее для простоты будем считать, что нижняя граница счета равна первоначальному неактивному балансу.

Обратите внимание, что уравнения (8.04а) и (8.046) позволяют получить дельту моделируемого колл-опциона. Разделение счета на неактивный и активный подсчета (для использования стратегии динамического дробного f) эквивалентно покупке пут-опциона, цена исполнения которого больше текущей стоимости базового актива, а дата истечения наступает не скоро. Мы можем также сказать, что торговля с использованием стратегии динамического дробного f аналогична покупке колл-опциона, цена исполнения которого меньше текущей стоимости базового актива. Данное свойство страхования портфеля справедливо для любой стратегии динамического дробного f, независимо от того, используем мы усреднение по акциям, планирование сценария или полезность инвестора.

Можно использовать страхование портфеля в качестве метода переразмещения. Сначала следует определить значение минимального ценового уровня, затем для выбранной модели опциона вы должны определить дату истечения, уровень волатильности и другие входные параметры, которые позволят рассчитать дельту. После того как будет найдена дельта, вы можете определить величину активного баланса. Так как дельта для счета (переменная Н в уравнении (8.04а)) равна дельте моделируемого колл-опциона, мы можем заменить Н в уравнении (8.04а) на D:

D=f*A/E

или

(8.06) D / f= А / Е, если D < f (в противном случае А / Е = 1),

где D = коэффициент хеджирования моделируемого опциона;

f = f (от 0 до 1) из уравнения (8.05);

А = активная часть средств счета;

Е = общий баланс счета.

Так как отношение А/Е равно доле активного счета, можно сказать, что отношение активного баланса к общему балансу равно отношению дельты колл-опциона к f из уравнения (8.05). Заметьте, если D > f, тогда предполагается, что вы размещаете больше 100% баланса счета в активный баланс. Так как это невозможно, для активного баланса существует верхняя граница — 100%. Вы можете использовать уравнение (5.05) для поиска дельты колл-опциона на акции или уравнение (5.08) для поиска дельты колл-опциона на фьючерсы.

Проблема использования страхования портфеля в качестве метода переразмещения состоит в том, что переразмещение уменьшает эффективность стратегии динамического дробного f, которая асимптотически способна дать большую прибыль, чем стратегия статического дробного f. Таким образом, страхование портфеля как стратегия переразмещения на основе динамического дробного f является не самым лучшим подходом

Теперь рассмотрим реальный пример страхования портфеля. Вспомним геометрический оптимальный портфель Toxico, Incubeast и LA Garb, который достигается при V= 0,2457. Преобразуем дисперсию портфеля в значение волатильности для модели ценообразования опционов. Волатильность задается годовым стандартным отклонением. Уравнение (8.07) показывает зависимость между дисперсией портфеля и оценочной волатильностью для опциона по портфелю:

(8.07) OV=V'0.5)*ACTV*YEARDAYS^0.5,

где OV = волатильность для опциона по портфелю;

V = дисперсия портфеля;

ACTV = текущая активная часть баланса счета;

YEARDAYS = число рыночных дней в году.

Если мы исходим из того, что в году 251 рыночный день и доля активного баланса равна 100% (1,00), то:

OV= (0,2457 ^ 0,5) * 1 * 251 ^0,5 = 0,4956813493 * 15,84297952 = 7,853069464

Полученное значение соответствует волатильности свыше 785%! Поскольку речь идет о торговле на уровне оптимального f при 100% активном балансе, значение волатильности настолько велико. Так как мы собираемся использовать страхование портфеля в качестве метода переразмещения, то ACTV= 1,00.

Уравнение (5.05) позволяет рассчитать дельту колл-опциона:

(5.05) Дельта колл-опциона = N(H) Значение Н для (5.05) найдем из уравнения (5.03):

где U = цена базового инструмента;

Е = цена исполнения опциона;

Т = доля года, оставшаяся до истечения срока исполнения, выраженная десятичной дробью;

V = годовая волатильность в процентах;

R = безрисковая ставка;

1n() = функция натурального логарифма;

N() = кумулятивная нормальная функция распределения вероятностей, задаваемая уравнением (3.21).

Читать дальшеИнтервал:

Закладка: