Дэвид Лукас - Компьютерный анализ фьючерсных рынков

- Название:Компьютерный анализ фьючерсных рынков

- Автор:

- Жанр:

- Издательство:неизвестно

- Год:неизвестен

- ISBN:нет данных

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Дэвид Лукас - Компьютерный анализ фьючерсных рынков краткое содержание

Относительно недорогой и аккуратной считается, согласно книге «Компьютерный анализ фьючерсных рынков», передача путем высокочастотных сигналов данных фьючерсных бирж. Такие данные передаются через спутники, и такая передача осуществляется с достаточно высокой скоростью. А программное и аппаратное обеспечение довольно недорогое и с каждым годом становится все дешевле, проще в использовании и быстрее. При правильном использовании, компьютеры могут стать как благословенными хранителями времени, так и разрушительными его пожирателями, при их неверном применении. Они дают нам возможность восстанавливать и сохранять практически бесконечное число данных и рассматривать их с различных точек зрения.

Компьютерный анализ фьючерсных рынков - читать онлайн бесплатно полную версию (весь текст целиком)

Интервал:

Закладка:

Волатильность (Volatility)

Большое количество технических исследований и торговых систем измеряет рыночную волатильность. Практически все исследования Уайлдера (RSI, DMI, CSI, Параболические системы и прочие) тем или иным способом включают в себя концепцию волатильности. Волатильность также является частью различных исследований: торговых полос и конвертов (например, полос Боллинджера), и является также ключевой составляющей анализа крестиков-ноликов.

К сожалению, простые вычисления волатильности не входят в стандартный набор функций большинства пакетов программного обеспечения, а дополнительные программы, предлагающие системы волатильности, принадлежат к классу "черных ящиков", где их методология не раскрывается пользователю в полном объеме. Мы пользуемся относительно недорогой и полностью открытой программой, которая называется "Профессиональная Система Прорыва" ("Professional Breakout System"), разработанной Стивом Ноутисом, и нашим тестирующим программным обеспечением System Writer Plus для большей части исследований, связанных с во-латильностью.

Мы предпочитаем использовать волатильность просто как дополнительный инструмент, а не в качестве основы системы. Большинство систем, основанных на волатильности должны опираться на бессмысленную оптимизацию, которая заставляет показывать хорошие результаты на данных прошлого. На протяжении периодов, когда волатильность работает хорошо, результаты бывают весьма впечатляющими, включая случаи покупки точно на впадине рынка, когда цены прорываются, и продажи на вершине, когда цены сваливаются. Для волатильных рынков такие системы достигают высокого класса по результатам торговли этим конкретным товаром на короткий промежуток времени. Однако редко можно встретить основанную на волатильности торговую систему, хорошо зарекомендовавшую себя на многообразном портфеле в течение длительного времени.

Не удивительно, что волатильность лежит в основе ряда торговых систем, которые продавались с начале 70-х по цене, доходившей до $10,000. Все эти системы использовали по существу одни и те же методы. Большинство из них являлось прямыми наследниками аналогичных более ранних систем с незначительными изменениями, которые во многих случаях были добавлены только для того, чтобы избежать нарушений прав на интеллектуальную собственность. Говорят, что многие эти системы, основанные на волатильности, были весьма прибыльными.

Измерение волатильности

Все основанные на волатильности торговые системы используют концепцию диапазона для определения величины недавнего рыночного движения. Простейшее определение диапазона - это расстояние между пиком и впадиной данного временного периода. Обычно берется день, но это может быть также неделя или месяц, или даже внутридневной период, измеряемый минутами.

Это простое определение диапазона в основном неплохо работает, но оно не берет в расчет дни с экстремальным ценовым движением. Лимитированные дни, например, могут обладать очень узким диапазоном, но рынок, очевидно, весьма волатилен, и волатильность нарастает. Подобным образом, день с разрывом на открытии, в который торговля происходит за границами диапазона предыдущего дня, являет собой пример нарастающей волатильности, даже если реальный диапазон этого дня меньше, чем у дня предыдущего.

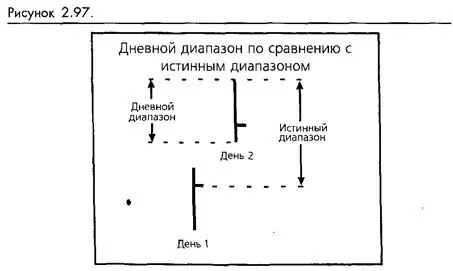

Уайлдер увидел эту проблему и ввел понятие "истинного диапазона" (TR -true range) как наибольшей величины из следующих:

1. Расстояние от сегодняшнего пика до сегодняшней впадины.

2. Расстояние от вчерашнего закрытия до сегодняшнего пика.

3. Расстояние от вчерашнего закрытия до сегодняшней впадины. (Смотрите рисунок 2-97.)

Сам по себе истинный диапазон - это все еще изолированное число. Чтобы сделать его осмысленным, мы должны взять определенное количество предыдущих дней и найти значение, дающее нам средний истинный диапазон (ATR - average true range). Это является непосредственным измерением рыночной волатильности. Если ATR возрастает, рынок становится более волатильным. Если ATR уменьшается, рынок становится менее волатильным.

Трудно ответить на вопрос о том, сколько дней необходимо для получения "лучшего" ATR. Авторская формула волатильности Уайлдера использовала 14 дней, но продавцы современных систем оптимизировали эту переменную и обнаружили, что любое число от 2 до 9 дней работает лучше.

Как работают системы волатильности

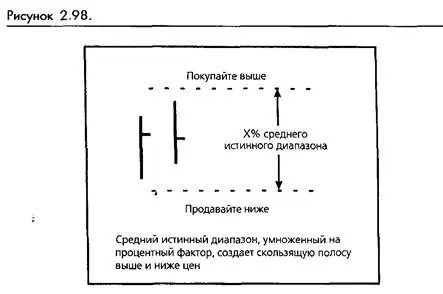

Все популярные торговые системы, основанные на волатильности, работают, основываясь на том принципе, что прорыв или ценовой шип, выходящий за пределы недавнего диапазона или среднего истинного диапазона, является значительным событием, и его следует использовать как точку для вхождения на рынок. Например, ATR на фьючерсах NYSE Composite за последние пять дней составил 1.00 пункт. Нам было бы интересно ценовое движение, выражающееся в процентном отношении от ATR, скажем 150 процентов, от цены закрытия предыдущего дня. Это означает, что мы бы покупали или продавали, если бы цены продвинулись на 150 процентов * 1.00, или 1.50 пунктов. Если закрытие предыдущего дня было на уровне 190.00, мы будем покупать на 191.50 или продавать на 188.50.

Двумя переменными системы являются: (1) количество дней, используемое для получения ATR, (2) процент движения по отношению к цене закрытия предыдущего дня, который составляет необходимый прорыв.

Эти переменные удобны для оптимизации, и вычисления волатильности могут быть просто настроены для удовлетворения прошлым данным любого конкретного рынка. Большинство из доступных сегодн^ пакетов программного обеспечения опирается на оптимизацию, чтобы определить точные значения, используемые для каждой переменной.

Как вы могли догадаться, системы прорыва, основанные на волатильности, представляют собой оборотные системы, всегда присутствующие на рынке. Каждый день после закрытия вычисляйте ATR и затем умножайте его на процент движения, необходимый для запуска торговли. Прибавьте результат к цене закрытия, и вы получите точку, на которой на следующий день будет запущена покупка. Вычтите результат из цены закрытия, и вы получите точку, на которой будет запущена продажа. Установите оба приказа на следующий день, и вы снова готовы к работе. (Смотрите рисунок 2-98.)

Комментарии и вариации

Один из важных моментов вышеописанной системы состоит в том, что не существует нейтральной зоны, так как вы находитесь либо в длинной, либо в короткой позиции- Риск на каждой торговле представляет собой разность между точкой вхождения и точкой разворота. Если они обе были запущены в один день или близко по времени одна к другой, то вы, очевидно, получите дергания. Риск по торговле целиком зависит от недавней рыночной волатильности, которая может согласовываться или не согласовываться с толщиной кошелька трейдера или его техникой управления денежными средствами.

Читать дальшеИнтервал:

Закладка: