Ник Антилл - Оценка компаний: Анализ и прогнозирование с использованием отчетности по МСФО

- Название:Оценка компаний: Анализ и прогнозирование с использованием отчетности по МСФО

- Автор:

- Жанр:

- Издательство:Литагент Альпина

- Год:2016

- Город:Москва

- ISBN:978-5-9614-3129-2

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Ник Антилл - Оценка компаний: Анализ и прогнозирование с использованием отчетности по МСФО краткое содержание

Особое внимание уделено рассмотрению наиболее сложных для анализа и отражения в финансовой отчетности активов и обязательств: пенсионных обязательств, опционов на акции, производных финансовых инструментов, начисленных резервов и операций по аренде. Кроме уточненных в соответствии с современными требованиями аспектов отчетности, второе издание книги включает новый раздел, посвященный компаниям, занимающимся операциями с недвижимостью. Приведены также конкретные примеры использования МСФО при оценке компаний разных отраслей, в том числе компаний добывающих и регулируемых отраслей, страховых компаний и банков.

Оценка компаний: Анализ и прогнозирование с использованием отчетности по МСФО - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Сначала необходимо разделить отчуждение активов и отчуждение акций. Как и в случае приобретения, бизнес может продаваться либо путем продажи доли в активах компании и ее обязательствах (в виде акций), либо путем непосредственной продажи некоторых активов. Это различие важно по ряду причин. Во-первых, различаются принципы учета. Во-вторых, покупка одного актива обычно не сопровождается принятием на себя приобретателем каких-либо дальнейших обязательств, а при покупке акций возникают вопросы контроля и множество проблем учета. Наконец, это различие может быть очень важно для налогообложения: если приобретатель хочет извлечь налоговую выгоду от убытков другой фирмы, то в обычных условиях нет смысла покупать какой-то актив, а выгоднее приобрести пакет акций.

Финансовая отчетность по продаже активов относительно проста, поэтому она рассмотрена сначала.

Отчуждение активов

Основные вопросы по отражению продажи активов в отчетности следующие.

1. Списание актива: со дня продажи актив должен быть списан с баланса, с этого момента никакие амортизационные отчисления не должны отражаться в отчете о прибылях и убытках. Заметьте, что в соответствии с МСФО это не вопрос юридического права собственности. Списание состоится тогда, когда экономические риски и выгоды от актива переходят к другой стороне. Во многом эта дата определяется по решению аудитора, принимаемому в каждом случае отдельно.

2. Признание выручки от отчуждения: либо в форме наличности (это проще), либо обмена активами (при этом полученные активы отражаются по справедливой стоимости).

3. Признание прибыли/убытка от отчуждения.

Расчет прибыли или убытка требуется во всех случаях, кроме тех, когда актив продается по балансовой стоимости. Учитывая, что активы оцениваются по затратам (или по переоцененной сумме ) минус накопленная амортизация (которая базируется на мнениях и оценках), было бы удивительно, если бы продажи точно по балансовой стоимости были широко распространены. Нужно помнить, что амортизация не преследует цель определить точную оценку актива в балансе. Напротив, она предназначена для того, чтобы налагать на фирму альтернативные издержки использования актива вместо его продажи. Широкое использование отчетности, основанной на первоначальной стоимости активов, ограничивает эффективность применения, но не зачеркивает разумность самого принципа.

Как правило, прибыль или убыток от отчуждения отражается в отчете о прибылях и убытках как неповторяющаяся (разовая) статья. Но нужно быть осторожным. Если компания демонстрирует более или менее постоянный поток прибылей или убытков от продаж, можно ли принять этот поток за результат нормальной деятельности компании? Это достаточно правдоподобно, особенно если продаются производственные активы, например самолеты или розничные магазины. Управление большими пакетами производственных активов через продуманную субаренду, продажу или обмен, безусловно, является частью нормальной деятельности фирмы. Но вряд ли можно назвать рядовым событием в текущей деятельности фирмы продажу ее главного офиса в центре Парижа. Поэтому следует с определенной осторожностью относить ликвидацию производственных активов к периодическим статьям (отчетности). Однако тщательный анализ соответствующих показателей необходим для принятия осмысленных решений.

Отчуждение активов помогает оценить адекватность или неадекватность амортизационной политики компании. Компания, постоянно получающая высокую прибыль от ликвидации, возможно, подвергает свои активы чрезмерно высокой амортизации, а компания, терпящая убытки, в существенной степени недоамортизирует свои активы. Если отклонения от соответствующей «экономической» амортизации значительные, то аналитику придется решать вопрос о корректировке отчетности для получения более адекватного показателя.

4. Накопленная амортизация по каждому списанному активу должна быть восстановлена. Актив более не принадлежит компании, и ее бухгалтеры должны убедиться, что накопленная амортизация, зафиксированная на балансе, относится к активам, остающимся в распоряжении компании.

Некоторые осложнения возникают, если актив подвергался переоценке. Заметим, что переоценка разрешена МСФО, но не US GAAР. В этом случае прибыль от отчуждения основана на сравнении выручки от продажи и амортизированной переоцененной стоимости. Это означает, что при прочих равных условиях активы, которые были объектом переоценки, приведут при отчуждении к меньшей прибыли. Дальнейшее уточнение потребуется для переоцененных активов по той причине, что остаток резерва переоценки должен быть перенесен в нераспределенную прибыль, поскольку эта величина теперь реализована.

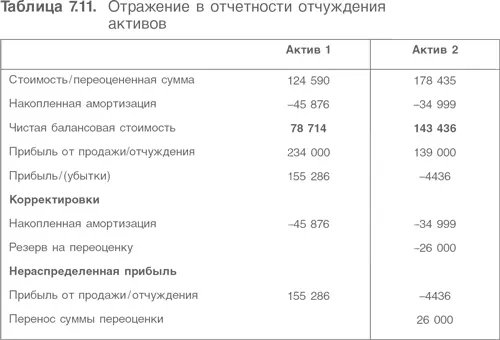

Компания Value place Inc. продала два постоянных актива. Актив 1 не был переоценен, и соответствующая информация, прибыль от отчуждения и необходимые поправки приведены ниже. Та же информация дана по активу 2, но несколько лет назад он был переоценен с увеличением стоимости на 26 000.

• Отчуждение активов принесло компании убыток. Если активы были переоценены, то прибыль от отчуждения систематически будет ниже (или убытки выше) по сравнению с ситуацией, когда активы оставались бы на балансе по первоначальной стоимости.

• Для актива 2 остаток резерва переоценки должен быть перенесен. Эта сумма теперь реализована и должна быть доступна для распределения и т. д.

Отчуждение акций

Отражение в отчетности отчуждения (продажи) акций более сложно и многообразно, поскольку зависит от отражения лежащих в их основе инвестиций. В свою очередь, это зависит от взаимоотношений между компанией-инвестором и компаниями, в которые осуществляются инвестиции.

Рассмотрим три возможных варианта:

1. После продажи акций компания остается дочерней.

2. После продажи акций компания становится ассоциированной компанией.

3. Акции компании продаются полностью, и от нее ничего не остается.

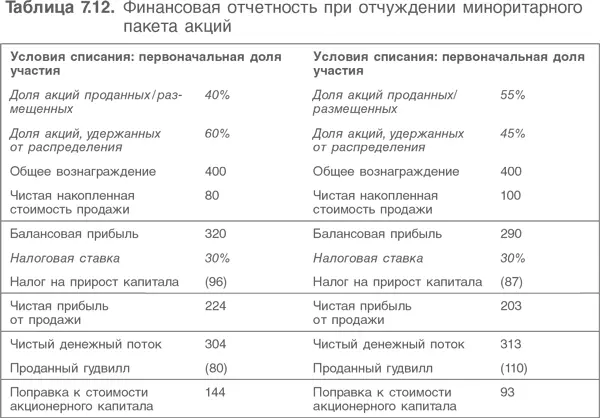

В табл. 7.12 описаны варианты 1 и 2. Вариант 3 проще, поэтому для него описаны лишь изменения в отчете о прибылях и убытках и балансе.

Прибыль от отчуждения

Прибыль от отчуждения учитывается в отчете о прибылях и убытках. Как при отчуждении активов, доход при отчуждении акций сравнивается со стоимостью отчуждаемого актива. Показатели модели объясняются

ниже.

Примечания

Читать дальшеИнтервал:

Закладка: