Ник Антилл - Оценка компаний: Анализ и прогнозирование с использованием отчетности по МСФО

- Название:Оценка компаний: Анализ и прогнозирование с использованием отчетности по МСФО

- Автор:

- Жанр:

- Издательство:Литагент Альпина

- Год:2016

- Город:Москва

- ISBN:978-5-9614-3129-2

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Ник Антилл - Оценка компаний: Анализ и прогнозирование с использованием отчетности по МСФО краткое содержание

Особое внимание уделено рассмотрению наиболее сложных для анализа и отражения в финансовой отчетности активов и обязательств: пенсионных обязательств, опционов на акции, производных финансовых инструментов, начисленных резервов и операций по аренде. Кроме уточненных в соответствии с современными требованиями аспектов отчетности, второе издание книги включает новый раздел, посвященный компаниям, занимающимся операциями с недвижимостью. Приведены также конкретные примеры использования МСФО при оценке компаний разных отраслей, в том числе компаний добывающих и регулируемых отраслей, страховых компаний и банков.

Оценка компаний: Анализ и прогнозирование с использованием отчетности по МСФО - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Если брать три категории хеджирования в отдельности, прибыли или убытки от хеджирования справедливой стоимости компенсируются изменением стоимости хеджируемого объекта. Финансовый результат таких операций не влияет на прибыль или денежный поток, которые подлежат дисконтированию. Но если речь идет о доходности используемого капитала, а в идеале нужно использовать его рыночную оценку, то чистую стоимость имеющих рыночную оценку производных инструментов надо исключать из расчета.

Что касается хеджирования денежных потоков, то необходимо отразить прибыль или изменение денежного потока, когда лежащая в его основе транзакция совершена, т. е. она должна быть отражена в отчетности. Но по тем же соображениям разумно исключить прибыли и убытки от хеджирования денежных потоков из акционерного капитала при расчете рентабельности акционерного капитала и капитала компании в целом.

Кроме случаев, когда известно, что компания занимается спекулятивной деятельностью (когда торговые выигрыши и потери это действительно торговые выигрыши потери!), может оказаться разумным исключить прибыль или убыток от производных, не используемых для хеджирования. Проблема в том, что если производный инструмент действительно страхует будущую сделку, то прибыль или убыток по нему будут в значительной мере компенсировать прибыли и убытки от транзакции, а сохранение их в расчете позволит получить лучшее представление об экономической ситуации, чем их исключение из расчета. При сомнении производный инструмент лучше учитывать.

Большинство аналитиков не моделируют будущие прибыли и убытки от использования производных инструментов. Для большинства практических задач, а это главное, следует помнить, что хеджирование транзакций для защиты компании, например, от валютных рисков, завершается обычно через год-полтора после совершения сделки. Таким образом, если произойдет нежелательное изменение курса валюты, которое еще не отражено в торговой прибыли, то ничего не поделаешь! Если не ожидается, что курс валюты вернется на прежний уровень, есть риск, что существенное обесценение стоимости бизнеса может быть проигнорировано. Рыночная оценка хеджирования денежного потока по меньшей мере обратит внимание аналитика на эту проблему, про которую часто забывают.

8. Основные и нематериальные активы

8.1. Почему это важно

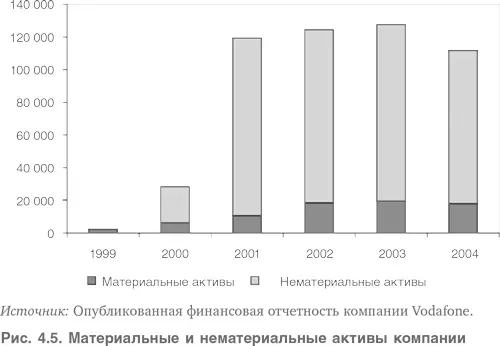

В балансах большинства современных публичных компаний значительную долю составляют нематериальные активы, т. е. активы, не существующие физически. На рис. 4.5 видно преобладание нематериальных активов в телекоммуникационной компании Vodafone. Поэтому, если мы хотим провести качественный анализ активов компании и рентабельности инвестированного капитала, мы должны понимать, как в финансовой отчетности отражена эта важная группа активов. Часто кажется, что цель финансовой отчетности – запутать и ввести в заблуждение, вместо того чтобы отразить истинное экономическое положение компании с большой долей нематериальных активов. Материальные активы, конечно, важны, но их учет проще.

8.2. С точки зрения US GAAP

Сначала кратко рассмотрим материальные основные средства. Учет и отчетность по ним намного более простая задача на одном уровне – в большинстве случаев их признание (постановка на учет) не составляет проблемы. Выше, в разделе, посвященном аренде, рассмотрены некоторые вопросы, возникающие при признании основных средств, когда законная собственность и управление экономическими выгодами от нее разделены. Если не считать этого аспекта, признание основных средств достаточно просто. Однако в рамках МСФО существуют некоторые аспекты учета и отчетности по материальным активам, заслуживающие внимания инвесторов.

• По нормам МСФО основные средства могут быть переоценены по рыночной стоимости, хотя это и не обязательно. Маловероятно, что многие нематериальные активы подходят для такой переоценки из-за их особой природы, и определение их рыночной цены весьма проблематично. Поэтому главным активом, который можно оценить, будет недвижимое имущество корпораций. Поскольку МСФО предоставляют выбор, возможно, что компании будут основательно думать над тем, как извлечь из этого выгоду. С одной стороны – и это плюс, – если компания переоценивает свои активы, то ее соотношения долг / акционерный капитал и рыночные цены / балансовые цены снизятся. С другой стороны, при этом показатели доходности снизятся из-за более высокой амортизации, а доходность акционерного капитала уменьшится из-за снижения прибыли и увеличения размера акционерного капитала. Когда английские компании получили право выбора, большинство из них отказались от переоценки, особенно учитывая строгие правила ее проведения на регулярной основе.

• Инвестиционные характеристики могут учитываться с использованием либо затратного подхода, либо модели постоянной рыночной переоценки (в отчете о прибылях и убытках). При выборе затратного подхода рыночная стоимость этих активов должна раскрываться.

Оба эти подхода могут создать проблемы при использовании предложенного нами допущения о «чистом избытке». Напомним, что это допущение означает, что все прибыли и убытки, признанные в течение определенного периода, должны учитываться в итоговом доходе, который используется при оценке. Если компания переоценивает актив и это изменение учитывается в акционерном капитале, то «чистое» предположение нарушается. Это может побудить оценщиков рассматривать такие прибыли и убытки как доход для целей оценки (и наоборот, эти показатели должны быть исключены из анализа результатов деятельности компании или сравниваемых с ней объектов). Однако эта проблема не возникает у компаний, торгующих недвижимостью, поскольку в их случае предположение о «чистом» избытке не нарушается, когда изменения рыночной стоимости отражены в отчете о прибылях и убытках.

• Показатели остаточной стоимости, используемые для расчета амортизации и обесценения (нематериальные активы редко имеют остаточную стоимость), должны базироваться на свежей информации. В некоторых странах показатели остаточной стоимости традиционно не применяются при расчете амортизации, и это может снизить амортизационные отчисления. С экономической точки зрения, безусловно, имеет смысл отражать в качестве затрат реальную стоимость актива, при этом учитывать его остаточную стоимость в будущем, а не использовать нерелевантные данные.

Проблемы бухгалтерского учета нематериальных активов обусловлены трудностью достоверного определения стоимости подобных активов. Это особенно относится к специфическим активам – лояльности потребителей к фирме, популярности бренда, торговым маркам, лицензиям, франшизам и т. д. Поэтому правила учета отражают высокий уровень консерватизма при работе с нематериальными активами. По-видимому, здесь имеет место следующее школьное выражение: «Если что-то вызывает сомнение – пропусти это!». Его оправдание, может быть, наиболее элегантно выразил лорд Ливерхэлм (основатель компании Unilever): «Я знаю, что половина денег, которые я трачу на рекламу, уходит на ветер, но, к сожалению, я не знаю, какая именно половина».

Читать дальшеИнтервал:

Закладка: