Фрэнк Фабоцци - Рынок облигаций. Анализ и стратегии

- Название:Рынок облигаций. Анализ и стратегии

- Автор:

- Жанр:

- Издательство:неизвестно

- Год:2007

- Город:Москва

- ISBN:978-5-9614-2207-8

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Фрэнк Фабоцци - Рынок облигаций. Анализ и стратегии краткое содержание

Эта книга – прекрасный учебник для любого финансиста. Из нее читатель узнает о: фундаментальных характеристиках облигаций; типах эмитентов; сроках погашения облигаций и их значимости; ценных бумагах с фиксированной и плавающей ставкой; облигациях со встроенными опционами и влиянии встроенных опционов на денежный поток облигаций; типах встроенных опционов; конвертируемых облигациях; видах рисков инвестора в ценные бумаги с фиксированным доходом; некоторых способах классификации финансовых инноваций; инструментах управления портфелем облигаций и многом другом.

Во второе издание добавлены главы, касающиеся моделирования процентных ставок и кредитного риска, а также кредитного анализа корпоративных облигаций.

Книга рассчитана на сотрудников финансовых компаний и банков, инвесторов, а также студентов и преподавателей экономических вузов.

В формате epub сохранен издательский макет.

Рынок облигаций. Анализ и стратегии - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

ПОТЕНЦИАЛЬНЫЕ ИСТОЧНИКИ ПРИБЫЛИ ОТ ОБЛИГАЦИИ

Инвестор, приобретающий облигацию, может рассчитывать получить прибыль из одного или нескольких перечисленных ниже источников:

1. Периодические купонные выплаты, осуществляемые эмитентом.

2. Прирост капитала (или убыток – отрицательная прибыль) в момент, когда облигация погашается, выкупается эмитентом или продается.

3. Процентный доход, получаемый от реинвестиций периодически поступающих денежных потоков.

Последний компонент потенциальной прибыли носит название дохода от реинвестиций. Для стандартной облигации, по которой во время, предшествующее дате погашения, осуществляются только купонные выплаты и не предполагается выплат номинала, промежуточные денежные потоки состоят исключительно из купонных выплат. Для таких облигаций доход от реинвестиций – это процент, получаемый от реинвестирования процентных выплат. Описывая третий источник денежной прибыли от этих облигаций, принято говорить о « проценте на процент»(сложные проценты). Для амортизируемых ценных бумаг доход от реинвестиций – это процентная прибыль от реинвестирования как купонных выплат, так и производимых до даты погашения выплат части номинала. В дальнейшем обзоре мы обратимся к описанию источников прибыли для неамортизируемых ценных бумаг (т. е. облигаций, по которым до даты погашения не предусмотрены периодические выплаты частей номинала).

Очевидно, что мера потенциальной доходности облигации должна принимать в расчет все три источника возможной прибыли. Напомним, однако, что текущая доходность учитывает только периодические выплаты купона, при этом не учитывается ни прирост капитала (или убыток), ни процент на процент. Доходность к погашению подсчитывается исходя из размера купонных выплат, а также возможного прироста (потерь) капитала. В расчет принимается также процент на процент. Между тем, как мы покажем в дальнейшем, в основе вычислений доходности к погашению лежит предположение о том, что купонные выплаты могут быть реинвестированы под ту же самую доходность. Доходность к погашению является, таким образом, обещанной доходностью: она станет реальностью, только если: 1) инвестор додержит облигацию до погашения и 2) купонные выплаты будут реинвестированы под данную доходность к погашению. Если либо первое, либо второе условие не соблюдается, доходность облигации в действительности оказывается больше или меньше доходности к погашению.

Доходность к колл-опциону также учитывает все три возможных источника прибыли от облигации со встроенным колл-опционом. В этом случае предполагается, что купонные выплаты могут быть реинвестированы под доходность к колл-опциону. Таким образом, доходность к колл-опциону – мера, страдающая тем же недостатком, что и доходность к погашению. Кроме того, доходность к колл-опциону оказывается реальной величиной только в ситуации, когда эмитент действительно выкупает облигационный выпуск в установленную дату.

При вычислении доходности денежного потока (об этой величине мы подробно поговорим в главе 11), так же как и при подсчете доходности к погашению, учитываются все три источника прибыли. В этом случае процедура поиска значений строится на двух следующих предположениях: во-первых, периодические выплаты номинала должны быть реинвестированы под данную доходность денежного потока; во-вторых, предполагаемые предоплаты на самом деле обязаны осуществиться.

Определение размера прибыли за счет сложных процентов

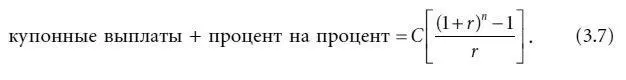

Рассмотрим неамортизируемые ценные бумаги. Процент на процент может являться заметной частью прибыли, ожидаемой от облигации. В абсолютном выражении потенциальная прибыль от всех купонных выплат и процента на процент подсчитывается по формуле вычисления будущей стоимости аннуитета, приведенной в главе 2. Допустим, что r – полугодовая ставка реинвестиций, тогда сумма процента на процент и всех купонных выплат равна:

Величина (денежная) всех купонных выплат находится умножением полугодовой купонной выплаты на число периодов:

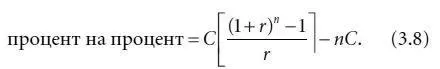

Процент на процент представляет собой разницу между суммой купонных выплат и процента на процент и величиной всех купонных выплат. Результат выглядит следующим образом:

Напомним, что вычисление доходности к погашению строится на предположении о возможности реинвестировать купоны под данную доходность к погашению.

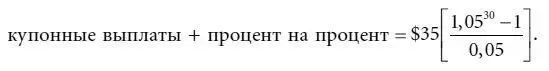

Рассмотрим теперь 15-летнюю облигацию с купоном 7 % (мы анализировали ее, говоря о текущей доходности и доходности к погашению). Если цена облигации при номинале $1000 составляет $769,40, то ее доходность к погашению равна 10 %. Примем за годовую ставку реинвестиций 10 %. Соответственно, полугодовая ставка составит 5 %. Тогда сумма процента на процент и купонных выплат, согласно формуле (3.7), равна:

А процент на процент по формуле (3.8) составит:

Доходность к погашению и риск реинвестиций

Представим теперь, что инвестор додержал такую облигацию до погашения. Как было указано выше, общая прибыль от данной инвестиции поступает из трех источников:

1. Все купонные выплаты в размере $1050 (купонная выплата по $35 каждые полгода в течение 15 лет).

2. Сложные проценты в размере $1275,36, полученные от осуществляемого каждые шесть месяцев реинвестирования полугодовых купонных выплат под 5 %.

3. Прирост капитала, равный $230,60 ($1000 минус $769,40).

Таким образом, при условии реинвестирования купона под доходность к погашению 10 % потенциальная общая денежная прибыль составит $2555,96.

Заметим, что инвестор, помести он деньги, потраченные на приобретение облигации ($769,40), на сберегательный счет, дающий по 5 % каждые полгода в течение 15 лет, имел бы сбережения будущей стоимостью

При начальной стоимости инвестиций $769,40 общая прибыль составит $2555,90.

Итак, человек, инвестирующий $769,40 на 15 лет под 10 % годовых (5 % в полгода), рассчитывает по окончании 15 лет получить вложенный капитал в размере $769,40 плюс $2555,90. Именно эту цифру (без учета ошибок округления) мы получили, анализируя денежную прибыль от облигации, предположив, что ставка реинвестиций будет равна доходности к погашению 10 %. Очевидно, что доходность облигации составит 10 %, только если $1275,36 будут получены от реинвестирования купонных выплат. Это значит, что доходность к погашению 10 % возможна лишь в ситуации, когда почти половина ($1275,36 / $2555,96) общей прибыли от облигации поступает от реинвестирования купонных выплат.

Читать дальшеИнтервал:

Закладка: