Фрэнк Фабоцци - Рынок облигаций. Анализ и стратегии

- Название:Рынок облигаций. Анализ и стратегии

- Автор:

- Жанр:

- Издательство:неизвестно

- Год:2007

- Город:Москва

- ISBN:978-5-9614-2207-8

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Фрэнк Фабоцци - Рынок облигаций. Анализ и стратегии краткое содержание

Эта книга – прекрасный учебник для любого финансиста. Из нее читатель узнает о: фундаментальных характеристиках облигаций; типах эмитентов; сроках погашения облигаций и их значимости; ценных бумагах с фиксированной и плавающей ставкой; облигациях со встроенными опционами и влиянии встроенных опционов на денежный поток облигаций; типах встроенных опционов; конвертируемых облигациях; видах рисков инвестора в ценные бумаги с фиксированным доходом; некоторых способах классификации финансовых инноваций; инструментах управления портфелем облигаций и многом другом.

Во второе издание добавлены главы, касающиеся моделирования процентных ставок и кредитного риска, а также кредитного анализа корпоративных облигаций.

Книга рассчитана на сотрудников финансовых компаний и банков, инвесторов, а также студентов и преподавателей экономических вузов.

В формате epub сохранен издательский макет.

Рынок облигаций. Анализ и стратегии - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Так, при точной годовой доходности, равной 12 %, квартальная процентная ставка определяется следующим образом:

ТРАДИЦИОННЫЕ МЕРЫ ДОХОДНОСТИ

Существует несколько мер доходности, традиционно используемых дилерами и портфельными менеджерами. В этом разделе мы опишем суть каждой из величин и продемонстрируем способ вычисления ее значения. Следующий раздел посвящен критическому анализу разных мер доходности и значимости их применения в процессе выбора наиболее выгодной для инвестирования облигации.

Текущая доходность

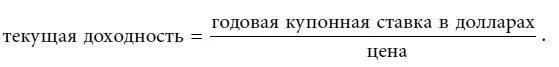

Текущая доходность – это отношение годовой купонной ставки к рыночной цене. Формула вычисления текущей доходности записывается следующим образом:

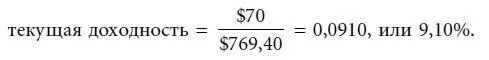

Так, текущая доходность 15-летней облигации с 7 %-ным купоном, номиналом $1000 и ценой $769,40 равна 9,10 %, поскольку:

При вычислении текущей доходности в расчет принимаются только купонные выплаты. Никакие другие источники прибыли, поступающей от облигации, не рассматриваются. Не учитывается, например, прирост капитала, осуществляемый инвестором, приобретающим облигацию с дисконтом и держащим ее до погашения; в то же время не описывается и убыток, который терпит инвестор в случае, если он додержал до погашения облигацию, купленную с премией. Временная стоимость денег также не принимается в расчет.

Доходность к погашению

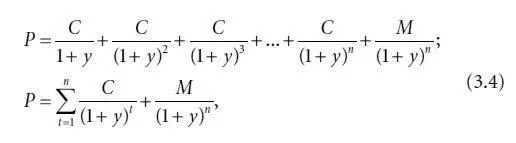

В начале этой главы мы показали, как вычисляется доходность или внутренняя ставка доходности любой инвестиции. Доходность определяется как процентная ставка, при которой приведенная стоимость денежных потоков равна цене (начальной инвестированной сумме). Доходность к погашениювычисляется так же, как и рассмотренная выше доходность (внутренняя ставка доходности); учитываются те денежные потоки, которые получает инвестор, держащий облигацию до погашения. Для того чтобы вычислить доходность к погашению облигации с купоном, выплачиваемым раз в полгода, прежде всего определяется у – значение процентной ставки для периода, удовлетворяющей следующему требованию:

где:

P – цена облигации;

C – полугодовая купонная ставка (в долларах);

M – номинальная стоимость (в долларах);

n – число периодов (число лет × 2).

Для облигации с купоном, выплачиваемым раз в полгода, доходность к погашению должна быть получена удвоением процентной ставки для периода или дисконтной ставки ( у ). Напомним, однако, тезис, обсуждавшийся нами в разделе, посвященном вычислению годовых доходностей: умножение процентной ставки для периода на число периодов не дает точного представления о годовой доходности. Впрочем, на рынке принято считать доходностью к погашению именно такую, умноженную на два, процентную ставку у , удовлетворяющую равенству (3.4). Доходность к погашению, полученную с учетом этого рыночного соглашения, называют доходностью, эквивалентной облигационной( bond-equivalent yield ).

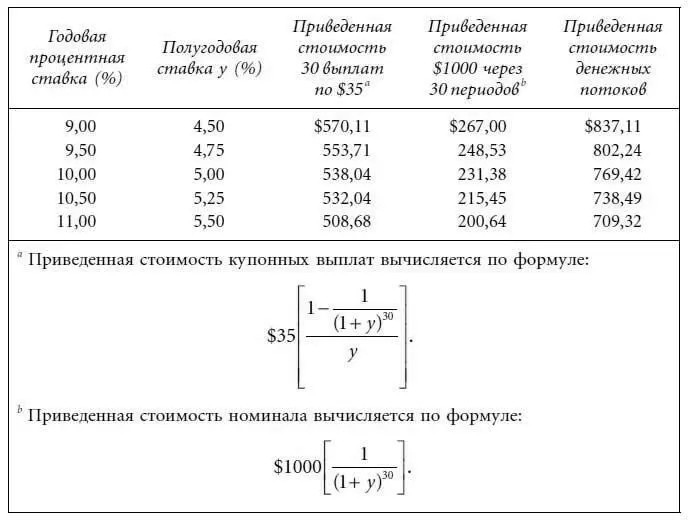

Вычисление доходности к погашению проводится методом подбора. Продемонстрируем процедуру поиска значения на примере облигации, для которой выше была подсчитана текущая доходность. Денежный поток данной облигации представляет собой: 1) 30 купонных выплат по $35, производимых каждые шесть месяцев, и 2) $1000 – сумма, которая будет выплачена через 30 полугодовых периодов.

Для получения необходимого результата в формулу (3.4) подставляются разные значения у до тех пор, пока не будет найдено число, при котором приведенная стоимость денежных потоков окажется равной рыночной цене облигации, т. е. $769,42. Приведенные стоимости денежных потоков облигации при разных процентных ставках для периодов показаны в таблице:

При полугодовой процентной ставке, равной 5 %, приведенная стоимость денежных потоков составляет $769,42. Таким образом, у равно 5 % и доходность к погашению (доходность, эквивалентная облигационной) – 10 %.

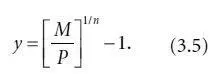

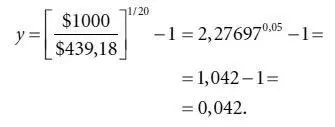

Доходность к погашению для облигации с нулевым купоном подсчитать проще, поскольку в вычислениях может быть использована формула (3.3). Денежный поток за период n равен номинальной стоимости М , а значит, формула (3.3) будет выглядеть следующим образом [12] Напомним, что CF n мы заменяем на М .

:

Так, для 10-летней облигации с нулевым купоном и номинальной стоимостью $1000, торгующейся по цене $439,18, у равно 4,2 %, поскольку:

Обратите внимание на то, что число периодов равно 20. Речь идет о полугодовых периодах, количество которых получается умножением числа лет на 2. Полугодовые периоды были выбраны для того, чтобы полученная доходность могла сравниваться с доходностью купонных облигаций. Получить годовую доходность, эквивалентную облигационной, можно, если удвоить у . В нашем случае результат составит 8,4 %.

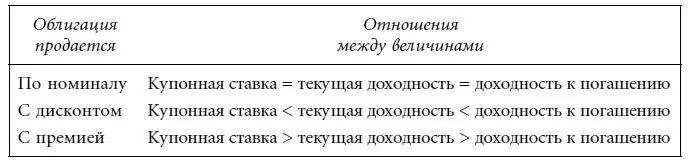

Доходность к погашению – это мера, которая позволяет оценить не только текущий купонный доход, но и размер прибыли или убытка, ожидающих капитал инвестора, остающегося владельцем облигации до погашения. Кроме того, доходность к погашению принимает в расчет временные параметры денежных потоков. Отношения между купонной ставкой, текущей доходностью и доходностью к погашению приведены в таблице:

Доходность к колл-опциону

В главе 1 мы писали о том, что эмитент может иметь возможность отозвать (выкупить) облигацию, не дожидаясь установленной даты погашения. Сроки отзыва и его цена устанавливаются в момент выпуска облигации. Цена исполнения колл-опциона носит название цены отзываили колл-цены( call price ). Для одних облигационных выпусков цена отзыва остается постоянной вне зависимости от даты, в которую отзыв будет совершен. Для других облигаций со встроенным колл-опционом цена отзыва меняется в соответствии с моментом отзыва, т. е. существует регламент отзыва, устанавливающий цену отзыва для каждой конкретной даты.

Читать дальшеИнтервал:

Закладка: