Фрэнк Фабоцци - Рынок облигаций. Анализ и стратегии

- Название:Рынок облигаций. Анализ и стратегии

- Автор:

- Жанр:

- Издательство:неизвестно

- Год:2007

- Город:Москва

- ISBN:978-5-9614-2207-8

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Фрэнк Фабоцци - Рынок облигаций. Анализ и стратегии краткое содержание

Эта книга – прекрасный учебник для любого финансиста. Из нее читатель узнает о: фундаментальных характеристиках облигаций; типах эмитентов; сроках погашения облигаций и их значимости; ценных бумагах с фиксированной и плавающей ставкой; облигациях со встроенными опционами и влиянии встроенных опционов на денежный поток облигаций; типах встроенных опционов; конвертируемых облигациях; видах рисков инвестора в ценные бумаги с фиксированным доходом; некоторых способах классификации финансовых инноваций; инструментах управления портфелем облигаций и многом другом.

Во второе издание добавлены главы, касающиеся моделирования процентных ставок и кредитного риска, а также кредитного анализа корпоративных облигаций.

Книга рассчитана на сотрудников финансовых компаний и банков, инвесторов, а также студентов и преподавателей экономических вузов.

В формате epub сохранен издательский макет.

Рынок облигаций. Анализ и стратегии - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

С течением времени цена облигации, торгующейся с премией или дисконтом, будет меняться, даже если требуемая доходность останется неизменной. При условии, что кредитное качество эмитента не меняется, ценовые изменения всякой облигации частично зависят от колебаний требуемой доходности, частично – от приближения даты погашения.

Цена облигации с плавающей купонной ставкой будет близка к номиналу, если требуемый рынком спред остается неизменным и на купонную ставку не налагаются ограничения. Цена облигации с обратной плавающей купонной ставкой зависит, во-первых, от цены обеспечения, на основе которого облигация была создана, и, во-вторых, от цены облигации с обычной плавающей ставкой.

1. Фондовый менеджер пенсионного фонда инвестирует $10 млн в долговое обязательство, которое в течение четырех лет должно приносить по 7,3 % ежегодно. Какова будущая стоимость этих $10 млн?

2. Предположим, что компания страхования жизни гарантировала пенсионному фонду выплату $14 млн через 4,5 года. Страховая компания получает от пенсионного фонда премию в размере $10,4 млн, которую может инвестировать на 4,5 года под годовой процент 6,25 %. Будут ли средства, полученные от данной инвестиции, достаточны для исполнения обязательства по выплате обещанных $14 млн?

3. а. Управляющий портфелем фонда, не подлежащего налогообложению, собирается инвестировать $500 000 в долговой инструмент, который в течение четырех лет будет выплачивать по 5,7 % годовых. По окончании четырехлетнего срока управляющий планирует реинвестировать полученные средства еще на три года и надеется, что в эти три года годовые процентные ставки для его инвестиции составят 7,2 %. Какова будущая стоимость данной инвестиции? b. Предположим, что управляющий портфелем из вопроса а получает возможность инвестировать свои $500 000 на семь лет в долговой инструмент, который раз в полгода должен выплачивать процентную ставку в 6,1 % годовых. Является ли эта инвестиция более выгодной, чем инвестиции из вопроса а ?

4. Предположим, что управляющий портфелем приобретает восьмилетнюю облигацию с номиналом $10 млн и купоном 7 %, выплачиваемым раз в год. Первая выплата купона состоится через год. Какую сумму получит управляющий, если додержит облигацию до даты погашения и будет реинвестировать ежегодные купонные выплаты под годовой процент, равный 6,2 %?

5. а. Что происходит с ценой долгового обязательства, если дисконтная ставка, используемая для вычисления приведенной стоимости денежного потока облигации, растет? b. Пусть дисконтная ставка, используемая для вычисления приведенной стоимости денежного потока долгового обязательства, равна х %. Допустим, денежные потоки для данного долгового обязательства представляют собой $200 000 через четыре года и $200 000 через пять лет. Для какого из денежных потоков приведенная стоимость будет больше?

6. Обязательство корпоративного пенсионного фонда рассчитывается как приведенная стоимость будущих денежных выплат бенефициарам. Почему для проведения вычислений важно значение используемой для дисконтирования процентной ставки?

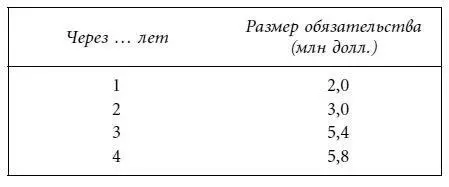

7. Управляющий пенсионным фондом знает, что у его фонда есть следующие обязательства по выплатам пенсий:

Предположим, что управляющий пенсионным фондом хочет инвестировать некую сумму денег, достаточную для исполнения обязательств фонда. Известно, что любая сумма денег, инвестированная в настоящий момент, может принести 7,6 % годовых. Сколько следует инвестировать сегодня, для того чтобы удовлетворить поток долговых обязательств?

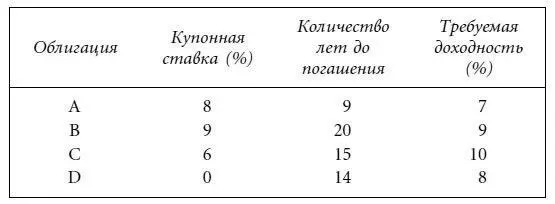

8. Для каждой из облигаций вычислите цену номинальной стоимости, равной $1000, при условии купонных выплат, осуществляемых раз в полгода:

9. Рассмотрим облигацию, торгующуюся по номиналу $100 с купонной ставкой 6 % и сроком до погашения 10 лет.

а. Какова цена облигации, если требуемая доходность равна 15 %?

b. Какова цена облигации, если требуемая доходность с 15 % возросла до 16 %, и каково в этом случае процентное изменение цены?

с. Какова цена облигации, если требуемая доходность равна 5 %?

d. Какова цена облигации, если требуемая доходность возрастет с 5 % до 6 %, и каково в этом случае процентное изменение цены?

е. Проанализируйте результаты, полученные в пунктах b и d , и опишите волатильность цены облигации на рынке с высокими процентными ставками относительно ее волатильности на рынке, где процентные ставки низки.

10. Предположим, что три года назад вы приобрели долговое обязательство по номиналу в $100 000, причем срок до погашения составлял девять лет. Рыночная цена этого долгового обязательства в настоящее время равна $90 000. Назовите возможные причины падения цены, произошедшие в течение последних трех лет.

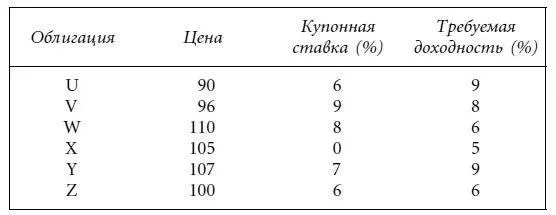

11. Вы просматриваете список цен облигаций и видите следующие значения цен (на $100 номинальной стоимости):

Вам кажется, что в таблице есть несколько ошибок. Не подсчитывая точное значение цены каждой облигации, скажите, цены каких облигаций указаны неверно и почему.

12. Что такое максимальная цена облигации?

13. Что такое «грязная» цена облигации?

14. Вы согласны со следующим утверждением: «Цена облигации с плавающей купонной ставкой всегда равна номинальной стоимости»? Обоснуйте свой ответ.

15. Вы согласны со следующим утверждением: «Цена облигации с обратной плавающей ставкой растет, если референсная ставка падает»? Обоснуйте свой ответ.

Глава 3. ИЗМЕРЕНИЕ ДОХОДНОСТИ

В этой главе читателю будут представлены сведения:

• о способах подсчета доходности любой инвестиции;

• о подсчете текущей доходности, доходности к погашению, доходности к пут-опциону, доходности к колл-опциону, а также доходности денежного потока;

• о вычислении доходности портфеля в целом;

• о вычислении дисконтного спреда для ценной бумаги с плавающей ставкой;

• о трех возможных источниках прибыли от облигации;

• о сущности риска реинвестиций;

• о недостатках традиционных способов измерения доходности;

• о вычислении общей прибыли от облигации;

• о преимуществах использования меры общей прибыли вместо традиционных мер доходности;

• об анализе временных горизонтов как способе установления потенциальной прибыли от облигации.

• о способах измерения изменений доходности.

Читать дальшеИнтервал:

Закладка: