Фрэнк Фабоцци - Рынок облигаций. Анализ и стратегии

- Название:Рынок облигаций. Анализ и стратегии

- Автор:

- Жанр:

- Издательство:неизвестно

- Год:2007

- Город:Москва

- ISBN:978-5-9614-2207-8

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Фрэнк Фабоцци - Рынок облигаций. Анализ и стратегии краткое содержание

Эта книга – прекрасный учебник для любого финансиста. Из нее читатель узнает о: фундаментальных характеристиках облигаций; типах эмитентов; сроках погашения облигаций и их значимости; ценных бумагах с фиксированной и плавающей ставкой; облигациях со встроенными опционами и влиянии встроенных опционов на денежный поток облигаций; типах встроенных опционов; конвертируемых облигациях; видах рисков инвестора в ценные бумаги с фиксированным доходом; некоторых способах классификации финансовых инноваций; инструментах управления портфелем облигаций и многом другом.

Во второе издание добавлены главы, касающиеся моделирования процентных ставок и кредитного риска, а также кредитного анализа корпоративных облигаций.

Книга рассчитана на сотрудников финансовых компаний и банков, инвесторов, а также студентов и преподавателей экономических вузов.

В формате epub сохранен издательский макет.

Рынок облигаций. Анализ и стратегии - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

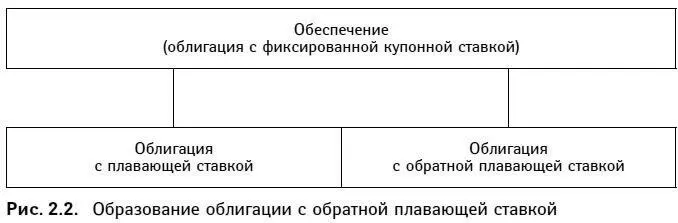

Две облигации создаются таким образом, что: 1) общая купонная выплата по обеим облигациям в каждый из периодов меньше или равна купонной выплате обеспечения в тот же период и 2) общая номинальная стоимость двух облигаций меньше или равна номинальной стоимости обеспечения. Облигация с плавающей ставкой и облигация с обратной плавающей ставкой должны быть структурированы таким образом, чтобы денежный поток, поступающий от обеспечения, был достаточен для удовлетворения обязательств по обеим ценным бумагам.

Рассмотрим 10-летнюю облигацию с купоном, выплачиваемым раз в полгода и равным 7,5 %. Допустим, что такие облигации в объеме $100 млн используются в качестве обеспечения для создания облигации с плавающей ставкой номинальной стоимостью $50 млн и облигации с обратной плавающей ставкой номинальной стоимостью $50 млн. Предположим, что купон пересчитывается каждые шесть месяцев в соответствии со следующей формулой:

Напомним, что общая номинальная стоимость облигаций с обычной плавающей и обратной плавающей ставками равна номиналу обеспечения, т. е. $100 млн. Взвешенное среднее купонной ставки комбинации обеих облигаций равно:

Итак, вне зависимости от размера референсной ставки, комбинированная купонная ставка для двух облигаций равна купону обеспечения, т. е. 7,5 %.

Приведенная формула страдает одним недостатком. Предположим, что референсная ставка превышает 14 %. В этом случае результат, полученный при подсчете купона облигации с обратной плавающей ставкой, будет отрицательным числом. Чтобы этого не произошло, на купонную ставку облигации с обратной плавающей ставкой налагаются ограничения. Как правило, нижняя планка устанавливается на нуле. Существование такой нижней планки приводит к необходимости ограничения купона облигации с обычной плавающей ставкой, поскольку купонные выплаты по обеим облигациям не должны превышать процентные выплаты обеспечения. В нашей гипотетической структуре максимальной процентной ставкой облигации с плавающей ставкой может быть 15 %. Таким образом, при создании на основе обеспечения облигаций с плавающей и обратной плавающей ставками, для одной из них (облигации с обратной плавающей ставкой) существует нижняя планка, а для другой (с обычной плавающей ставкой) – верхняя.

Влияние верхней и нижней планки на ценообразование облигации пока нами не рассматривается. Для нас важно, что цена облигации с обратной плавающей ставкой определяется исходя из цены обеспечения и цены облигации с плавающей ставкой. Процесс можно записать в виде следующей формулы:

а значит:

Заметим, что референсная ставка влияет на цену облигации с обратной плавающей ставкой постольку, поскольку она ограничивает процентную ставку облигации с плавающей ставкой. Этот вывод чрезвычайно важен для нас. Некоторые инвесторы ошибочно полагают, что при росте купонной ставки цена облигации с обратной плавающей ставкой будет расти, если референсная ставка падает. Это неверно. Для ценообразования облигации с обратной плавающей ставкой существенно влияние процентных ставок на цену обеспечения. Референсная ставка имеет значение только в качестве фактора, ограничивающего купон облигации с плавающей ставкой.

ОБОЗНАЧЕНИЕ (КОТИРОВКА) ЦЕНЫ И НАКОПЛЕННЫЙ КУПОННЫЙ ДОХОД

Обозначение цены

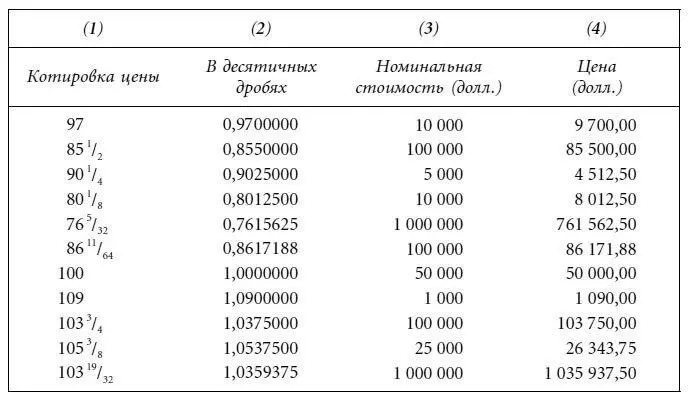

В этой главе мы выбрали в качестве образца для анализа облигацию с номиналом, равным $1000. Очевидно, что облигация может иметь номинал более высокий или более низкий, нежели $1000. Соответственно, обозначая цену, трейдеры котируют ее как процент от номинала.

Облигация, продающаяся по номиналу, котируется по 100, т. е. ее цена составляет 100 % номинальной стоимости. Котировка облигации, торгующейся с дисконтом, обозначается числом меньше 100; облигация, которая торгуется с премией, котируется выше 100. В приведенной ниже таблице показано, каким образом котировка цены может быть переведена в цену в долларах.

Накопленный купонный доход

Инвестор, приобретающий облигацию в момент между датами выплат купона, должен компенсировать продавцу купонный доход, накопленный за время, прошедшее со дня последней выплаты купона до дня сделки [11] Исключение составляют облигации, находящиеся в дефолте. Такие облигации котируются без учета накопленного купонного дохода.

.

Эта сумма носит название накопленного купонного дохода. Вычисление накопленного купонного дохода проводится в зависимости от типа облигации. Для казначейских ценных бумаг (речь о них пойдет в главе 6) накопленный купонный доход рассчитывается исходя из реального числа дней, в течение которых продавец являлся держателем облигации. В случае корпоративных и муниципальных ценных бумаг вычисление накопленного купонного дохода ведется из расчета 360-дневного года и 30-дневного месяца.

Сумма, которую покупатель выплачивает продавцу, включает в себя как назначенную цену, так и накопленный купонный доход. Данная сумма часто называется полной ценойили грязной ценой. Цена облигации без учета накопленного купонного дохода носит название чистой цены.

В этой главе мы рассмотрели, как установить цену облигации без встроенного колл-опциона. Цена такой облигации – это приведенная стоимость ее предполагаемых денежных потоков. Дисконтная ставка равняется доходности, предлагаемой сравнимыми облигациями на рынке. Для облигации без встроенного колл-опциона денежные потоки состоят из купонных выплат и номинальной стоимости, выплачиваемой в дату погашения. В случае облигации с нулевым купоном купонные выплаты отсутствуют. Цена, таким образом, будет равна приведенной стоимости номинала, причем число периодов, используемое для вычисления приведенной стоимости, – это удвоенное число лет, а дисконтная ставка – доходность за полгода.

Чем выше (ниже) требуемая доходность, тем ниже (выше) цена облигации. Очевидно, что цена облигации меняется в направлении, противоположном изменению требуемой доходности. Если купонная ставка равна требуемой доходности, облигация будет продаваться по номиналу. Если купонная ставка ниже (выше) требуемой доходности, облигация будет продаваться по цене более низкой (высокой), чем номинал; в этом случае говорят, что она торгуется с дисконтом (премией).

Читать дальшеИнтервал:

Закладка: