Алексей Волков - Инвестиционные проекты: от моделирования до реализации

- Название:Инвестиционные проекты: от моделирования до реализации

- Автор:

- Жанр:

- Издательство:Вершина

- Год:2006

- Город:Москва, СПб

- ISBN:5-9626-0175-0

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Алексей Волков - Инвестиционные проекты: от моделирования до реализации краткое содержание

Эта книга рассказывает о разработке и реализации инвестиционных проектов. Она поможет спланировать проект, составить документы для привлечения инвестиций и выработки стратегии. Значительная часть издания посвящена методике инвестиционного процесса, вопросам привлечения внешних отечественных и зарубежных инвестиций, особенностям инновационных процессов. Материал иллюстрирован множеством таблиц и графиков, содержит примеры реальных проектов, что облегчает восприятие и оценку информации.

Книга поможет представить проект с точки зрения инвестора и его интересов – даст представление о комплексной оценке эффективности капиталовложений, управлении рисками, позволит понять, что делает регион или отрасль инвестиционно привлекательными.

Книга станет своеобразным путеводителем для предпринимателей, финансистов и всех тех, кто заинтересован в развитии своего бизнеса при работе с инвестиционными проектами.

Инвестиционные проекты: от моделирования до реализации - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

г) не в полном объеме определяется налоговая нагрузка проекта:

● не производятся расчеты налога на имущество;

● не учитывается НДС, принимаемый к зачету;

● неправильно определяется размер льгот по налогу на прибыль при формировании финансовых результатов.

3.3. Отбор и сравнение проектов инвестором, формирование инвестиционного портфеля

3.3.1. Выбор проектов

Выбор проектов для реализации может осуществляться разными субъектами. Это могут быть:

● специализированный инвестор (частный или профессиональный инвестор, финансовый или стратегический инвестор);

● кредитующая организация;

● сама компания.

В зависимости от своего типа и, следовательно, интересов инвестор по-разному подходит к отбору проектов для финансирования.

Финансовому инвестору интересен максимальный прирост стоимости проекта за период 5–6 лет. Исходя из этого инвестора прежде всего интересуют проекты–«звезды» – со значительным потенциалом роста за этот горизонт времени.

При этом финансовые инвесторы могут быть разного «уровня» и разных конкретных целей. Так, в процессе роста проект иногда может переходить из рук одного финансового инвестора в руки следующего несколько раз, пока наконец не попадет к стратегическому инвестору.

Стратегический инвестор заинтересован в получении дополнительных выгод от проекта. Выгоды могут быть различны, в основном это то, что дополнительно получит инвестор при встраивании бизнеса проекта в свои существующие бизнес-процессы.

Компания, когда принимает решения о внутренних инвестиционных проектах, основывает свои решения на следующих факторах:

● насколько новый проект впишется в существующую деятельность компании;

● насколько проект потребует привлечения новых ресурсов, или он будет задействовать какие-то из уже имеющихся, возможно, находящихся в режиме «простоя».

Несмотря на возможное различие интересов любое лицо экономически ориентируется в принятии инвестиционного решения, в конце концов, по одному критерию – выгодность проекта. Оценить выгодность – значит оценить экономическую эффективность проекта и узнать, насколько проект экономически состоятелен. В деловой практике существует ряд подходов к такой оценке. Одним из способов является составление финансового профиля проекта, который показывает динамику основных показателей проекта и дает в какой-то мере полную картину, ведь финансовый профиль можно рассчитать и наложить на графики с теми показателями, которые наиболее важны для рассмотрения проекта.

Важно!

Бывают случаи, когда принимающее решение о выделении инвестиций лицо выбирает проект не по показателям и не по иным объективным причинам, а по тому, что этот проект делается конкретно для кого-то или под кого-то.

Порою бывает, что инвестиционный комитет при принятии решения рассматривает множество проектов, и чтобы проект не затерялся в таком множестве, его необходимо дополнительно пролоббировать.

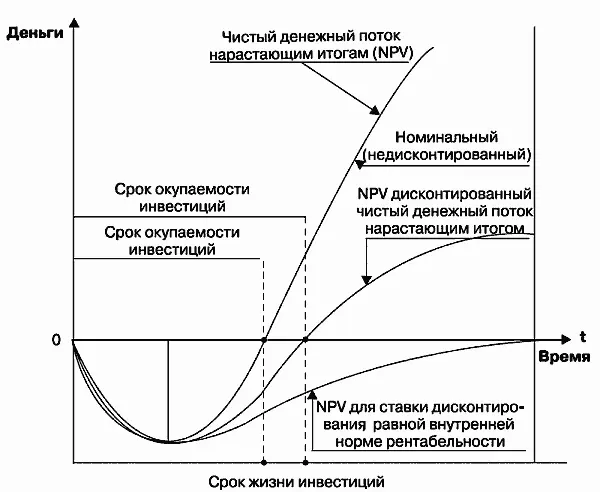

Рис. 14.Финансовый профиль проекта

Любой инвестиционный проект можно отразить линией чистого нарастающего денежного потока при различных вариантах расчета: без дисконтирования, с определенной ставкой дисконтирования, со ставкой дисконтирования, равной внутренней норме рентабельности (рис. 14). Угол наклона, скорость развертывания линии показывает финансовый профиль проекта – степень и время его превращения в денежный поток. Это то, что больше всего нужно от проекта инвестору.

Однако оценка экономической эффективности является необходимым, но недостаточным действием перед запуском проекта. Инвесторы принимают решение об открытии проекта не только на основе результатов оценки, но также в связи со следующими факторами:

● общей целесообразностью реализации проекта по отношению к интересам инвестора;

● объемом потенциального рынка;

● надежностью и профессионализмом команды проекта.

3.3.2. Формирование инвестиционного портфеля

Каждый инвестор, вкладывающий более чем в один проект, формирует портфель проектов (инвестиций) и старается сделать его сбалансированным. Важно сформировать качественный инвестиционный портфель и распределить инвестиции с минимумом рисков и максимумом доходности.

Для сравнения (ранжирования) проектов могут применяться следующие способы:

● составление сравнительных таблиц различных форм в зависимости от задач сравнения проектов и критериев отбора проектов;

● отображение профилей проектов по различным критериям в графической форме. В качестве примера приведены профили двух проектов по чистому денежному потоку в зависимости от цены капитала (рис. 15).

Рис. 15.NPV-профили проектов в зависимости от стоимости капитала

Между проектами распределяются лимиты финансирования. Выделяют несколько подходов, по сути сравнимых со способами распределения бюджетов:

● жесткое ограничение лимита – четкая фиксация объема финансирования;

● мягкое ограничение лимита – когда возможно увеличение или сокращение объема финансирования в зависимости от изменения условий;

● долевое ограничение лимита – когда объем финансирования определяется долей от общей суммы средств для финансирования вех проектов.

Каждый проект важно вовремя начать. Время начала проекта зависит от рыночной конъюнктуры на продукт и факторы производства, а также от наличия свободных для финансирования проекта ресурсов. У одного и того же проекта могут быть альтернативные сроки осуществления. Время осуществления проекта необходимо оптимизировать.

В конечном итоге инвестор основывает свое решение на факторах доходности и риска, а также стратегической интересности определенного бизнеса. В России инвесторами также часто движет желание кому-то в чем-то помочь.

3.4. Оценка инвестиционной привлекательности компании

Если инвестиционный проект планируется осуществлять в рамках действующей компании, а не созданием под проект специальной «проектной компании», или инвестора интересует в принципе какая-то компания для возможности осуществления инвестиций, то инвестор оценивает не просто инвестиционную привлекательность (эффективность) проекта, а привлекательность всей компании.

К оценке инвестиционной привлекательности компании существуют несколько подходов.

1. Рыночный подход основан на анализе внешней информации о компании. Это позволяет оценить как изменение рыночной стоимости ее акций, так и величины выплачиваемых дивидендов путем расчета следующих показателей:

Читать дальшеИнтервал:

Закладка: