Игорь Морозов - Forex: От простого к сложному

- Название:Forex: От простого к сложному

- Автор:

- Жанр:

- Издательство:Array Литагент «Альпина»

- Год:2012

- Город:Москва

- ISBN:978-5-9614-2791-2

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Игорь Морозов - Forex: От простого к сложному краткое содержание

Почему книга достойна прочтения: – Идеальная подборка советов, фактов и примеров для построения собственной торговой стратегии;

– Современный подход к управлению валютными операциями, без оглядки на традиционные стили и устаревшие примеры великих трейдеров, оставшимися великими в истории трейдинга;

– Доступность изложения для любого рода специалистов в силу отсутствия "заумностей" и метафоричности высказываний;

– Полное соответствие формы и содержания: тема "от простого к сложному" раскрыта как в историческом плане, так и в плане практическом.

Для кого эта книга: Адресована экономистам, финансистам, непосредственно трейдерам, а также тем, кто интересуется организацией банковских систем крупнейших стран мира или историей формирования мировой системы валютных отношений.

5-е издание.

Forex: От простого к сложному - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Наибольшее влияние на рынок оказывает выход данных, посвященных экономике США. Поэтому индикаторы, описывающие крупнейшую экономику мира, будут даны в большем количестве, но там мы меньше будем уделять внимание методикам их вычислений, так как они сходны с аналогичными индикаторами, рассчитываемыми статистическими органами Великобритании и Евросоюза. В целом для трейдеров не так уж и важно знание методик расчета, этот момент будет более интересен для экономистов. Большее значение имеет правильная интерпретация полученных результатов. Выход экономических данных является очень важным моментом для участников финансовых рынков. При правильной интерпретации данных можно получать очень неплохие и, что особенно приятно, быстрые деньги.

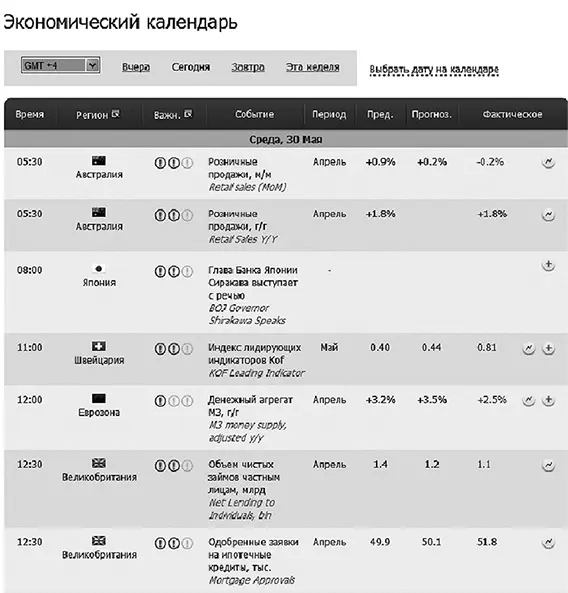

Время выхода индикатора практически всегда точно известно. Для этого существуют специальные календари, где, как правило, приведены время выхода, предыдущее значение индикатора (PRE) и прогноз ожидаемого значения (FORECAST). После того как данные вышли, их значения появляются в графе REALISED. Также в календаре приводится список и время всех наиболее важных для рынка событий, которые ожидаются (выступления ответственных работников, заседания различных финансовых организаций, комитетов и т. п.), указываются праздничные дни в различных странах.

Календари есть во всех приличных информационных системах и на сайтах всех серьезных организаций, занимающихся предоставлением услуг, необходимых для работы на финансовых рынках. В зависимости от компании информация может быть как на английском, так и на русском языке. Далее приведен пример странички из календаря, который можно видеть на сайте компании TeleTRADE.

Рис. 85.Экономический календарь

Выходящие данные сопровождаются пометками, указывающими период, за который они вышли. Мы приведем их в англоязычном варианте (на сайте компании TeleTRADE, для удобства пользователя пометки о периодичности данных даны на русском языке):

W – неделя, М – месяц, Q – квартал, Y – год.

Если значение параметра за данный период сравнивается с каким либо предыдущим периодом, то это обозначается следующим образом:

January (M/M) – данные за январь в сравнении с предыдущим месяцем (т. е. с декабрем).

January (Y/Y) – данные за январь в сравнении с соответствующим периодом прошлого года (т. е. с январем прошлого года).

Q1 (Q/Q) – данные за первый квартал в сравнении с предыдущим кварталом.

Q1 (Y/Y) – данные за первый квартал в сравнении с первым кварталом прошлого года.

В приведенной странице календаря в повестке дня на среду во второй строке мы видим числа, справа от которых стоит буква K, что означает «тысячи»: 1,7 K означает 1,7 тысячи.

После названия некоторых индикаторов стоят буквы ex, что означает «за исключением». Например, отметка «ex FDT» означает «за исключением продуктов питания (food), напитков (drink), табачных изделий (tobacco).

3.7.1 Почему рынки реагируют на выход данных по макроэкономическим индикаторам

Почему, действительно, финансовые рынки реагируют на выход макроэкономических данных? Это отчасти обусловлено самовыполняющимся характером предсказаний поведения рынка, сделанных на основе анализа этих данных. Все знают, что выход хороших данных приводит к удорожанию национальной валюты, поэтому при выходе хороших данных ее покупают, в результате чего она и дорожает.

Если станет распространяться новость, что лекарства определенной компании нанесли вред здоровью пациентов, то любой инвестор поймет, что компании грозит расследование и, как следствие, убытки. А это однозначное падение акций данной компании, и их надо немедленно продавать.

Вышеприведенный пример описывает несистематическое неожиданное событие. В большинстве случаев события, влияющие на рынок, носят систематический характер. Это статистические данные по стране и макроэкономические индикаторы. Время выхода данных известно заранее, и выходят они систематически. Также известны прогнозы по выходящему параметру (ожидаемые значения). В этом случае сильная реакция рынка бывает при выходе значений параметра, сильно отличающихся от ожидаемых.

Разные данные оказывают разное воздействие на рынок. Это естественно. Сильный рост уровня безработицы означает общее ухудшение экономической ситуации в стране. Уменьшение количества заявок на строительство новых домов означает ухудшение в данном секторе экономики. В целом же картина может быть вполне радужной.

Основным фактором, определяющим реакцию рынка, является поведение достаточно крупных игроков и инвесторов. Это совершенно не означает, что крупные участники рынка пытаются как-то манипулировать ценами и отбирать деньги у мелких инвесторов. Это мнение, которое часто встречается среди трейдеров младшего и начального уровня. Манипулирование ценами может иметь место, но это не часто встречается и не носит фатального характера. Все гораздо проще и объясняется соображениями элементарного здравого смысла.

Дело в том, что выходящие макроэкономические показатели формируют базу, на основе которой можно предсказывать с той или иной степенью точности будущие изменения в экономике и возможные будущие изменения в процентных ставках. В свою очередь, как мы уже неоднократно указывали, основным фактором изменения курсов валют является все-таки изменение градиента доходности между финансовыми инструментами, номинированными в разных валютах.

Существует большое количество математических моделей, в соответствии с которыми можно вычислить «справедливую» (соответствующую модели) цену акций крупнейших компаний или значение фондовых индексов, соответствующих данному значению тех или иных макроэкономических индикаторов. В результате если после реализации значений макроэкономического индикатора оказывается, что текущее значение некоего фондового индекса ниже расчетного (справедливого для вышедших значений макроэкономического индикатора), то участники рынка начнут покупать акции, входящие в данный индекс, и будут делать это до тех пор, пока значение фондового индекса не вырастет до уровня расчетного. При этом, естественно, цены на акции могут резко измениться, что также повлияет и на валютный курс.

Самый простой пример, не вполне корректный, но поясняющий суть дела: проанализировав доступную статистику, замечено, что если значение индикатора «М» три раза подряд вырастает на 1 %, а при реализации данных по этому индикатору в четвертый раз его значение уменьшается на 0,5 %, то в 90 % случаев через полгода повышается процентная ставка.

Читать дальшеИнтервал:

Закладка: