Олег Лаврушин - Устойчивость банковской системы и развитие банковской политики

- Название:Устойчивость банковской системы и развитие банковской политики

- Автор:

- Жанр:

- Издательство:Array Литагент «Кнорус»

- Год:2014

- Город:Москва

- ISBN:978-5-406-03263-3

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Олег Лаврушин - Устойчивость банковской системы и развитие банковской политики краткое содержание

Устойчивость банковской системы и развитие банковской политики - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Широкая приватизация банков с государственным участием, которые являются системообразующими в российской банковской системе, в условиях неэффективности монетарных методов регулирования экономики и ее банковского сектора не улучшит, а только усугубит сложившуюся ситуацию. Дело в том, что причиной существования нерыночных отношений в банковском секторе является не структура владения кредитными организациями, а наличие монополии во владении финансовым капиталом. Приватизация не изменит монопольного положения Сбербанка России и группы ВТБ на рынке, но при этом лишит государство возможности прямого управления этими банками.

По-видимому, главная задача повышения эффективности государственной собственности может быть решена иначе. Цели и стратегии банков с государственным участием должны определяться не изолированно, а в рамках стратегий и планов развития национальной экономики. Это позволит обеспечить более эффективное использование финансовых ресурсов страны и направить их на решение приоритетных задач обеспечения экономического роста. Это даст возможность наряду с монетарными методами регулирования денежно-кредитной сферы применять и другие инструменты регулирования, такие как:

• налоговая политика;

• административные ограничения роста процентных ставок;

• административное регулирование операций банков в иностранной валюте и иных операций, способствующих вывозу капитала;

• государственные дотации по процентным ставкам для финансирования приоритетных направлений социально-экономического развития;

• создание иных благоприятных условий финансирования приоритетных направлений роста национальной экономики.

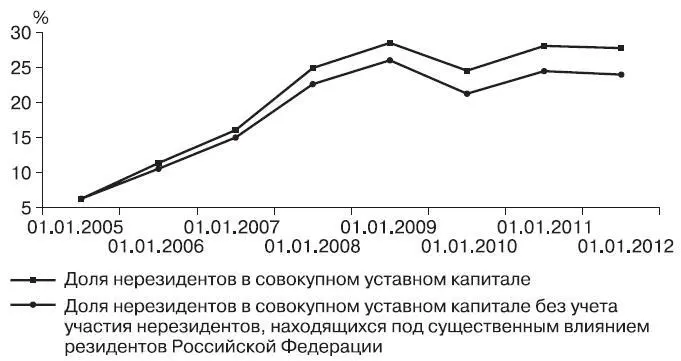

Приватизация же банков с государственным участием затруднит использование этих инструментов, но при этом ускорит процесс внедрения иностранного капитала в банковский сектор России, который в настоящий момент демонстрирует такие стремительные темпы роста, что может привести к потере контроля над национальной финансовой системой (рис. 1.9). При этом очевидно, что у иностранных собственников не будет стимула для укрепления независимости российской экономики.

Рис. 1.9. Динамика доли нерезидентов в уставном капитале банковской системы России

Одновременно с этим существование системообразующих банков не должно угрожать малым и средним кредитным организациям. Последние, как мы видели, играют очень важную роль в финансировании реального сектора экономики, заполняя ниши, в которых не хотят активно функционировать банковские монополии, по-видимому, из-за более низкого уровня прибыльности подобных операций. Надо не вынуждать банки уходить с рынка только по причине их низкой капитализации, а создать благоприятные условия для более быстрого роста капитала тех кредитных организаций, которые являются финансово устойчивыми и ориентированы на поддержку национального производителя. Прежде всего речь идет о развитии региональных элементов банковской системы России, что является неотложной задачей государства в лице регулятора и других уполномоченных органов.

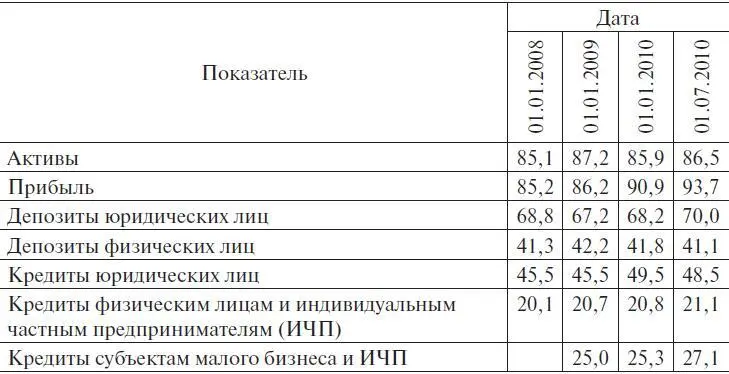

Проблемы развития региональных банков также связаны с существенной концентрацией банковских активов в системообразующих банках, которые по большей части расположены в Москве (табл. 1.9).

На долю банков Московского региона приходится 86,5 % активов, 93,7 % прибыли банковской системы и только 48,5 % кредитования юридических лиц, а также 27,1 % рынка кредитования субъектов малого бизнеса и ИЧП.

Таблица 1.9. Доля банков Москвы и московской области в обслуживании клиентов банковского сектора, %

Представляется, что для повышения роли регионального сегмента банковского сектора можно определить три основных направления.

1. Меры, направленные на поддержку процессов повышения капитализации региональных банков:

– постепенный и дифференцированный подход Банка России к ужесточению требований к размеру минимального капитала кредитной организации и других нормативных требований;

– государственное стимулирование участия муниципальных органов власти в капитале системно значимых региональных кредитных организаций;

– развитие механизма предоставления региональных субординированных кредитов;

– разработка механизма выхода региональных банков развития на рынок IPO и их дальнейшего участия в капиталах кредитных организаций;

– формирование налоговых стимулов к увеличению капитала кредитных организаций;

– повышение конкурентоспособности региональных банков на основе оказания им государственной поддержки в сфере внедрения современных банковских технологий, развития систем управления и подготовки кадров.

2. Меры, направленные на расширение источников и объемов финансирования деятельности региональных банков:

– поддержка деятельности значимых региональных банков со стороны региональных властей в форме налоговых льгот, дополнительных гарантий безопасности вкладов;

– развитие региональных площадок рынка межбанковского кредитования с участием территориальных подразделений Банка России;

– решение проблемы оттока финансовых ресурсов из регионов путем создания на местах благоприятных экономических возможностей для приложения капиталов, предотвращение монополистических тенденций на рынке банковских услуг;

– использование рекомендаций Банка России, банков развития и системы страхования вкладов (ССВ) при выходе кредитных организаций на организованные рынки привлечения капитала;

– создание двухуровневых систем финансирования государственных приоритетных программ социально-экономического развития регионов.

3. Меры, способствующие повышению целевой направленности кредитной и инвестиционной деятельности региональных банковских систем:

– включение в сферу ответственности территориальных учреждений Банка России, их участие в формировании концепции и стратегии экономического развития региона и ее увязке с направлениями единой государственной денежно-кредитной политики и стратегией развития банковского сектора, а также с определением в ней места и роли банковской системы, законодательное закрепление за Банком России обязанностей по реализации этих программ;

– создание региональных банков развития для целенаправленного воздействия на инвестиционную и инновационную направленность деятельности банковской системы;

Читать дальшеИнтервал:

Закладка: