Р. Бедрединов - Управление операционными рисками банка: практические рекомендации

- Название:Управление операционными рисками банка: практические рекомендации

- Автор:

- Жанр:

- Издательство:Array Литагент «Альпина»

- Год:неизвестен

- Город:Москва

- ISBN:978-5-9614-3643-3

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Р. Бедрединов - Управление операционными рисками банка: практические рекомендации краткое содержание

Управление операционными рисками банка: практические рекомендации - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

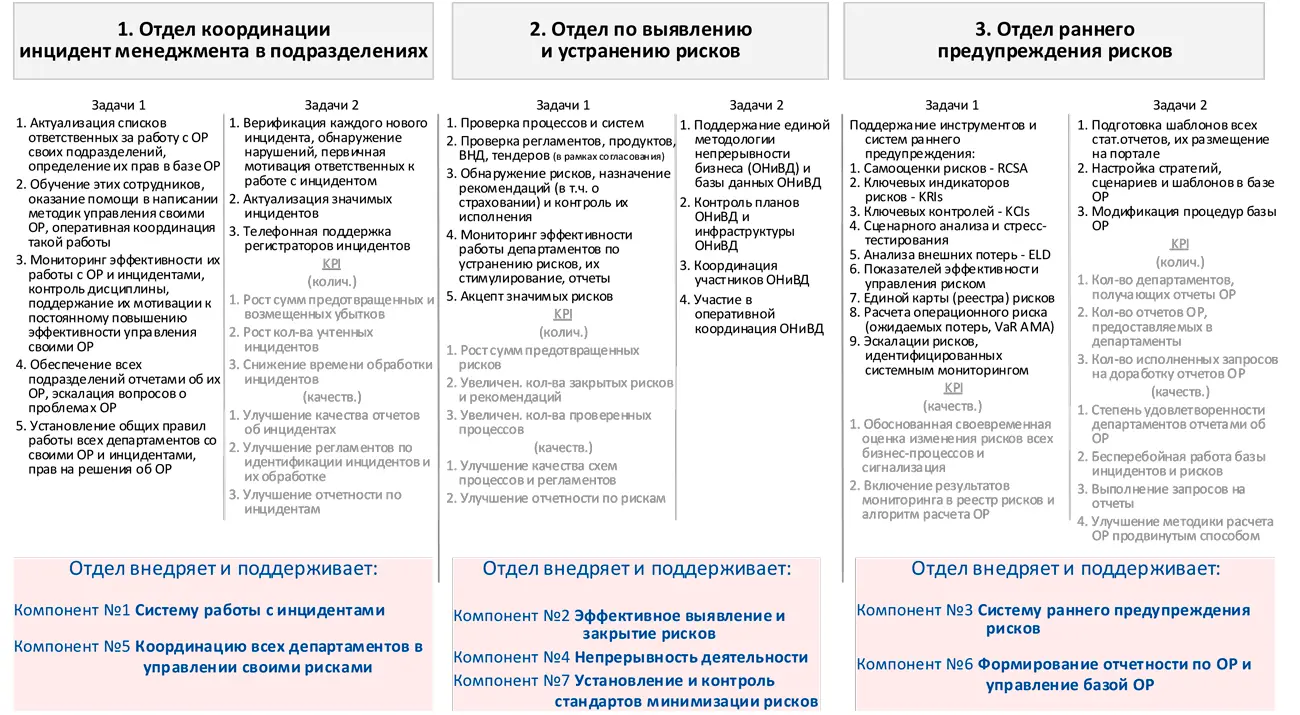

Пример структуры подразделения по управлению операционными рисками

Схема 12

Так, аналитиков по раннему предупреждению рисков, часто хотят «забрать» в иные подразделения, например, в макроаналитическое подразделение. Этого делать нельзя, так как значительную часть работы таких аналитиков составляет непосредственная организация процедур раннего предупреждения (что не вправе делать сотрудники иных подразделений).

Так же часто хотят «забрать» функцию по обеспечению непрерывности (в кадры, в ИТ-подразделение или в подразделение информационной безопасности). Однако все эти подразделения при организации непрерывности деятельности будут выполнять несвойственные им функции (например, не в компетенции кадров находится организация ИТ-непрерывности, так же как не в компетенции подразделения информационной безопасности находится организация непрерывности работы персонала и т. д.). Такое выполнение несвойственных функций является нарушением (выходом за рамки своих полномочий) и по сути дела некомпетентной деятельностью.

7.6.2.Подчиненность подразделения.

Стандартно подразделение по операционным рискам входит в блок рисков (либо в составе подразделения по банковским рискам, либо обособленно с прямым подчинением директору по рискам).

Вхождение подразделения в блок рисков несет существенные риски и ведет к «вырождению» функции управления операционными рисками.

Так, значительное число операционных рисков идентифицируется подразделением именно в блоке рисков (в скоринге, верификации, андеррайтинге, раннем взыскании, позднем взыскании, работе с коллекторами, предотвращении мошенничеств и т. д.). Т. е. подразделение идентифицирует риски у своего начальника – директора по рискам. Более того, когда устранение этих рисков задерживается, подразделение должно «жаловаться» на своего начальника Правлению. Налицо нарушение принципов разделения полномочий управления рисками и полномочий исполнения процессов (п. 6.7.3.1.2). Риск-функция в этих условиях теряет свою эффективность и объективность.

Для недопущения такой ситуации подразделение по операционным рисками должно подчиняться напрямую Председателю правления банка, а не его заместителю по рискам (не директору по рискам [79]). Однако на практике это не наблюдается.

7.6.3.Организация рабочих мест сотрудников подразделения.

7.6.3.1. Подразделение по операционным рискам должно размещаться обособленно от других сотрудников, так как обсуждаемые вопросы по большей части носят конфиденциальный характер.

7.6.3.2. Рабочие места трех юнитов должны обособляться с учетом принципов, указанных в п. 6.7.3.1.6. Так, работа юнита по координации инцидент-менеджмента по большей части представляет собой достаточно шумную деятельность, а работа юнита по раннему предупреждению рисков требует глубокой сосредоточенности. Поэтому одни не должны мешать работать другим. Идеальной ситуацией является расположение этих трех юнитов в трех обособленных пространствах.

7.6.4.Численность подразделения.

Оптимальное количество сотрудников каждого юнита подразделения по операционным рискам определяется возможностями банка.

Предельно минимальное количество сотрудников должно составлять 5 человек (с учетом руководителя подразделения) [80].

7.6.5.Миссия и культура сотрудников подразделения.

Для подразделения операционных рисков целесообразно обозначить общий посыл (лозунг) работы, ключевые цели, миссию, а также иные положения, влияющие на деловую культуру сотрудников подразделения.

В качестве целей, например, можно обозначить:

• предотвращение убытков;

• возмещение убытков.

Миссию можно представить следующими тезисами: «Защищать банк от внешних и внутренних угроз. Обеспечить своевременные и ясные: 1. Оценку ситуации (и перспектив); 2. Идентификацию рисков; 3. Меры по устранению рисков. Каждое подразделение и сотрудник должны ощущать такую нашу защиту и поддержку.».

На практике это означает, что сотрудники подразделения во внутренней работе и при взаимодействии с другими сотрудниками должны постоянно осознавать и транслировать эту миссию.

Эти цели и миссия, а также иные положения, влияющие на деловую культуру сотрудников подразделения должны быть в постоянном использовании. Целесообразно также разместить в рабочих пространствах подразделения соответствующие деловые плакаты (примеры таких плакатов см. в Приложении 14).

Также каждому юниту свойственны свои целевые показатели (они отмечены в схеме 12 к п. 7.6.1.1).

7.7. Внедрение автоматизированной системы по операционным рискам

7.7.1.Мотивация руководства к закупке автоматизированной банковской системы по операционным рискам(АБС по операционным рискам).

Есть несколько различных видов мотивации руководства банка дать бюджет на внедрение АБС по операционным рискам. Например, сообщить, что это требования регулятора и если мы не сделаем этого, то на нас наложат взыскание. Или сообщить, что это экономическая выгода: если мы сделаем это, то получим соответствующий финансовый результат.

Наиболее доходчивой является аргументация через экономическую выгоду. И здесь приходит на помощь «экономическое» предложение Базельского комитета и национального регулятора, которое говорит, что банки, эффективно управляющие своими рисками, получают финансовые преференции через показатель Н1 (достаточность капитала).

В этом показателе соотношение капитала банка (в числителе) к кредитному, операционному, рыночному риску (в знаменателе) должно быть выше 10–11 %.

Банк заинтересован в снижении капитала (числителя), так как его поддержание стоит денег (например, в виде субординированных кредитов, плата за которые составляет, например, 5 % годовых). Т. е. банк хочет снизить расходы на поддержание капитала (иногда это существенные суммы, даже для больших банков) [81]. При константе значения формулы в 11 % числитель можно снизить только при помощи снижения знаменателя, а в этом как раз и заложен операционный риск (помимо кредитного и рыночного).

С учетом этого национальный регулятор разрешит банкам, эффективно управляющим своими рисками, считать размер операционного риска самостоятельно (по умолчанию он равен 15 % дохода банка). А это значит, что при получении такого разрешения банк, снижая риски, будет снижать знаменатель Н1, что вызовет снижение числителя (при константе значения Н1) и экономию [82].

К таким аргументам необходимо подготовить детальное экономическое обоснование, согласовать правильность расчетов и прогнозов в экономической службе банка.

Читать дальшеИнтервал:

Закладка: