Р. Бедрединов - Управление операционными рисками банка: практические рекомендации

- Название:Управление операционными рисками банка: практические рекомендации

- Автор:

- Жанр:

- Издательство:Array Литагент «Альпина»

- Год:неизвестен

- Город:Москва

- ISBN:978-5-9614-3643-3

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Р. Бедрединов - Управление операционными рисками банка: практические рекомендации краткое содержание

Управление операционными рисками банка: практические рекомендации - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Экономическое обоснование должно содержать следующие разделы:

1. Наглядную схему экономической выгоды от получения разрешения на самостоятельный расчет операционного риска (см. схему 13).

2. Плановые показатели операционного риска, рассчитанного по стандартной формуле (ОР = 15 % от дохода): – размер ОР; – размер капитала аллоцируемого этим ОР; – размер расходов на этот аллоцируемый капитал; – размер расходов на поддержание функции управления операционным риском.

3. Плановые показатели операционного риска, рассчитанного по продвинутой методике (ОР = ожидаемые и непредвиденные убытки по операционным рискам): – размер ОР; – размер капитала, аллоцируемого этим ОР; – размер расходов на этот аллоцируемый капитал; – размер расходов на внедрение системы ОР и поддержание функции управления операционным риском.

4. Разница (выгода) между показателями разделов А и В.

Располагая всеми значениями формулы Н1 конкретного банка, несложно подсчитать конкретную долю капитала, аллоцируемую операционным риском. Прогнозные суммы роста дохода можно взять у экономической службы. Размер ожидаемых и непредвиденных убытков можно рассчитать исходя из истории фактических убытков, применив повышающие коэффициенты с учетом примерной доли латентных убытков и планируемого роста бизнеса банка.

Эти документы для получения бюджета обычно выносятся на заседание Правления банка для утверждения готовности банка к закупке АБС по операционным рискам.

В тех случаях, когда внедрение базы рисков для руководства банка очевидно (они готовы выделить средства без дополнительной аргументации), рекомендациями настоящего пункта можно пренебречь.

Схема 13

[*] Представленные суммы и цифры не имеют ничего общего с реальной ситуацией в каком-либо банке, а приводятся исключительно для иллюстрации.

7.7.2.Особенности проведения тендера по закупке АБС по операционным рискам (критерии выбора системы).

При проведении тендера самое важное провести качественное сравнение коммерческих предложений и обеспечить качественную визуализацию результатов тендера.

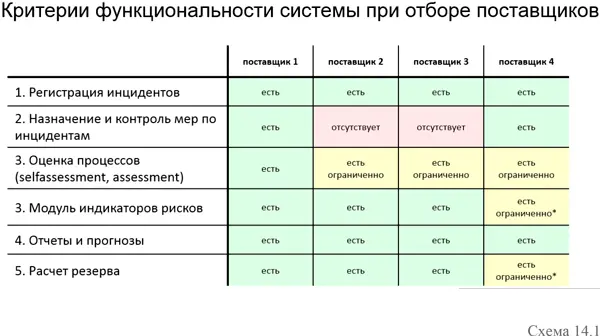

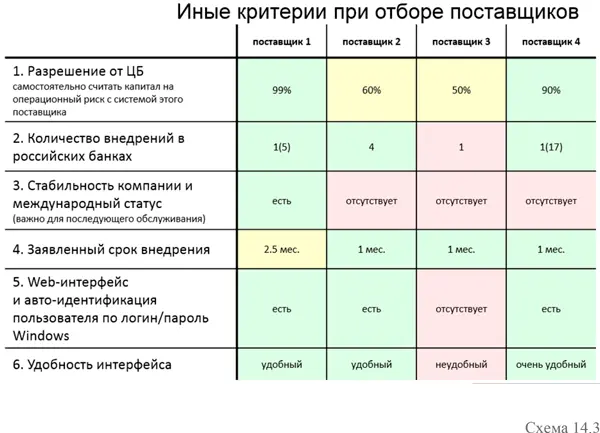

Обычно сравнение производится по своеобразному проверочному листу (checklist), в котором в левой части указаны критерии оценки (группированные по блокам и важности), а в правой части проставляются да/нет. Из этих листов формируются сравнительные таблицы (пример таблиц представлен ниже в схемах 14.1–14.3). Обязательными критериями должны быть также условия структурирования сделки по закупке системы (эти критерии изложены в следующем разделе).

Указанные таблицы с приложением выводов и конкретных рекомендаций выносятся на рассмотрение уполномоченных органов, например комитета по технологическим изменениям и Правления или тендерной комиссии, которые делают окончательный выбор поставщика.

Выводами и рекомендациями могут быть, например, следующие тезисы:

«Принимая во внимание, что:

• Системы от поставщика 1 и поставщика 4 обладают наибольшими функциональными возможностями.

• Стоимость решения поставщика 4 дешевле решения поставщика 1 на 30 % (…млн руб. против… млн руб.), стоимость ежегодного обеспечения и сроки внедрения поставщика 1 и поставщика 4 являются приемлемыми.

• Банки, установившие системы от поставщика 1 с наибольшей вероятностью получат разрешения от ЦБ считать капитал под операционный риск самостоятельно.

• У решения от поставщика 1 отсутствуют риски прекращения обслуживания.

Рабочая группа рекомендует покупку системы поставщика 1».

Немаловажным фактором является цена, поэтому для ее снижения поставщиков необходимо постоянно держать в курсе всех снижений цены конкурентов или изменений критериев с вопросом: «Конкурент снизил цену, Вы готовы дать такую же скидку?».

7.7.3.Структурирование сделки по закупке системы.

После выбора поставщика важным становится структурирование сделки, хотя на самом деле параметры сделки оговариваются еще на этапе тендера и являются одним из критериев оценки. Зачем нужны такие условия? Они гарантируют качественное внедрение системы в установленные сроки.

Ниже приводятся некоторые из таких условий:

1. Включение в договор внедрения подробнейших бизнес-требований с указанием штрафных санкций при отсутствии соответствующей функциональности к определённой дате, включение в договор лицензии условий обслуживания, технической поддержки и доработок системы.

2. Истребование наилучших условий оплаты: – оплата лицензии после внедрения (trial версия на период внедрения); – оплата внедрения частями (какая то часть после внедрения); – штрафные санкции за просрочку внедрения; – фиксация размера ежегодных платежей на конкретный период; – включение работ по обслуживанию и технической поддержке в сумму лицензионных платежей.

3. Квалифицированное составление документов: – условия расторжения договора; – приоритетный язык договора; – место разрешения споров.

4. Квалифицированное оформление и подписание документов – очередность подписание договоров (сначала контрагентами, потом на своей стороне одновременно договоров внедрения и лицензии); – сшив договоров.

7.7.4.Интеграция системы.

Интеграция системы может состоять из следующих этапов:

1. Кастомизация системы (корректировка пользовательских форм, справочников).

2. Интеграция системы с данными банка (со справочниками и иными данными).

3. Настройка резервирования и механизмов восстановления системы (SLA).

4. Настройка механизмов ежедневных выгрузок в хранилище данных.

5. Настройка отчетов и средств доступа к ним.

6. Загрузка исторических данных.

7. Формирование регламента работы с системой, формирование пользовательских инструкций.

Все этапы одинаково важны, но ключевую роль в функционировании всей системы операционных рисков играют три этапа: кастомизация системы, интеграция системы, настройка отчетов и прогнозов.

Этап 1.Кастомизация системы (корректировка пользовательских форм, справочников).

Кастомизация системы – это этап, на котором типовой «коробочный» продукт настраивается под индивидуальные особенности конкретного банка.

Читать дальшеИнтервал:

Закладка: