Елена Орлова - Налоговый и бухгалтерский учет расходов на рекламу. Без ошибок с учетом интересов компании и требований налоговых органов

- Название:Налоговый и бухгалтерский учет расходов на рекламу. Без ошибок с учетом интересов компании и требований налоговых органов

- Автор:

- Жанр:

- Издательство:Array Литагент «Эксмо»

- Год:2010

- Город:Москва

- ISBN:978-5-699-37509-7

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Елена Орлова - Налоговый и бухгалтерский учет расходов на рекламу. Без ошибок с учетом интересов компании и требований налоговых органов краткое содержание

В книге проанализированы требования налоговых органов и арбитражных судов к экономическому обоснованию и документальному подтверждению различных видов рекламных расходов.

На примерах из аудиторской практики автора рассмотрены ошибки, связанные с учетом и налогообложением рекламных расходов. Кроме того, в издании даны практические рекомендации по разработке корпоративных стандартов, регулирующих рекламную политику компании: «Маркетинговой политики», включающий ценовую, товарную, снабженческую политику, политику продаж и продвижения товаров на рынке, «Положения о скидках, бонусах, подарках», «Кодекса деловой этики» и «Порядка анализа договоров (контрактов)». Несомненным достоинством книги являются образцы медиапланов рекламных кампаний и многие другие полезные материалы.

Помогут в работе и разнообразные приведенные в издании примеры из арбитражной практики.

Книга основана на более чем пятнадцатилетнем опыте работы автора в качестве аудитора и налогового консультанта. Она предназначена руководителям, бухгалтерам, юристам, специалистам по рекламе коммерческих организаций, аудиторам, налоговым консультантам, работникам налоговых органов, а также студентам и аспирантам экономических вузов.

Налоговый и бухгалтерский учет расходов на рекламу. Без ошибок с учетом интересов компании и требований налоговых органов - читать онлайн бесплатно полную версию (весь текст целиком)

Интервал:

Закладка:

6.7.3.2. Налог на прибыль

В отличие от НДС в отношении налога на прибыль нет никаких поблажек.

При общей системе налогообложения расходы, возникшие в связи с оказанием благотворительной помощи, не учитываются в целях налогообложения прибыли.

Так, согласно ст. 270 НК РФ при определении налоговой базы не учитываются, в частности, такие расходы, как:

– расходы в виде стоимости безвозмездно переданного имущества (работ, услуг, имущественных прав) и расходов, связанных с такой передачей (п. 16 ст. 270 НК РФ);

– расходы в виде сумм целевых отчислений, произведенных налогоплательщиком на цели, указанные в п. 2 ст. 251 НК РФ (п. 34 ст. 270 НК РФ).

Такие расходы компания вправе осуществлять за счет средств, оставшихся после уплаты налога на прибыль организаций.

Отсутствие льгот по налогу на прибыль подтверждают и контролирующие органы.

В письме УФНС России по г. Москве от 15.11.2005 № 20–12/85449 указано, что в гл. 25 НК РФ не предусмотрено предоставление льгот по налогу на прибыль организациям, оказывающим финансовую помощь некоммерческим организациям. Финансисты в письме от 04.04.2007 № 03-03-06/4/40 все свели к ст. 252 НК РФ: расходы, произведенные организацией в рамках благотворительной деятельности, не могут уменьшать налоговую базу по налогу на прибыль, поскольку не отвечают требованиям ст. 252 НК РФ.

По мнению Минфина России, изложенному в письме от 04.05.2007 № 03-03-06/4/40 разъясняется, что расходы, произведенные организацией в рамках благотворительной деятельности, не могут уменьшать налоговую базу по налогу на прибыль, поскольку не отвечают требованиям ст. 252 НК РФ.

Отметим, что п. 1 ст. 284 НК РФ позволяет органам законодательной власти субъектов Российской Федерации уменьшать для отдельных категорий налогоплательщиков ставки налога на прибыль в части, подлежащей зачислению в региональный бюджет. При этом указанная налоговая ставка не может быть ниже 13,5 %.

По мнению Минфина России, изложенному в письме от 11.10.2007 № 03-03-07/18, субъекты Российской Федерации могут использовать данный механизм для поощрения организаций, осуществляющих благотворительную деятельность, снизив им ставку налога на прибыль организаций.

Компания, применяющая упрощенную систему налогообложения и выбравшая в качестве объекта налогообложения доходы, уменьшенные на величину расходов, также не вправе уменьшать полученные доходы на суммы благотворительной помощи. Это следует из ст. 346.16 НК РФ, содержащей закрытый перечень расходов, на которые можно уменьшить налогооблагаемую базу по единому налогу. Затраты на благотворительность в него не входят (письмо Минфина России от 15.04.2005 № 03-04-14/06). Кроме того, в состав расходов не может быть включена сумма «входного» НДС по товарам, работам и услугам, переданным в рамках благотворительной деятельности, исходя из подп. 8 п. 1 ст. 346.16 НКРФ.

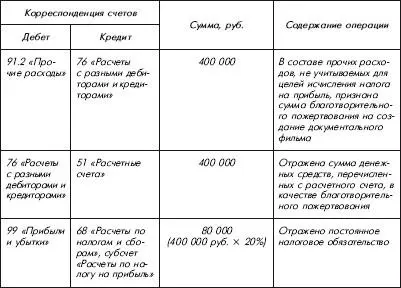

6.7.4. Бухгалтерский учет благотворительных пожертвований

В бухгалтерском учете затраты, возникшие в связи с осуществлением благотворительной деятельности у компании-благотворителя, относятся к прочим расходам, для обобщения информации о которых используется одноименный субсчет 91.2 (п. 11 ПБУ 10/99 и Инструкция по применению Плана счетов.

Расходы компании на благотворительность признаются в том отчетном периоде, в котором они имели место, независимо от времени фактической выплаты денежных средств и иной формы осуществления (п. 18 ПБУ 10/99).

Таким образом, благотворительные пожертвования компания-благотворитель должна отразить в бухгалтерском учете в периоде их фактического осуществления.

Поскольку расходы на благотворительную деятельность в целях налогообложения прибыли не учитываются, в бухгалтерском учете возникают постоянные разницы. Эти разницы образуют постоянные налоговые обязательства (п. 4 и 7 ПБУ 18/02).

Отражение в бухгалтерском учете операций по перечислению денежных средств в качестве благотворительного пожертвования рассмотрим на примере 1.

Пример 1

ЗАО «Велс» перечислило в адрес благотворительной некоммерческой организации Фонд «Солидарность» благотворительное пожертвование в сумме 400 000 руб. на создание документального фильма о героях Советского Союза, награжденных Золотой звездой после 1945 г

Указанная операция подтверждена следующими документами:

– договором от 20.07.2009 № 23, заключенным между ЗАО «Велс» (Благотворитель) и благотворительной некоммерческой организацией Фонд «Солидарность» (Благополучатель);

– платежным поручением ЗАО «Велс» от 27.07.2009 № 456, в поле «Назначение платежа» указано: «По договору от 20.07.2009 № 23 и во исполнение благотворительной программы «Вечная память героям» благотворительное пожертвование на создание документального фильма о героях Советского Союза, награжденных Золотой звездой после 1945 года. Сумма 400 000-00, без налога (НДС)»;

– письмом Фонда «Солидарность» в адрес ЗАО «Велс» от 14.07.2009 № 349 с просьбой принять участие в реализации благотворительной программы «Вечная память героям»;

– копией письма ООО «SVR-фильм» в адрес Фонда «Солидарность» с просьбой о перечислении благотворительного пожертвования в связи с тем, что киностудия приступила к производству документального фильма о героях Советского Союза, награжденных Золотой звездой после 1945 года;

– копией платежного поручения Фонда «Солидарность» в адрес ООО «SVR-фильм», в поле назначения платежа» указано: «По договору о пожертвовании денежных средств от 20.07.2009 № 187 благотворительное пожертвование на создание документального фильма о героях Советского Союза, награжденных Золотой звездой после 1945 года. Сумма 400 000-00, без налога (НДС)»;

– копией договора о пожертвовании денежных средств от 20.07.2009 № 187, заключенным между Фондом «Солидарность» и ООО «SVR-фильм»;

– оформленным в установленном порядке и утвержденным ЗАО «Велс» (Благотворителем) Отчетом Фонда «Солидарность» об использовании целевых средств за июль 2009 года, к которому приложены копии перечисленных выше документов.

Передача денежных средств Фонду «Солидарность» в благотворительных целях отражена в бухгалтерском учете ЗАО «Велс» следующими записями:

27 июля 2009 года:

Отражение в бухгалтерском учете операций по передаче имущества в качестве благотворительного пожертвования рассмотрим на примерах 2 и 3.

Пример 2

ЗАО «Тедди» специально приобретены компьютеры для передачи их в благотворительных целях детскому дому. Стоимость приобретенных компьютеров составила 236 000 руб., в том числе НДС – 36 000 руб.

Читать дальшеИнтервал:

Закладка: