В. Захарьин - Нематериальные активы: бухгалтерский и налоговый учет

- Название:Нематериальные активы: бухгалтерский и налоговый учет

- Автор:

- Жанр:

- Издательство:be028f48-9269-102b-911f-e616bb67d0de

- Год:2008

- Город:Москва

- ISBN:978-5-93094-246-0

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

В. Захарьин - Нематериальные активы: бухгалтерский и налоговый учет краткое содержание

В издании рассматриваются положения законодательных и нормативных актов, регулирующих процессы, связанные с приобретением, движением и списанием объектов нематериальных активов, а также отражение соответствующих хозяйственных операций в бухгалтерском и налоговом учете.

Наиболее сложные вопросы иллюстрируются практическими примерами.

Нематериальные активы: бухгалтерский и налоговый учет - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Главой 25 НК РФ установлен особый порядок списания расходов на НИОКР для целей обложения налогом на прибыль, а именно:

– расходы налогоплательщика на НИОКР равномерно включаются налогоплательщиком в состав прочих расходов в течение одного года при условии использования вышеуказанных исследований и разработок в производстве и (или) при реализации товаров (выполнении работ, оказании услуг) с 1-го числа месяца, следующего за месяцем, в котором завершены такие исследования (отдельные этапы исследований);

– расходы налогоплательщика на НИОКР, которые не дали положительного результата, подлежат включению в состав прочих расходов равномерно в течение одного года в размере фактически осуществленных расходов в том же порядке.

Таким образом, отличия между бухгалтерским и налоговым учетом состоят в следующем:

– в бухгалтерском учете допускается включение в себестоимость продукции стоимости НИОКР пропорционально объему продукции, а в налоговом – только линейным методом (пропорционально сроку использования результатов НИОКР);

– для целей бухгалтерского учета может применяться срок использования НИОКР – от одного до пяти лет, а для целей налогообложения – только три года;

– если прекращается дальнейшее использование результатов НИОКР, в бухгалтерском учете несписанная часть стоимости (со счета 04) списывается в состав прочих расходов (дебет счета 91, субсчет «Прочие расходы») единовременно на момент принятия соответствующего решения (п. 15 ПБУ 17/02), а налоговым законодательством установлена сложная схема списания, растянутая на три года.

По всем вышеперечисленным случаям возникает необходимость применения требований ПБУ 18/02. Причем могут возникать как отложенные налоговые активы, так и отложенные налоговые обязательства. Если производится списание расходов, не давших положительного результата, возникают постоянные налоговые обязательства.

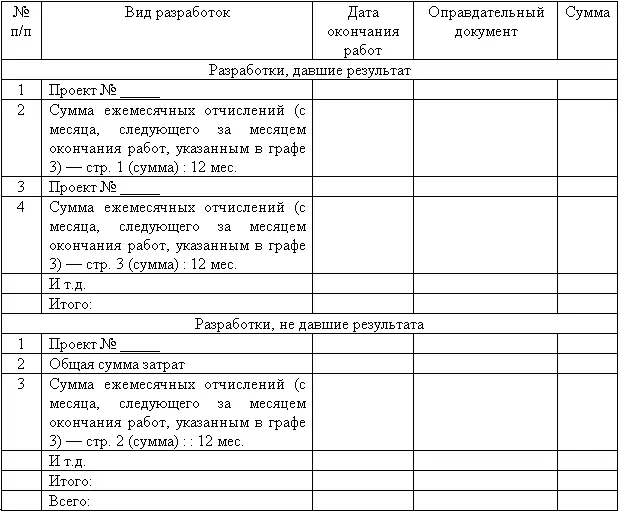

Таким образом, возникает необходимость разработки формы вспомогательной справки-расчета по определению размера ежемесячного списания сумм расходов на НИОКР. Такая справка может иметь следующую форму.

Справка-расчет о суммах расходов на НИОКР, подлежащих ежемесячному списанию на уменьшение налоговой базы по налогу на прибыль

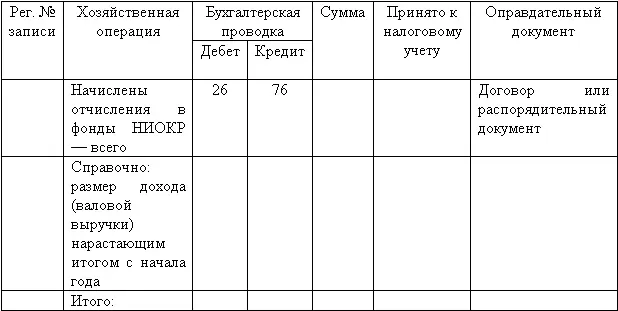

Расходы налогоплательщика на НИОКР, осуществленные в форме отчислений на формирование Российского фонда технологического развития и иных отраслевых и межотраслевых фондов финансирования научно-исследовательских и опытно-конструкторских работ, по перечню, утверждаемому Правительством РФ в соответствии с Федеральным законом от 23.08.1996 № 127-ФЗ, признаются для целей налогообложения в пределах 1,5 % доходов (валовой выручки) налогоплательщика.

Кроме того, с учетом вышеуказанных особенностей налогообложения расходов на НИОКР, целесообразно (при наличии соответствующих условий) применять еще две справки.

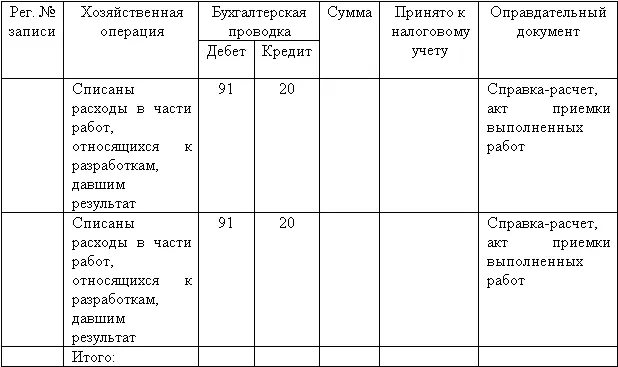

Бухгалтерская справка о суммах списания стоимости НИОКР

Бухгалтерская справка о суммах отчислений в фонды НИОКР

Если организация осуществляет НИОКР в качестве исполнителя (подрядчика или субподрядчика), то она ведет учет таких затрат в порядке, установленном для учета расходов на осуществление деятельности, направленной на получение доходов (по основной деятельности).

Если в результате произведенных расходов на НИОКР организация-налогоплательщик получает исключительные права на результаты интеллектуальной деятельности, то данные права признаются нематериальными активами, которые подлежат амортизации, то есть в данном случае списание части расходов в порядке, описанном выше, не производится, а возмещение понесенных затрат осуществляется в порядке, установленном для объектов нематериальных активов. При этом сроки списания затрат, скорее всего, будут более длительными.

6.4. Особенности налогового учета расходов на освоение природных ресурсов

Порядок ведения налогового учета расходов на освоение природных ресурсов регулируется ст. 325 НК РФ, которой, в частности, установлено, что налогоплательщики, принявшие решение о приобретении лицензий на право пользования недрами, обособленно отражают в аналитических регистрах налогового учета расходы, осуществляемые в целях приобретения лицензий. При этом расходы, связанные с приобретением каждой конкретной лицензии, учитываются отдельно. Если по результатам конкурса налогоплательщик заключает лицензионное соглашение на право пользования недрами (получает лицензию), то расходы, осуществленные налогоплательщиком, связанные с процедурой участия в конкурсе, формируют стоимость лицензионного соглашения (лицензии), которая учитывается налогоплательщиком в составе нематериальных активов. При этом амортизация данного нематериального актива начисляется в общем порядке. Если по результатам конкурса налогоплательщик не заключает лицензионное соглашение на право пользования недрами (не получает лицензию), то расходы, осуществленные налогоплательщиком, связанные с процедурой участия в конкурсе, включаются в состав прочих расходов с 1-го числа месяца, следующего за месяцем проведения конкурса, равномерно в течение пяти лет. Если после осуществления предварительных расходов, направленных на приобретение лицензий, налогоплательщик принимает решение об отказе от участия в конкурсе либо о нецелесообразности приобретения лицензии, то вышеуказанные расходы включаются в состав прочих расходов с 1-го числа месяца, следующего за месяцем, в котором налогоплательщик принял вышеуказанное решение, равномерно в течение пяти лет. При этом вышеуказанное решение налогоплательщика оформляется соответствующим приказом (распоряжением) руководителя.

В аналогичном порядке учитываются расходы, осуществленные в целях приобретения лицензий на право пользования недрами, если они выдаются налогоплательщику без проведения конкурсов.

К расходам, осуществляемым в целях приобретения лицензии, в частности, относятся:

– расходы, связанные с предварительной оценкой месторождения;

– расходы, связанные с проведением аудита запасов месторождения;

– расходы на разработку технико-экономического обоснования (иных аналогичных работ), проекта освоения месторождения;

– расходы на приобретение геологической и иной информации;

Читать дальшеИнтервал:

Закладка: