Л. Сотникова - Изменение учетной политики и оценочных значений

- Название:Изменение учетной политики и оценочных значений

- Автор:

- Жанр:

- Издательство:be028f48-9269-102b-911f-e616bb67d0de

- Год:2008

- Город:Москва

- ISBN:978-5-93094-249-1

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Л. Сотникова - Изменение учетной политики и оценочных значений краткое содержание

В данном издании раскрывается экономическая сущность последствий внесения изменений в учетную политику организации, а также изменений оценочных значений, представлены принципы их отражения в бухгалтерском и налоговом учете.

Большое внимание уделено вопросу соблюдения принципа сопоставимости в бухгалтерском учете и отчетности в связи с пересмотром учетной политики в отношении различных объектов учета. В работе рассмотрены как случаи пересмотра учетной политики в соответствии с последними изменениями нормативных документов по бухгалтерскому учету и налогообложению (отмена в бухгалтерском учете необходимости пересчета поступивших авансов в иностранной валюте; отмена метода ЛИФО для оценки материально-производственных запасов при их выбытии; появление нового способа отражения в учете текущего налога на прибыль и др.), так и случаи пересмотра учетной политики по иным основаниям.

Издание предназначено для бухгалтеров, аудиторов, студентов высших и средних учебных заведений.

Издание написано руководителем Департамента методологии, бухгалтерского и налогового учета, заместителем генерального директора 000 «Росэкспертиза», доктором экономических наук, профессором Сотниковой Л.В.

Изменение учетной политики и оценочных значений - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

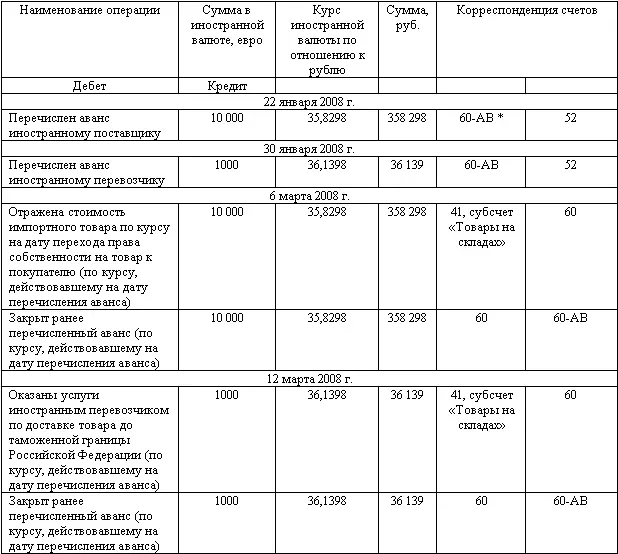

Пример.

Организация заключила договор на условиях EXW (сокр. от англ. Ex Works – с места работы). В соответствии с договором продавец считается выполнившим свои обязанности по поставке, когда он предоставляет товар в распоряжение покупателя на своем предприятии (заводе, фабрике, складе и т.п.) без осуществления выполнения таможенных формальностей, необходимых для вывоза, и без погрузки товара на транспортное средство.

Контрактная стоимость товара – 10 000 евро. Аванс был перечислен 22 января 2008 года. Кроме того, 30 января 2008 года организация перечислила аванс в сумме 1000 евро за услуги по доставке товара до таможенной границы Российской Федерации.

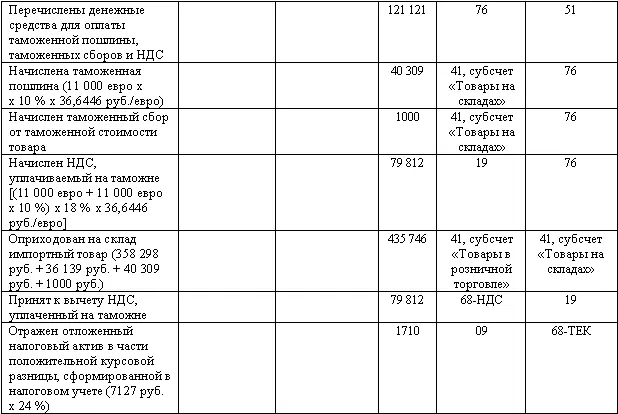

В контракте момент перехода права собственности на товар не оговорен. Организация получила товар 6 марта 2008 года. Таможенная стоимость товара с учетом доставки до таможенной границы Российской Федерации составила 11 000 евро. Таможенное оформление товара производилось 12 марта 2008 года – на дату предъявления товара в таможенный орган в месте прибытия товара на таможенную территорию Российской Федерации. Таможенная пошлина на данный товар составляет 10 %.

Курс евро составлял:

– на дату перечисления аванса поставщику – 35,8298 руб./евро;

– на дату перечисления аванса перевозчику – 36,1398 руб./евро;

– на дату получения товара – 36,4918 руб./евро;

– на дату принятия товара к таможенному оформлению – 36,6446 руб./евро.

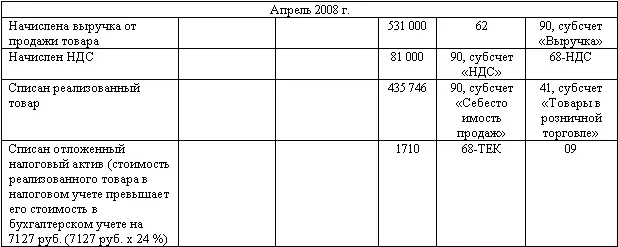

Вся партия товара была продана на территории Российской Федерации в апреле 2008 года за 531 000 руб. (в том числе НДС – 81 000 руб.).

В данной ситуации договором не определено, что право собственности на товар переходит к покупателю после исполнения продавцом своих обязательств, то есть в момент передачи товара в распоряжение покупателя на предприятии продавца. Согласно приложению к ПБУ 3/2006 датой совершения операций по импорту МПЗ является дата перехода права собственности к импортеру на импортные товары. Следовательно, импортный товар в бухгалтерском учете должен был быть принят к учету 6 марта 2008 года, а стоимость товара должна была быть пересчитана по курсу иностранной валюты, действовавшему на дату перечисления аванса поставщику, то есть на 22 января 2008 года.

В соответствии с п. 5, 6 ПБУ 5/01 в фактическую себестоимость приобретенного товара включаются также расходы по доставке товара, таможенные пошлины и таможенные сборы.

У организации в данном случае возникает обязанность по уплате НДС при ввозе товаров на таможенную территорию Российской Федерации. Налоговая база по НДС определяется как сумма таможенной стоимости товара и таможенной пошлины. Поскольку уплаченную на таможне сумму НДС организация может принять к вычету, она не включается в фактическую себестоимость приобретенного товара.

В рассматриваемой нами ситуации в бухгалтерском учете следовало оформить следующие проводки.

* 60-АВ – счет 60, субсчет «Расчеты по авансам выданным»;

68-НДС – счет 68, субсчет «Расчеты по НДС»;

68-ТЕК – счет 68, субсчет «Расчеты по текущему налогу на прибыль».

В налоговом учете перечисление аванса отражено 22 января 2008 года в сумме 358 298 руб. (10 000 евро x 35,8298 руб./евро). Перечисление аванса иностранному перевозчику отражено 30 января 2008 года в сумме 36 139 руб. (10 000 евро x 36,1398 руб./евро).

Затем 6 марта 2008 года отражена стоимость импортного товара в сумме 364 918 руб. по курсу Банка России 36,4918 руб./евро на дату перехода права собственности на товар к покупателю.

Курсовая разница, возникшая из-за изменения курса евро на счете расчетов с поставщиком при осуществлении расчетов в иностранной валюте по перечисленному ему авансу, составила 6620 руб. [10 000 евро x (36,4918 руб./евро – 35,8298 руб./евро)].

Стоимость услуг иностранного перевозчика по доставке товара до таможенной границы Российской Федерации отнесена на стоимость товара в сумме 36 645 руб. (1000 евро x 36,6446 руб./евро) путем пересчета по курсу евро на дату оказания услуг.

Курсовая разница, возникшая из-за изменения курса евро, на счете расчетов с перевозчиком при осуществлении расчетов в иностранной валюте составила 505 руб. [1000 евро x (36,6446 руб./евро – 36,1398 руб./евро)].

При условии, что согласно учетной политике организации для целей налогообложения таможенная пошлина и таможенные сборы относятся к прямым расходам данной организации, стоимость товара, оприходованного на склад, составила по данным налогового учета 442 873 руб. (364 918 руб. + 36 645 руб. + 40 309 руб. + 1000 руб.).

В бухгалтерском учете стоимость импортного товара равнялась 435 746 руб., то есть она была меньше, чем аналогичная стоимость, сформированная в налоговом учете, на 7127 руб. При списании реализованного товара расходы по обычным видам деятельности в целях налогообложения должны быть больше на сумму 7127 руб.

В то же время в налоговом учете на аналогичную сумму должна быть сформирована положительная курсовая разница – 7127 руб., которая в целях налогообложения квалифицируется как внереализационные доходы. В бухгалтерском учете курсовая разница от пересчета авансов не образуется.

Следует заметить, что курсовая разница признается в налоговом учете на каждую отчетную дату, а разница в суммах доходов в бухгалтерском и налоговом учете возникает только в случае, если доход будет признан и в бухгалтерском, и в налоговом учете одновременно, что приводит к необходимости отражения разниц в учете в соответствии с ПБУ 18/02.

Начиная с 1 января 2008 года в соответствии с изменениями, внесенными в ПБУ 3/2006, задолженность по авансам, выданным в иностранной валюте, не пересчитывается по курсу Банка России на последний день каждого месяца и на дату погашения задолженности.

Организациям, в учете которых числились авансы, которые получены до 1 января 2008 года и по которым осуществлялся расчет курсовых разниц, в случае существенности их величины должны списываться в межбалансовый (межотчетный) период на счет 84.

В силу п. 8 ст. 271 НК РФ в налоговом учете доходы, выраженные в иностранной валюте, пересчитываются в рубли по официальному курсу, установленному Банком России на дату признания соответствующего дохода. Авансы, полученные в валюте, пересчитываются в рубли по официальному курсу Банка России на дату погашения аванса либо на последнее число отчетного (налогового) периода.

Изменения учетной политики в отношении каких-либо активов (обязательств) должны отражаться не только в Бухгалтерском балансе (форма № 1) на начало отчетного года, но и в форме № 3 «Отчет об изменениях капитала».

Читать дальшеИнтервал:

Закладка: