Раиса Рябова - Учет и налогообложение ценных бумаг и долей

- Название:Учет и налогообложение ценных бумаг и долей

- Автор:

- Жанр:

- Издательство:be028f48-9269-102b-911f-e616bb67d0de

- Год:2008

- Город:Москва

- ISBN:978-5-93094-245-3

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Раиса Рябова - Учет и налогообложение ценных бумаг и долей краткое содержание

В издании рассмотрены вопросы формирования и увеличения уставного капитала, инвестиционной деятельности в форме вложений в ценные бумаги и привлечения заемных средств под собственные векселя.

На многочисленных примерах представлены варианты бухгалтерского и налогового учета операций с ценными бумагами у инвесторов, эмитентов и векселедателей.

Приведены возможные варианты бухгалтерского учета сделок РЕПО.

Широко представлена арбитражная практика разрешения налоговых споров, связанных с налогообложением сделок с ценными бумагами.

Учет и налогообложение ценных бумаг и долей - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Таким образом, налогоплательщик в зависимости от учетной политики обязан признавать проценты по долговым обязательствам (включая долговые ценные бумаги) или ежеквартально, или ежемесячно, причем независимо от периодичности выплаты процентов в соответствии с договором или условиями выпуска ценных бумаг.

Можно ли в аналогичном порядке признавать доходы в виде процентов, если на конец отчетного периода в соответствии с условиями выпуска выплата процентов не предусмотрена?

На этот счет существуют две противоположные точки зрения.

Первая точка зрения основана на формулировке п. 16

ПБУ 9/99: проценты начисляются за каждый истекший отчетный период в соответствии с условиями договора. Если условиями выпуска ценных бумаг на конец отчетного периода не предусмотрена выплата процентов, обязательство эмитента не возникает. Соответственно проценты в бухгалтерском учете не начисляются, что приводит к появлению временных вычитаемых разниц и образованию отложенных налоговых активов.

Вторая точка зрения основана на дифференцированном подходе к этому вопросу с использованием принципов признания доходов, установленных ПБУ 9/99, и принципа рациональности ведения бухгалтерского учета, определенного ПБУ 1/98.

В п. 16 ПБУ 9/99 говорится о том, что прочие поступления, к которым относятся и проценты по ценным бумагам, признаются в бухгалтерском учете в порядке, аналогичном порядку, предусмотренному п. 12 этого ПБУ, то есть аналогично порядку признания выручки от реализации.

Согласно п. 12 ПБУ 9/99 выручка признается в бухгалтерском учете при наличии следующих условий:

а) организация имеет право на получение этой выручки, вытекающее из конкретного договора или подтвержденное иным соответствующим образом;

б) сумма выручки может быть определена;

в) имеется уверенность в том, что в результате конкретной операции произойдет увеличение экономических выгод организации. Уверенность в том, что в результате конкретной операции произойдет увеличение экономических выгод организации, имеется в случае, если организация получила в оплату актив либо отсутствует неопределенность в отношении получения актива;

г) право собственности (владения, пользования и распоряжения) на продукцию (товар) перешло от организации к покупателю или работа принята заказчиком (услуга оказана);

д) расходы, которые произведены или будут произведены в связи с этой операцией, могут быть определены.

Применительно к доходам в виде процентов применяются пункты «а», «б» и «в».

Как правило, пункты «а» и «б» выполняются; остается пункт «в». Если организация уверена в том, что начисленные проценты будут получены, то она имеет право признавать их доходами в бухгалтерском учете на конец каждого отчетного периода (по аналогии с налоговым учетом).

Во-первых – это государственные ценные бумаги. Практика последних лет не дает оснований сомневаться в платежеспособности государства.

Во-вторых – это корпоративные ценные бумаги инвестиционного портфеля, удерживаемые до погашения, если нет признаков неплатежеспособности эмитента.

Автор придерживается второй точки зрения, то есть дифференцированного подхода.

3.4.2. Проценты в бухгалтерском учете

При приобретении долговых ценных бумаг на вторичном рынке в цену сделки может входить накопленный процентный (купонный) доход – НКД [в Положении о правилах ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации, утвержденном Банком России 26.03.2007 № 302П, – процентный (купонный) доход – ПКД].

В письме Минфина России от 22.11.2004 № 070514/303 разъяснено, что в первоначальную стоимость финансовых вложений, приобретаемых за плату, включаются суммы, уплачиваемые в соответствии с договором продавцу. Вышеуказанное правило распространяется и на приобретаемые облигации с купонным доходом.

При выбытии объектов финансовых вложений в случае их погашения, продажи, безвозмездной передачи, передачи в счет вклада в уставный (складочный) капитал, передачи в счет вклада по договору простого товарищества и т. д. их стоимость списывается, включая сумму НКД, уплаченного при приобретении финансовых вложений.

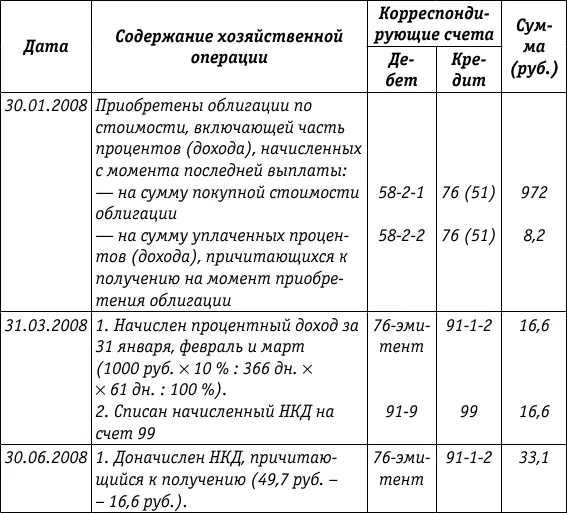

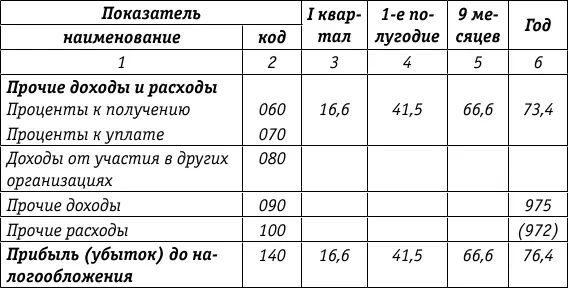

Для учета долговых ценных бумаг (как правило, это облигации), в цену приобретения которых входит НКД, организациям целесообразно открывать два субсчета:

5821 – «Долговые ценные бумаги», субсчет «Облигации»;

5822 – «Долговые ценные бумаги», субсчет «НКД».

Организациям также целесообразно открывать отдельные субсчета к счету 91 для отражения доходов и расходов по причитающимся к получению процентам и доходов и расходов, связанных с выбытием долговых ценных бумаг:

9111 – «Доходы от выбытия ценных бумаг без НКД»;

9112 – «Проценты к получению»;

9121 – «Расходы, связанные с приобретением выбывающих ценных бумаг»;

9122 – «Проценты, уплаченные при приобретении ценных бумаг».

Открытие вышеприведенных субсчетов к счету 91 позволит накапливать информацию, необходимую для заполнения формы № 2 «Отчет о прибылях и убытках».

Пример.

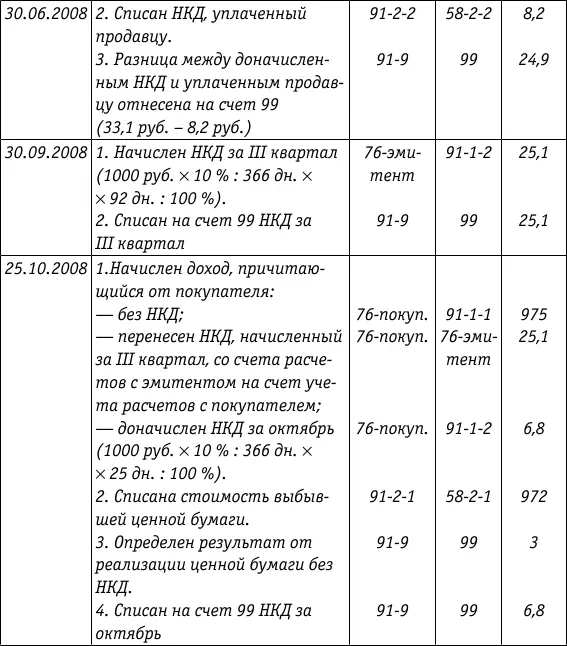

Приобретена облигация номинальной стоимостью 1000 руб. Срок обращения облигации – 3 года. Доходность облигации – 10 % годовых. Проценты по облигации выплачиваются через каждые 6 месяцев.

Дата начала текущего купонного периода – 1 января 2008 года.

Дата приобретения облигации – 30 января 2008 года.

Цена приобретения облигации – 980,2 руб., том числе НКД – 8,2 руб., без ПКД – 972 руб.

Дата погашения очередного купона в сумме – 49,7 руб. – 30 июня 2008 года.

Дата реализации – 25 октября текущего года.

Цена реализации – 981,8 руб., в том числе НКД – 31,9 руб., без ПКД – 975 руб.

На основании бухгалтерского учета составляется форма № 2 «Отчет о прибылях и убытках» за I квартал, 1е полугодие и 9 месяцев.

ОТЧЕТ О ПРИБЫЛЯХ И УБЫТКАХ

Форма № 2 (фрагмент)

Вышеприведенный пример начисления процентов по долговым ценным бумагам, в цене сделки с которыми выделяется НКД, и его отражение в Отчете о прибылях и убытках одинаковы как для государственных, так и для корпоративных ценных бумаг.

3.4.3. Проценты в налоговом учете

В соответствии с п. 6 ст. 250 НК РФ проценты по долговым обязательствам, в том числе по ценным бумагам, включаются в состав внереализационных доходов.

Читать дальшеИнтервал:

Закладка: