Светлана Уткина - Восстановление бухгалтерского учета, или Как «реанимировать» фирму

- Название:Восстановление бухгалтерского учета, или Как «реанимировать» фирму

- Автор:

- Жанр:

- Издательство:неизвестно

- Год:неизвестен

- ISBN:нет данных

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Светлана Уткина - Восстановление бухгалтерского учета, или Как «реанимировать» фирму краткое содержание

Каждая организация в процессе осуществления своей деятельности может столкнуться с такими проблемами, как уход бухгалтера, утеря документов, допущение ошибок в ведении учета, либо вообще отсутствие всякого учета в течение какого-либо периода, пожар на предприятии и т. д. В результате таких проблем бухгалтерский учет нуждается в восстановлении. Во всей организации бухгалтерского учета его восстановление является наиболее трудоемким процессом, т. к. необходимо приводить в порядок все бухгалтерские документы, сдавать недостающую или уточненную отчетность в налоговые органы и фонды и т. п.

Таким образом восстановление учета – своеобразная «реанимация» фирмы, выведение качества ее внутренней отчетности и учета на достойный уровень. Проводя восстановление учета, необходимо проанализировать текущее состояние дел в бухгалтерии организации и восстановить утраченные или привести в порядок неправильно оформленные документы. Если какой-то период времени бухгалтерский, финансовый и управленческий учет не велся, то проанализировать всю отчетность за этот период. А для этого необходимо подготовить и сдать отчетность за несданный период, либо грамотно восстановить всю документацию организации.

Автор настоящего пособия подробно рассматривает каждый пункт процедуры восстановления учета, помогает своими советами избежать «подводных камней», которые могут быть не видны новичку, дает советы, как минимизировать потери в ходе проведения данной операции, и как добиться в процессе проведения ее максимальных результатов в короткие сроки.

Издание предназначено, главным образом, для специалистов – бухгалтеров, а также руководителям, как малых так и средних предприятий.

Восстановление бухгалтерского учета, или Как «реанимировать» фирму - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

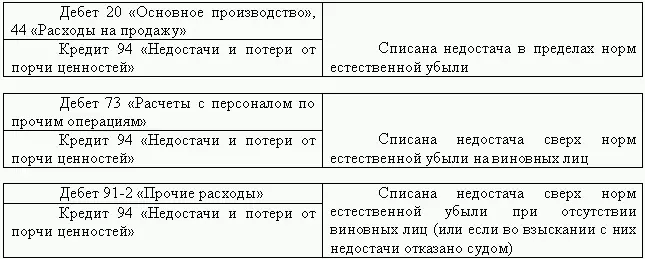

Недостача ценностей в пределах норм естественной убыли списывается на счета по учету расходов и учитывается при налогообложении прибыли.

Недостача сверх норм естественной убыли списывается на виновных лиц. Если виновники не установлены или суд отказал во взыскании с них убытков, то сумму недостачи включается в состав внереализационных расходов.

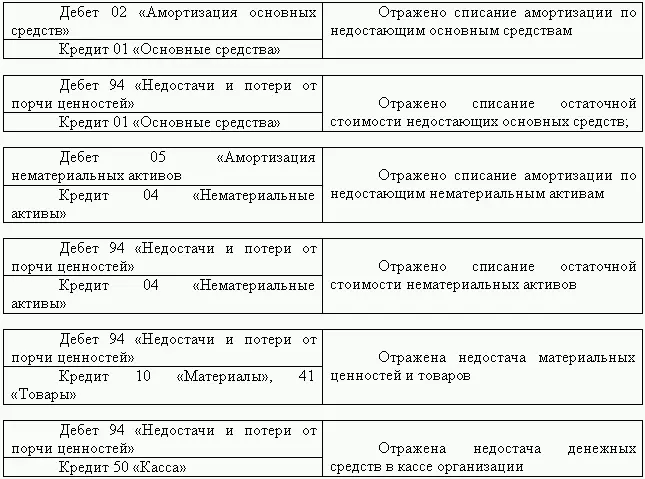

Списание недостач в бухгалтерском учете отражается следующими бухгалтерскими записями:

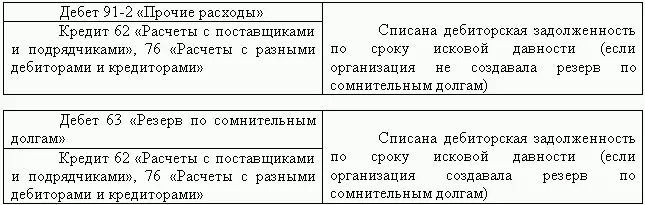

Если же в результате инвентаризации выявлена задолженность с истекшим сроком исковой давности (три года), то такую задолженность необходимо списать с баланса организации. Списание дебиторской задолженности в бухгалтерском учете отражается следующими записями:

5.3. Арифметический контроль

Арифметический контроль позволяет устранить ошибки в подсчетах, которые могут возникнуть в случае подсчета вручную.

К примеру, главный бухгалтер «Электрон» перед составлением отчета за первое полугодие 2006 года решил проверить, правильно ли начислена амортизация по основным средствам, учитываемым на балансе организации. Для этого было выбрано одно основное средство – принтер, который был введен в эксплуатацию в мае 2005 года. Первоначальная стоимость принтера составляет 9 800 руб. Срок полезного использования составляет – 60 месяцев. Сумма начисленной амортизации с периода ввода в эксплуатацию до момента проверки по данным бухгалтерского учета составила 2123,33 руб.

Проверка главным бухгалтером проведена следующим образом:

1. С периода ввода в эксплуатацию до момента проверки принтер эксплуатировался 14 месяцев.

2. Сумма ежемесячной амортизации составляет 163,33 руб. (9 800 руб./60 месяцев).

3. Следовательно, фактически должно быть начислено 2 286,67 (163,33 руб.*14 месяцев).

4. Расхождение между суммой начисленной амортизации по данным бухгалтерского учета и суммой амортизации, рассчитанной при проверке главным бухгалтером, составляет 163,33. Данная ошибка возникла в результате того, что бухгалтерией не была начислена амортизация за один месяц.

В результате того, что формы отчетности (форма № 1 «Бухгалтерский баланс», форма № 2 «Отчет о прибылях и убытках» и т. п.) составляются в тысячах рублей, возникают погрешности при округлении. Поэтому для самопроверки обращайте внимание на соблюдение следующих равенств:

1. Строка 190 формы № 1 «Бухгалтерский баланс» должна быть равна сумме строк первого раздела формы № 1 «Бухгалтерский баланс»;

2. Строка 290 формы № 1 «Бухгалтерский баланс» должна быть равна сумме строк второго раздела формы № 1 «Бухгалтерский баланс;

3. Строка 300 формы № 1 «Бухгалтерский баланс» должна быть равна сумме строк 190 и 290 № 1 «Бухгалтерский баланс;

4. Строка 490 формы № 1 «Бухгалтерский баланс» должна быть равна сумме строк третьего раздела формы № 1 «Бухгалтерский баланс;

5. Строка 590 формы № 1 «Бухгалтерский баланс» должна быть равна сумме строк четвертого раздела формы № 1 «Бухгалтерский баланс;

6. Строка 690 формы № 1 «Бухгалтерский баланс» должна быть равна сумме строк пятого раздела формы № 1 «Бухгалтерский баланс;

7. Строка 700 формы № 1 «Бухгалтерский баланс» должна быть равна сумме строк 490, 590 и 690 № 1 «Бухгалтерский баланс.

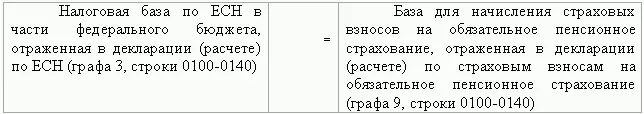

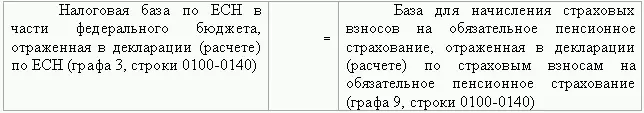

Проверка правильности исчисления единого социального налога (ЕСН) начинается с контроля правильности арифметического подсчета данных, отраженных в форме отчетности. Для налогоплательщиков, применяющие обычные режиме налогообложения, должно соблюдаться следующее соотношение показателей в формах отчетности:

Данное равенство основано на положениях п.2 ст.10 Федерального закона от 15.12.2001 № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации». При этом налоговая база (строки 0100–0140) должна отражаться в размере, определенном ст.237 НК РФ, то есть за исключением сумм, не облагаемых налогом согласно ст.238 НК РФ, но включая выплаты, освобождаемые от налогообложения по ст. 239 НК РФ и ст. 245 НК РФ.

С 1 января 2002 г. налогоплательщики, которые наряду с деятельностью, подлежащей обложению единым налогом на вмененный доход, осуществляют иные виды деятельности, ЕСН уплачивают только с выплат и вознаграждений, начисляемых в пользу физических лиц по видам деятельности, не облагаемым ЕНВД. Страховые же взносы на обязательное пенсионное страхование они уплачивают в общеустановленном порядке. Поэтому для таких налогоплательщиков должно соблюдаться следующее соотношение показателей в формах отчетности:

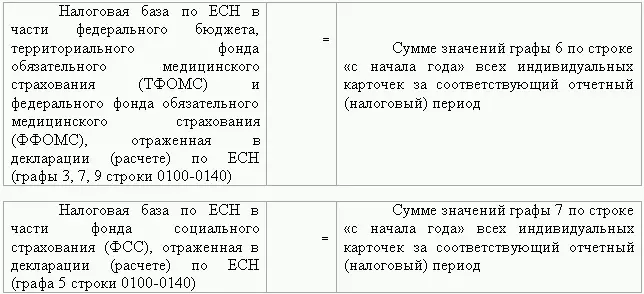

Для проверки налоговой базы в качестве источника для проведения арифметического контроля рекомендуется использовать форму первичного учета, в которой налогоплательщик согласно п. 4 ст. 243 НК РФ должен вести учет сумм начисленных выплат и иных вознаграждений, сумм налога, относящегося к ним, сумм налоговых вычетов по каждому физическому лицу, в пользу которого осуществлялись выплаты. Такой учет ведется в форме индивидуальной карточки, утвержденной Приказом МНС России от 21.02.2002 г. № БГ-3-05/91 с последующими изменениями и дополнениями.

Между показателями декларации (расчетов) по ЕСН и индивидуальных карточек должны соблюдаться следующие равенства:

Согласно п. 3 ст. 238 НК РФ налоговая база по ЕСН, подлежащему зачислению в ФСС РФ, меньше налоговой базы по ЕСН, подлежащему зачислению в федеральный бюджет и фонды обязательного медицинского страхования, на сумму вознаграждений по договорам гражданско-правового характера, предметом которых является выполнение работ, оказание услуг, и авторским договорам. Поэтому значение показателей, отраженных в графе 5 по строкам 0100–0140 декларации (расчета) по ЕСН должно быть меньше (при наличии перечисленных выплат) либо равно (при их отсутствии) значениям показателей граф 3, 7 и 9 по строкам 0100–0140 данной формы налоговой отчетности.

Налоговые базы, отраженные по строкам 0100–0140 для исчисления ЕСН в федеральный бюджет (графа 3), Федеральный фонд обязательного медицинского страхования (графа 7) и территориальный фонд обязательного медицинского страхования (графа 9) должны быть равны между собой.

Читать дальшеИнтервал:

Закладка: