Маргарита Акулич - Налоговый учет и отчетность. Краткий курс

- Название:Налоговый учет и отчетность. Краткий курс

- Автор:

- Жанр:

- Издательство:Питер

- Год:2009

- Город:Санкт-Петербург

- ISBN:978-5-388-00310-2

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Маргарита Акулич - Налоговый учет и отчетность. Краткий курс краткое содержание

В учебном пособии в краткой форме раскрываются различные аспекты налогового учета и учетной политики, объясняются основные понятия и методы, особенности налогового учета различных видов и субъектов деятельности. Материал излагается в соответствии с последними законодательными актами.

Издание предназначено для студентов вузов, а также всех, кто интересуется вопросами налогообложения, организации и ведения бухгалтерского и налогового учета.

Налоговый учет и отчетность. Краткий курс - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Информация о наличии и движении основных средств отражается на счете 01 «Основные средства», а информация о наличии и движении вложений организации в часть имущества, здания, помещения и другие ценности, имеющие материально-вещественную форму, которые предоставляются организацией за плату во временное пользование (временное владение и пользование) для получения дохода, обобщается на счете 03 «Доходные вложения в материальные ценности». Счет 03 с момента вступления в силу новой редакции ПБУ 6/01 носит двойственный характер: на нем происходит обобщение информации о доходных вложениях в материальные ценности, относящиеся к основным средствам, а также прочих доходных вложениях. В соответствии с пунктом 4 ПБУ 6/01 актив принимается организацией к бухгалтерскому учету в качестве основных средств в случае, если одновременно выполняется ряд условий, одним из которых является то, что организация не предполагает перепродажу данного объекта.

В связи с изложенным страховым организациям при формировании учетной (налоговой) политики рекомендуется определять условия продажи доходных вложений в материальные активы.

Особенности налогообложения имущества, переданного в доверительное управление

С 2008 года положение пункта 1 статьи 374 НК РФ не распространяется на имущество, переданное в доверительное управление либо приобретенное в рамках договора доверительного управления. В то же время обязанность по уплате налога в отношении имущества паевого инвестиционного фонда, переданного в доверительное управление управляющей компании, возлагается не на учредителя доверительного управления, а на управляющую компанию (статья 378 НК РФ).

Ставка, порядок и сроки уплаты налога на имущество

Налог на имущество организации выступает пропорциональным для всех плательщиков. Предельная ставка налога (% Ст) установлена на федеральном уровне в размере не более 2,2 % среднегодовой стоимости имущества. Конкретная ставка может устанавливаться в отношении видов имущества или плательщиков на региональном уровне и одинакова для всех плательщиков. Региональные органы власти в пределах предоставленных им полномочий по установлению ставок и льгот могут снижать ставку налога для предприятий отдельных отраслей (дифференцированный налог).

Налоговым периодом по налогу на имущество организаций признается календарный год, отчетными периодами – первый квартал, полугодие и девять месяцев.

Если субъектом Российской Федерации предусмотрено внесение авансовых платежей по налогу на имущество организаций в течение налогового периода, то налог исчисляется ежеквартально нарастающим итогом с начала года исходя из среднегодовой (средней) стоимости имущества (С ГС П) за отчетный период (n) и ставки налога:

Налог аванс(п)= (С ГС П× % С т) / 4

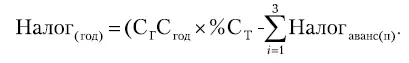

По окончании налогового (отчетного) периода в сроки, которые установлены Законом субъекта Российской Федерации, исчисленная сумма налога (сумма авансового платежа) рассчитывается исходя из среднегодовой стоимости имущества за год (отчетный период) и начисленных в течение налогового периода авансовых платежей:

Как правило, сроки уплаты налога на имущество совпадают со сроками представления налоговой отчетности. Сумма налога вносится в бюджет в первоочередном порядке и включается в расходы при расчете налога на прибыль.

Суммы налога поступают в бюджет субъекта Российской Федерации и бюджеты муниципальных образований, на территории которых находится предприятие, согласно установленному законом субъекта Российской Федерации порядку зачисления сумм налога.

Сумма налога по территориально обособленным подразделениям организаций, имеющим отдельный баланс, и территориально обособленным объектам недвижимого имущества рассчитывается исходя из среднегодовой стоимости имущества и налоговой ставки, действующей на территории нахождения этого подразделения, и зачисляется в доход соответствующего бюджета.

В 2008 году появился алгоритм корректировки суммы налога (авансового платежа), который уплачивается в отношении объектов недвижимого имущества иностранных организаций. Речь идет о случаях, когда право собственности на объект недвижимости возникло (прекратилось) в течение налогового (отчетного) периода. В данной ситуации сумма налога (авансового платежа) корректируется на коэффициент, который рассчитывается как отношение числа месяцев, в течение которых объект недвижимого имущества находился в собственности налогоплательщика, к числу месяцев в налоговом (отчетном) периоде (новая редакция пункта 5 статьи 382 НК РФ).

В 2008 году изменен порядок расчета авансовых платежей по налогу на имущество, которые организации должны уплачивать по месту нахождения обособленных подразделений, имеющих отдельный баланс. Согласно новой редакции статьи 384 НК РФ авансовые платежи по налогу на имущество рассчитываются путем умножения налоговой ставки на 1/4 средней стоимости имущества (раньше в расчет принималась средняя стоимость имущества). Аналогичные изменения внесены в статью 385 НК РФ (исчисление и уплата налога в отношении объектов недвижимости, находящихся вне места нахождения организации или ее обособленного подразделения).

Федеральным законом № 216-ФЗ глава 30 НК РФ дополнена статьей 386.1, которая регулирует вопросы устранения двойного налогообложения при уплате налога на имущество.

Если обособленные подразделения имеют отдельный баланс, то налог на имущество этих подразделений организация уплачивает по месту их нахождения. Налог на движимое имущество, принадлежащее обособленному подразделению, которое не имеет отдельного баланса, организация платит по месту своего нахождения. Налог на недвижимое имущество организация должна уплачивать по месту нахождения этого имущества.

Филиал считается выделенным на отдельный баланс, если это определено в учредительных документах организации (в частности, ее уставом и положением о филиале). Выделение других обособленных подразделений на отдельный баланс должно быть предусмотрено учетной политикой организации.

Учет расчетов организации с бюджетом по налогу на имущество

Учет расчетов организации с бюджетом по налогу на имущество предприятий ведется на балансовом счете 68 «Расчеты по налогам и сборам» на субсчете «Расчеты по налогу на имущество». Сумма налога, рассчитанная в установленном порядке, отражается по кредиту счета 68 «Расчеты по налогам и сборам» и дебету счета 91 «Прочие доходы и расходы».

Перечисление суммы налога на имущество в бюджет определяется в бухгалтерском учете по дебету счета 68 «Расчеты по налогам и сборам» и кредиту счета 51 «Расчетные счета».

Читать дальшеИнтервал:

Закладка: