Алексей Лобанов - Энциклопедия финансового риск-менеджмента

- Название:Энциклопедия финансового риск-менеджмента

- Автор:

- Жанр:

- Издательство:Литагент Альпина

- Год:2019

- Город:Москва

- ISBN:978-5-9614-2284-9

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Алексей Лобанов - Энциклопедия финансового риск-менеджмента краткое содержание

Книга предназначена для профессионалов, непосредственно занимающихся оценкой и управлением рисками, преподавателей, студентов и аспирантов экономических факультетов вузов. Она также может использоваться для подготовки к сдаче международных экзаменов по финансовому риск-менеджменту на получение сертификатов Financial Risk Manager (FRM®) и Professional Risk Manager (PRM®).

Энциклопедия финансового риск-менеджмента - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

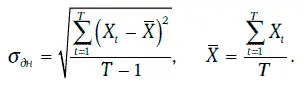

Иными словами, дневная волатильность принимается равной стандартному отклонению логарифма относительного изменения финансового показателя за один день.

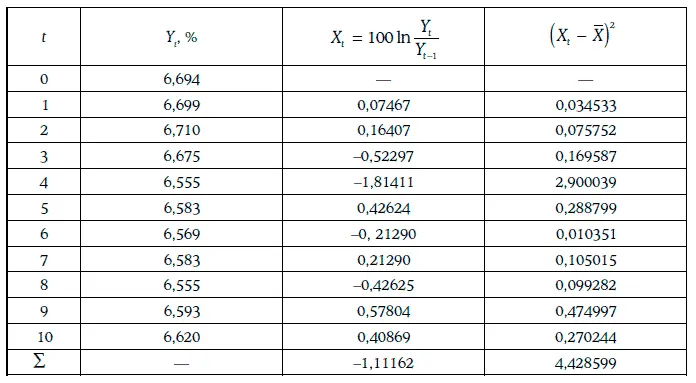

Пример 1.60.В течение 11 последовательных рабочих дней биржи определялась доходность 30-летних казначейских облигаций с нулевыми купонами. Расчет дневной волатильности доходности на основе этой информации приведен ниже.

Таким образом, дневная волатильность доходности 30-летних облигаций с нулевыми купонами оценивается в 0,70 %.

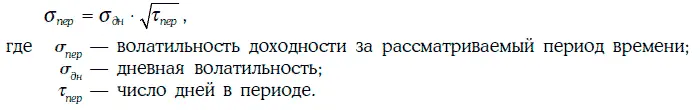

Если случайные величины X tне коррелируют между собой, то, зная дневную волатильность доходности финансового инструмента, можно оценить волатильность доходности этого инструмента за данный период времени:

В частности, для того чтобы определить годовую волатильность, необходимо для каждого конкретного случая правильно определить число рабочих дней в году. Число рабочих дней в году может быть равным 250, 260 или 365.

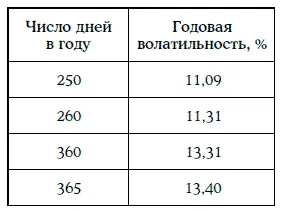

Пример 1.61.В примере 1.60 была найдена дневная волатильность доходности 30-летних казначейских облигаций с нулевыми купонами: σ дн = 0,70147.

Ниже указана годовая волатильность доходности при разных оценках числа дней в году:

Предположим, что в данный момент времени доходность финансового инструмента равна r. Можно считать, что доходности за один день распределены логнормально с параметрами 0 и σ дн . Если логарифмы относительных изменений доходности не коррелируют между собой, то отношение доходности через год к доходности г будет распределено также логнормально, но с параметрами (0, σ год ). Следовательно, сама доходность финансового инструмента через год должна иметь логнормальное распределение с параметрами (ln r, σ год ).

Если годовая волатильность доходности достаточно мала, то можно считать, что доходность финансового инструмента через год распределена приблизительно нормально с параметрами r и rσ год .

Пример 1.62.Текущая доходность 10-летних казначейских облигаций с нулевым купоном равна 8 %, а годовая волатильность этой доходности равна 15 %.

Можно предположить, что доходность 10-летних облигаций с нулевыми купонами через год будет приблизительно распределена нормально с ожидаемым значением 0,08 и стандартным отклонением 0,08-0,15 = 0,012. Отсюда, в частности, следует, что с вероятностью 95,5 % доходность через год окажется между 0,08-2 • 0,012 = 0,056 и 0,08 + 2 • 0,012 = 0,104, т. е. будет принимать значение между 5,60 и 10,40 %.

1.24. Элементы регрессионного анализа

Во многих случаях требуется установить зависимость между двумя случайными величинами. Чаще всего предполагается линейная зависимость. Например, при обмене облигаций использовалась линейная зависимость между изменениями доходностей двух облигаций.

Рассмотрим две случайные величины ξ и η и предположим, что когда случайная величина ξ принимает значения X 1, X 2…., X n, то случайная величина η принимает соответственно значения Y 1, Y 2…., Y n.

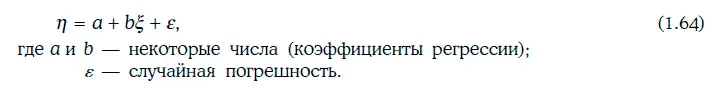

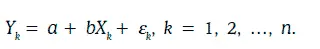

Линейной регрессионной моделью называют уравнение следующего вида:

При построении линейной регрессионной модели коэффициенты а и b необходимо подобрать так, чтобы влияние случайной погрешности ξ на случайную величину η было как можно меньше.

Из уравнения (1.64) следует, в частности, что

Коэффициенты регрессии а и b чаще всего подбираются методом наименьших квадратов (least squares), который сводится к отысканию значений а и b так, чтобы достигалось наименьшее значение функции

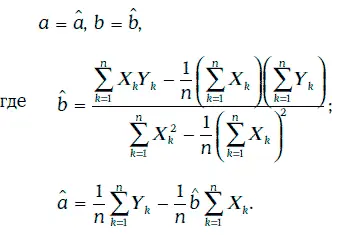

Нетрудно проверить, что наименьшее значение функции (1.65) достигается при

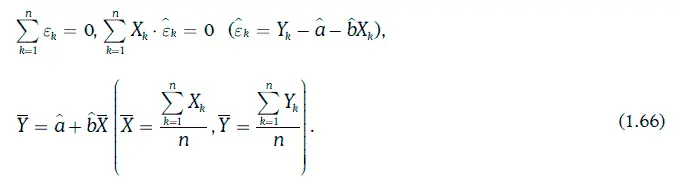

При выборе коэффициентов регрессии указанным выше способом будут выполняться следующие соотношения:

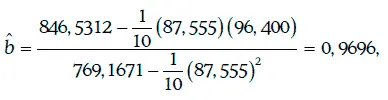

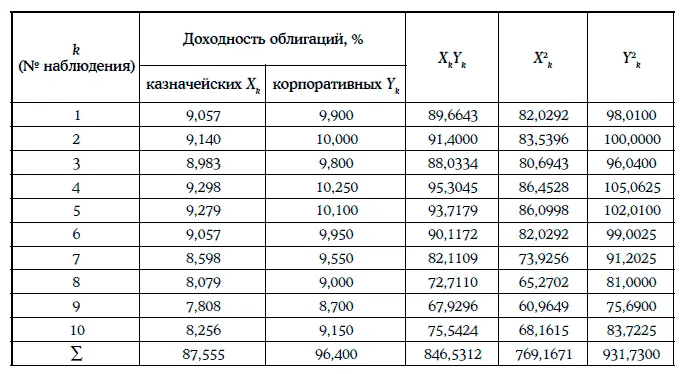

Пример 1.63.Построение линейной регрессионной зависимости доходности среднесрочных корпоративных облигаций одного и того же кредитного рейтинга (η) от доходности 10-летних казначейских облигаций (ξ). Исходная информация и предварительные расчеты приведены в таблице ниже.

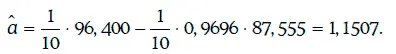

Коэффициенты регрессии находят следующим образом:

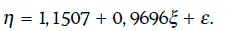

Уравнение регрессии в данном случае имеет вид:

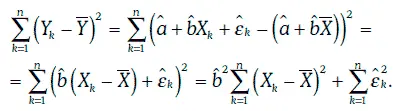

Из соотношения (1.66) следует, что

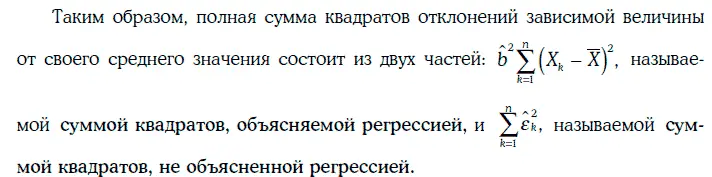

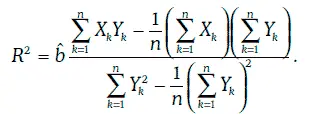

Отношение суммы квадратов, объясняемой регрессией, к полной сумме квадратов называют коэффициентом детерминации и обозначают R 2. Таким образом,

Коэффициент детерминации всегда находится между 0 и 1, причем чем ближе коэффициент детерминации к единице, тем выше качество регрессионной модели.

Пример 1.64.Оценим качество регрессионной модели, построенной в примере 1.63.

В данном случае коэффициент детерминации может быть найден следующим образом:

Читать дальшеИнтервал:

Закладка: