Тамара Теплова - Инвестиционные рычаги максимизации стоимости компании. Практика российских предприятий

- Название:Инвестиционные рычаги максимизации стоимости компании. Практика российских предприятий

- Автор:

- Жанр:

- Издательство:Вершина

- Год:2007

- Город:Москва

- ISBN:5-9626-0321-4, ISBN 978-5-9626-0321-6

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Тамара Теплова - Инвестиционные рычаги максимизации стоимости компании. Практика российских предприятий краткое содержание

В книге раскрывается роль инвестиционной деятельности как одного из действенных рычагов максимизации стоимости компании. Показаны новые направления инвестирования и принципы отбора инвестиционных проектов, позволяющих компаниям наращивать стоимость. Автором систематизирована практика российских компаний по принятию инвестиционных решений. Внимание читателей акцентируется на приводящих к недополучению стоимости ошибках, которые часто допускаются при анализе инвестиционных решений и при управлении инвестиционным процессом.

Нацеливая компании на достижение рыночной успешности, автор отстаивает применение стоимостных показателей и алгоритмов выявления рычагов стоимости как на этапе принятия инвестиционных решений, так и в период их мониторинга. Кроме того, раскрываются особенности инвестиционного процесса создания стоимости и устойчивого ее наращения путем сбалансированного инвестиционного портфеля (инвестиции в инновации, персонал, маркетинг и пр.).

Книга адресована директорам и собственникам предприятий, руководителям финансовых и экономических служб.

Инвестиционные рычаги максимизации стоимости компании. Практика российских предприятий - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

10. Обязателен ретроспективный анализ законченных проектов (прекращенных ранее запланированного срока или при реализации поставленных целей) с выявлением их фактического влияния на стоимость и причин провалов. Главная задача ретроспективного анализа – накопление опыта.

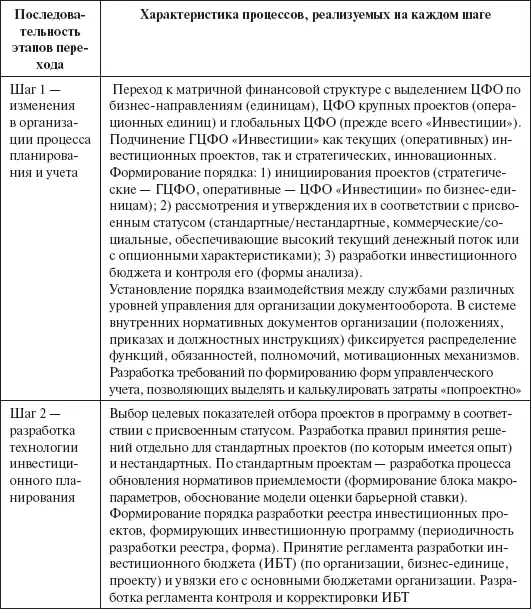

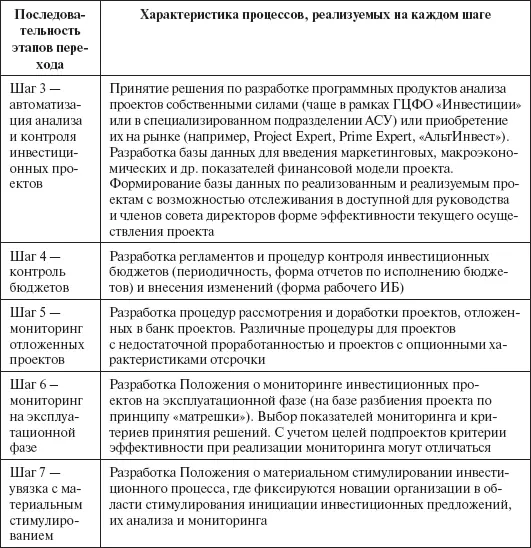

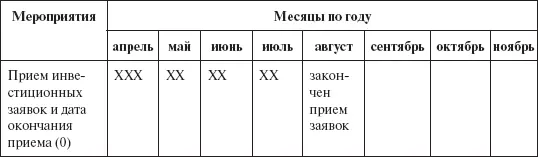

Предлагаем следующие этапы перехода к планированию инвестиций на базе стоимостного анализа (табл. 47, 48, 49).

Таблица 47

Рекомендуемая последовательность действий по созданию системы инвестиционного планирования, нацеленного на создание стоимости

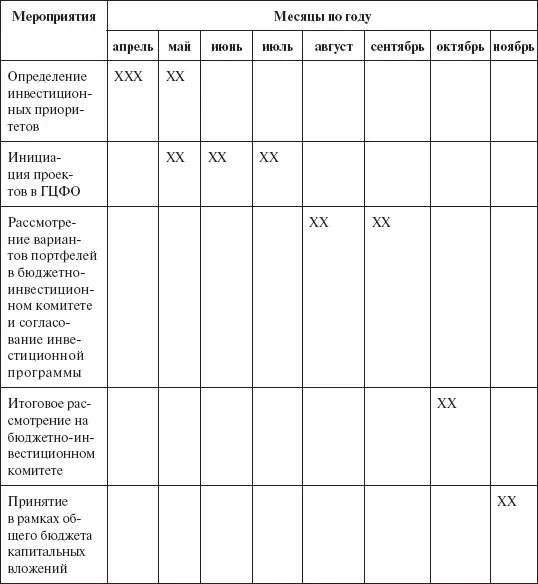

Таблица 48

Календарь процесса формирования инвестиционной программы и бюджета

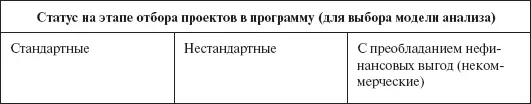

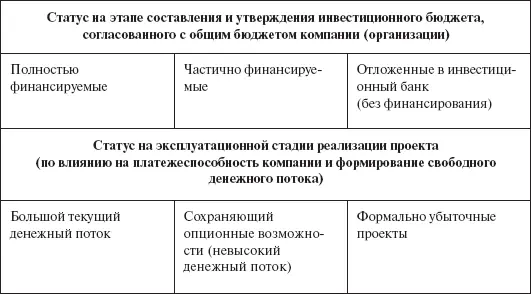

Таблица 49

Выделение категорий проектов (присваиваемый статус)

Для корректного выбора аналитических моделей анализа инвестиционных предложений предлагается использовать следующий алгоритм.

При формировании целей проекта и анализе бизнес-среды следует разделить факторы влияния на проект, которые могут быть отнесены к факторам риска (с вероятностной оценкой влияния) и факторам неопределенности. При этом под факторами риска следует рассматривать не любые априори рискованные факторы, а только те, которые действительно оказывают влияние на потоки рассматриваемого проекта. При этом следует разделять:

• факторы отрицательного риска (приводящие всегда к снижению потоков) и факторы двойного действия;

• факторы, влияющие на всем временном отрезке рассмотрения и носящие разовый (эпизодический) характер;

• факторы влияния на издержки и на поступления (ценность их влияния будет оцениваться по-разному, исходя из психологических особенностей восприятия).

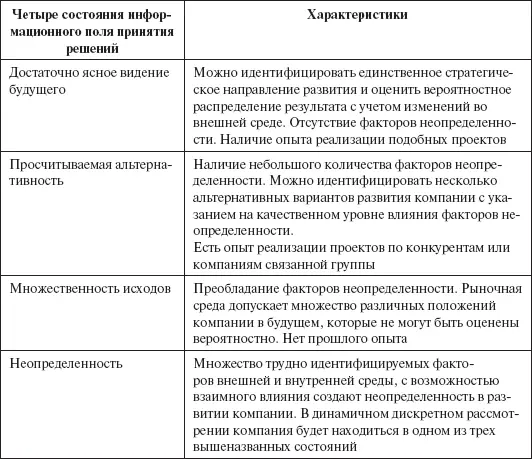

В зависимости от преобладания тех или иных факторов и их значимости следует оценить информационное поле принятия решений по четырем состояниям (табл. 50): достаточно ясное видение будущего, просчитываемая альтернативность, множественность исходов в рамках диапазонов изменения параметров, полная неопределенность. Выбираемые аналитические модели должны учитывать соотношение факторов риска и неопределенности.

Таблица 50

Информационное поле принятия инвестиционных решений

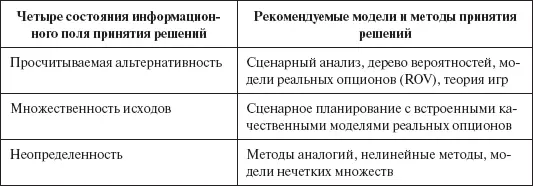

Состояние информационного поля проекта формирует его статус: стандартный/нестандартный. В зависимости от статуса выбираются соответствующие аналитические инструменты оценки эффективности, управленческие процедуры реализации проекта, включая мотивационные программы. Таблица 51 позволяет построить соответствие инструментария и состояния среды.

Таблица 51

Информационное поле принятия инвестиционных решений

Чем выше неопределенность, тем больше значимость качественных методов анализа в разработке стратегии и проекта. Традиционные DCF модели для ситуаций 3 – 4 из табл. 47 могут привести к ошибочным рекомендациям. Однако и для ситуации 1 DCF анализ должен учитывать специфику комбинации факторов риска и неопределенности.

10.2. Инициация инвестиционных предложений. Порядок присвоения статуса проекта

Как видно из табл. 47, первым шагом при инвестировании в создание стоимости (VBI) является переход к матричной финансовой структуре. Наряду с традиционными центрами ответственности и бюджетирования по бизнес-единицам создается глобальный центр ответственности «Инвестиции» (ГЦФО). ГЦФО «Инвестиции» в большинстве успешно функционирующих российских компаний организационно выделены как «Департамент перспективного развития и строительства» или как «Инвестиционный отдел», но может представлять для небольших компаний и временно функционирующую рабочую группу «Инвестиционно-бюджетный комитет».

Центр финансовой ответственности (ЦФО) – структурное подразделение организации (или объединение нескольких), деятельность которого может быть описана независимо от других подразделений методами управленческого учета. Центрами ответственности могут выступать бизнес-направления компании, ее филиалы, дочерние компании, подразделения (например, НГДУ нефтяной компании). ЦФО выступают как инструменты формирования плановых заданий и отслеживания их реализации. Главная задача ЦФО – обеспечить плановые показатели формирования финансовых результатов.

В практике деятельности российских компаний выделяют три значимых ЦФО: центр затрат, доходов и прибыли. Следующий по уровню значимости центр финансовой ответственности – центр инвестиций (ЦИ). Компетенция менеджеров ЦИ – размещение капитала по низовым центрам ответственности, отбор инвестиционных предложений и формирование портфеля инвестиционных проектов. Главная задача ЦИ – оценивать экономическую эффективность и стратегическую целесообразность сохранения текущего портфеля направлений деятельности и формировать новый. По сути, этот уровень финансовой структуры определяет стратегическое направление развития компании. Так как большинство компаний в РФ построено в виде связанных групп или холдингов, то ЦИ сосредотачиваются либо в корпоративном центре, берущем на себя все вопросы стратегического развития, либо в организационных подразделениях компании, имеющих географическую или продуктовую обособленность. В организационной структуре компаний функции ЦИ выполняют подразделения по развитию или инвестиционному планированию.

Глобальный ЦФО объединяет сходные по целевой направленности ЦФО или их отдельные статьи затрат/доходов. В инвестиционной деятельности принципиально важно создание глобального ЦФО «Инвестиции». Яркий пример российского рынка, демонстрирующий важность создания аналитического и бюджетного центра «Инвестиции» – НК «Татнефть». До создания центра (2001 год) и начала активного его функционирования (2002-2003 годы) компания демонстрировала крайне слабую инвестиционную активность, несмотря на истощенность минеральных ресурсов и отсутствие собственных перерабатывающих мощностей.

Читать дальшеИнтервал:

Закладка: