Тамара Высоцкая - Бетонное казино [publisher: SelfPub с оптимизированными иллюстрациями]

- Название:Бетонное казино [publisher: SelfPub с оптимизированными иллюстрациями]

- Автор:

- Жанр:

- Издательство:Литагент Selfpub.ru (неискл)

- Год:2020

- ISBN:978-5-532-99309-9

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Тамара Высоцкая - Бетонное казино [publisher: SelfPub с оптимизированными иллюстрациями] краткое содержание

Бетонное казино [publisher: SelfPub с оптимизированными иллюстрациями] - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

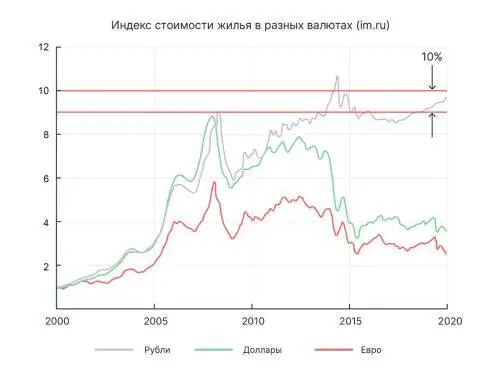

За последнее десятилетие инвестиции в российскую недвижимость имеют худшие показатели по доходности среди всех возможных инструментов.

Если вы купили бы недвижимость в момент кризиса 2008 года за рубли, то к 2020 году цена в рублях выросла на 10%. В остальных валютах вы понесли бы убыток. (Данные для иллюстрации взяты с портала https://irn.ru)

Аналитики сравнили несколько способов инвестирования и сбережения средств:

1. покупка недвижимости,

2. покупка портфеля акций из Индекса Московской биржи,

3. покупка долларов,

4. рублёвый депозит в банке.

Важно отметить, что при всех расчётах была учтена инфляция:

Недвижимость: -5,6%.

Индекс ММВБ: +11%.

Доллар: +1,6%.

Рублёвый депозит в банке: +1,1%.

Но россияне, несмотря ни на что, продолжают верить в недвижимость. Только за осень 2019 и весну 2020 из Сбербанка забрали более 100.000.000.000 рублей. А чаще всего вкладывают деньги именно в недвижимость.

Представим себе, что чуть больше десяти лет назад вы были очень прозорливы и в сентябре 2009 года (когда рынок за последнее десятилетие был на минимуме) купили в спальном районе однокомнатную квартиру под сдачу за 4.750.000 рублей.

Вы все эти годы сдавали квартиру, а деньги складывали на счёт с депозитной ставкой. К началу 2020 года у вас на счету аккумулировалась сумма в 5.000.000 рублей. Вы видите рост цен и продаёте квартиру за 6.500.000 рублей. Складываем и получаем 11.500.000 рублей.

А есть другой вариант. Предположим, в том же сентябре 2009 года вы купили доллары по курсу 30 рублей за доллар, получили $158.000 и положили их под матрац. В марте 2020 года вы сдали их по курсу, равному 79 рублей за доллар, и получили уже 12.500.000 рублей.

Теперь давайте усложним. Вы – не идиот и положили $158.000 под доходную стратегию в 3,5% годовых. И тогда, обменяв через десять лет уже около $200.000, вы бы сидели с суммой 15.800.000 рублей.

Или ещё вариант. Вы – умный, а потому собрали себе пенсионный портфель с доходностью 14-15% годовых, перекладывая бумаги раз в 3-4 месяца и реинвестируя дивиденды. В этом случае у вас на руках была бы сумма в 14.000.000 рублей.

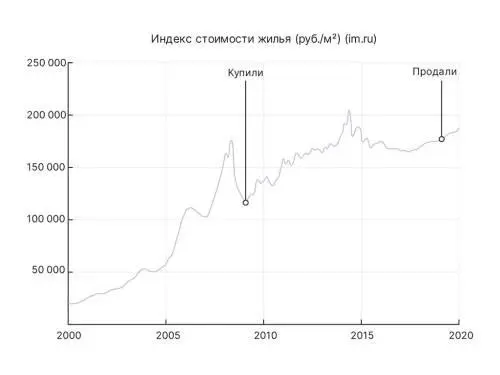

Внимательно посмотрите на график. Промахнись вы на 8 месяцев с покупкой недвижимости и купив её в панике в конце 2008 года, вы бы приобрели квартиру за 6.000.000 рублей, а сейчас бы продали за 6.500.000 рублей. И все ваши мечты о росте за 10 лет были бы забавным анекдотом.

График наглядно показывает, что зарабатывают на рынке недвижимости инвесторы, которые покупали в период падения цен, а продавали в период роста. (Данные для иллюстрации взяты с портала https://irn.ru)

Так что запомните: нет никакого стабильного роста, а есть только динамичный рынок, поэтому всё необходимо оценивать в моменте. И уж точно нельзя судить об успешности инвестиций в недвижимость на коротком сроке. Ну купили бы вы в конце 2017 года однокомнатную квартиру за 5.500.000 рублей. А сейчас бы вышли за 6.500.000 рублей. Но только тогда доллар был по 59 рублей, а весной 2020 – по 79.

Теперь давайте вспомним рекомендации и вернёмся в осень 2009 года. У вас есть сумма в 4.700.000 рублей, которая составляет ¾ от полученной прибыли (на жизнь вы уже оставили ¼). Распределим эти ¾ так:

– 1.700.000 рублей вы тратите на покупку новостройки в пригороде. К примеру, в Подмосковье осенью 2009 года за эту сумму можно было купить однокомнатную квартиру площадью 30 м².

– На 1.500.000 вы покупаете доллары и кладёте их по страховой программе на 10 лет в банк с доходностью 5% годовых.

– Ещё 1.500.000 кладёте в портфель бумаг (акции и облигации).

Новостройка сдалась через два года. Вы её сдаёте по скромной ставке 15.000 рублей в месяц. С учётом простоя в итоге набегает 1.300.000 рублей. Такую недвижимость в 2020 году можно было продать за 3.000.000 рублей. За 10 лет страховой программы на вашем счету уже $75.000. И в доходном портфеле ценных бумаг накопления составили 2.800.000 рублей. Таким образом получается, что распределение суммы и инвестиции с умом дают вам самый большой капитал.

Вывод. Не покупайте недвижимость на сумму большую ⅓ от всей вашей прибыли. Инвестиции в недвижимость можно себе позволить только в условиях, когда минимум ⅓ ваших доходов позволяет её купить.

Часто приходится слышать и такие заявления от собственников: “Мы купили свою квартиру на стадии строительства за 3.500.000 рублей, а сейчас она стоит 6.000.000 рублей. Недвижимость растёт в цене!”

Так давайте разберёмся, что означают цифры и что показывает “рост”.

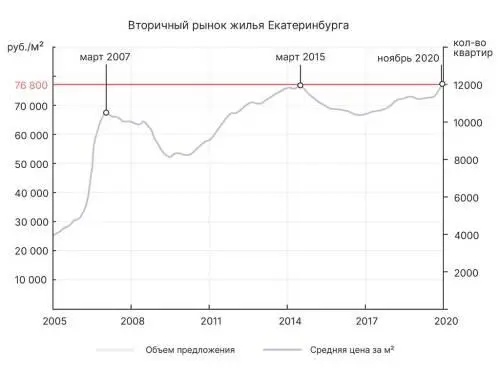

Для начала возьмём график индексного изменения цены на недвижимость за последние 5 лет. Дело в том, что память человека избирательна, мы хорошо помним только последние два года. Яркие заголовки газет загоняют нас в ловушку: “Недвижимость выросла в цене!” Но если оценивать последние пять лет и вспомнить, что весь 2015, 2016 и 2017 год недвижимость падала в цене, то можно увидеть, что за 2018-2019 год она не вернулась на прежний уровень.

Как видно такие показатели изменения цен не только в Москве. (Данные для иллюстрации взяты с портала https://upn.ru )

А сколько строят недвижимости? Дефицита жилья в России давно нет, а квартир и другой недвижимости у россиян в настоящее время достаточно. Уже сейчас обеспеченность жильём составляет 25 м² на человека. А по прогнозам аналитиков Центрального банка, весь потенциал спроса на жильё может быть удовлетворен за ближайшие семь лет. То есть если строить прежними темпами, то через семь лет покупать новую жилую недвижимость будет некому.

Так уж выгодно покупать недвижимость на котловане?

Если бы вы купили квартиру площадью 53 м² в популярном проекте от “ПИК” в Бунинских Лугах за 5.300.000 рублей (100.000 рублей за 1 м²), то в феврале 2020 года обнаружили бы, что продать её можно за 7.100.000 рублей.

Круто?! За три года цена выросла на 1.800.000 рублей. НО! Давайте рассмотрим ситуацию, при которой ваши деньги три года накапливались бы на депозите в банке. Тогда по итогу вы бы имели 6.550.000 рублей. Казалось бы – на недвижимости можно заработать больше! Но если вы её продадите, то заплатите налог на разницу между ценой покупки и продажи. 13% от 1.800.000 рублей – это 234.000 рублей. Получается, на руках остаётся 6.860.000 рублей, и это при условии, что вы смогли продать квартиру самостоятельно. А если нет – то ещё заплатите агенту. И вот мы получаем 6.600.000 рублей. Ну и что? Выиграли?

А ещё часто клиенты берут ипотечный займ, думая, что заработают. На самом же деле вся разница в цене уйдёт банку. Купили, продали, а дальше что?

Читать дальшеИнтервал:

Закладка:

![Обложка книги Тамара Высоцкая - Бетонное казино [publisher: SelfPub с оптимизированными иллюстрациями]](/books/1057223/tamara-vysockaya-betonnoe-kazino-publisher-selfpu.webp)

![Бабайкин - На пенсию в 35 лет [publisher: SelfPub с оптимизированными иллюстрациями]](/books/1057224/babajkin-na-pensiyu-v-35-let-publisher-selfpub-s.webp)

![Александр Милкус - Как мы перестраивали советское образование и что из этого вышло [litres с оптимизированными иллюстрациями]](/books/1057298/aleksandr-milkus-kak-my-perestraivali-sovetskoe-ob.webp)

![Кристиан Винд - Нечто из Дарк Маунт [publisher: SelfPub с оптимизированной обложкой]](/books/1063798/kristian-vind-nechto-iz-dark-maunt-publisher-self.webp)

![Джей Барридж - Тайна дерева-храма [litres с оптимизированными иллюстрациями]](/books/1065413/dzhej-barridzh-tajna-dereva.webp)

![Светлана Казакова - Дракон и чаровница [publisher: SelfPub] [с оптимизированной обложкой]](/books/1075769/svetlana-kazakova-drakon-i-charovnica-publisher-s.webp)

![Алексей Миллер - Мup [publisher: SelfPub] [с оптимизированной обложкой]](/books/1076140/aleksej-miller-mup-publisher-selfpub-s-optimiz.webp)

![Влада Якушевская - Спроси меня как [Быть любимой, счастливой, красивой, богатой собой] [litres с оптимизированными иллюстрациями]](/books/1077823/vlada-yakushevskaya-sprosi-menya-kak-byt-lyubimoj-sch.webp)

![Apos - Голый край [litres с оптимизированными иллюстрациями]](/books/1144068/apos-golyj-kraj-litres-s-optimizirovannymi-illyust.webp)

![Хайдарали Усманов - Смерть из тени [publisher: SelfPub с оптимизированной обложкой]](/books/1144527/hajdarali-usmanov-smert-iz-teni-publisher-selfp.webp)

![Тимур Казанцев - Инвестирование в акции. Практический курс [publisher: SelfPub c оптимизированными иллюстрациями]](/books/1148397/timur-kazancev-investirovanie-v-akcii-prakticheski.webp)