Лилия Голдэн - Закон больших денег [Как создать изобилие из зарплаты] [litres]

- Название:Закон больших денег [Как создать изобилие из зарплаты] [litres]

- Автор:

- Жанр:

- Издательство:Литагент 5 редакция «БОМБОРА»

- Год:2020

- Город:Москва

- ISBN:978-5-04-108739-5

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Лилия Голдэн - Закон больших денег [Как создать изобилие из зарплаты] [litres] краткое содержание

Закон больших денег [Как создать изобилие из зарплаты] [litres] - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

ПОЭТОМУ ОДНИМ ИЗ НАВЫКОВ ФИНАНСОВОЙ ГРАМОТНОСТИ ЯВЛЯЕТСЯ УМЕНИЕ ЧИТАТЬ ОФИЦИАЛЬНУЮ ДОКУМЕНТАЦИЮ И ВИДЕТЬ ЗА ЦИФРАМИ ЖИЗНЬ.

Офис известного московского застройщика. Руководитель отдела продаж любезно предлагает кофе, я, с удовольствием согласившись, элегантно сажусь за стол переговоров. На восьмом месяце беременности элегантность дается с трудом, но я настойчиво не отступаю от красивых привычек. На моем банковском счете – 2 миллиона рублей, и есть четкий план, как превратить их в пассивный доход и вырастить активов на 30 миллионов. Я настроена серьезно и невозмутимо. После двухмесячного обучения инвестиционным стратегиям знаю, что делаю. Есть предварительные расчеты, служащие навигатором: что буду рассматривать для себя в качестве финансового дома, а что – отклонять без предварительного стратегического тестирования.

Выбор пал на офисное помещение. Небольшое, но дорогое. Плюсы: оно ликвидно, востребовано, в центре Петербурга, с отделкой. Минусы – высокий порог входа, практически не оставляющий первоначальных средств на второй доходный объект, а также отложенный период до ввода объекта в эксплуатацию. Все это требуется заложить в оценку окупаемости инвестиций.

Застройщик гарантирует сдачу в аренду по ставке в 2000 рублей за квадратный метр при условии, что этим вопросом будет заниматься управляющая компания. Быстро оцениваю ситуацию: этажи выкупаются целыми лотами крупными компаниями, из чего следует, что предложения на небольшие офисы будут ограничены, а значит, востребованы рынком. Потому принимаю решение сразу: очевидно, что смогу сдавать по высокой цене и сама, без управляющей компании.

Представитель застройщика предлагает позвонить ипотечному брокеру, чтобы оценить порядок цифр по ипотеке. Консультация в «прямом эфире» дала картину по выплатам. Я запросила три цифры: при ипотеке на 25, на 20 и на 15 лет. Цифры разнятся на небольшие суммы, что делает их нечувствительными к растяжению периода. Поэтому выбираю 15 лет. Расстаемся на том, что офис бронируем, а окончательное решение дам завтра.

Вечер я провела за расчетами. Ход мысли был простым и буквальным. Я оценила коридор цены за квадратный метр следующим образом:

✓ 2000 рублей – пессимистический сценарий,

✓ 2500 рублей – нейтральный сценарий,

✓ 3000 рублей – оптимистический сценарий.

✓ Выше рынок не примет.

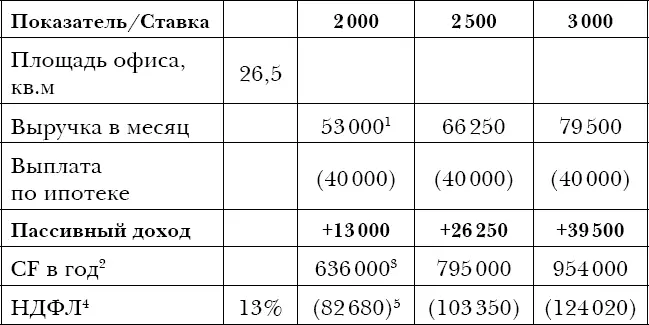

Таблица 12.

Расчет доходности объекта по пессимистическому, нейтральному и оптимистическому сценарию

В доходном объекте меня в первую очередь интересуют два показателя:

✓ отдача вложенных собственных средств;

✓ пассивный доход, которым я буду располагать в месяц.

Ориентир я взяла именно на оптимистический сценарий. Он отвечал моему запросу: пассивный доход порядка 40 000 рублей в месяц, доходность на вложенные средства составляет 26 % [38] 26 % = 349 980 / 1 350 000.

без учета простоя на период до ввода в эксплуатацию, и 20 % с учетом ипотечных выплат на инвестиционный период. Это, конечно, не 35 %, которые я ожидала и не 50 000 рублей от первого доходного объекта, но достаточно близко к тому, что требуется. К тому же после досрочного погашения ипотеки денежный поток обещает увеличиться вдвое – до 80 000 рублей. А это неплохая альтернатива пенсии.

Мои размышления привели меня к положительному решению: офис надо брать. Для первого доходного объекта я выбрала наиболее консервативную финансовую стратегию с минимальным риском. Это отразилось на доходности. «Но для старта неплохо. Сейчас потренируюсь «на кроликах», а следующий объект нужно подбирать так, чтобы давал 100 000 чистыми», – подумала я и провалилась в сон.

По поводу НДФЛ. Из моего плана следовала дальнейшая стратегия – оптимизация налоговой нагрузки путем получения дохода не на меня как на физическое лицо, а на индивидуального предпринимателя, зарегистрированного на мое имя. Тогда налоговая нагрузка будет 6 % – лучше, чем 13 %. То есть НДФЛ в 13 % – временное решение, поскольку я думала наперед: ведь мне потребуется банку показать свой валовый доход как физического лица для акцепта ипотек по следующим доходным объектам. Как только финансовый домик будет выстроен, все договоры аренды я намереваюсь переводить на ИП, что снизит налоговую нагрузку и повысит доходность.

Теперь я научу вас оценивать доходность инвестиций. Для себя вы должны определиться, с какой доходностью будете работать. Здесь я бы разделила доходность вложенных собственных средств и доходность объекта.В них зашиты разные смысловые нагрузки.

Доходность вложенных собственных средств показывает, как быстро вы вернете свои деньги и начнете получать чистый доход. Если, допустим, вложили 1 000 000 рублей, а получаете 200 000 рублей в год, это означает доходность 20 %, вернуть миллион сможете через 5 лет (100 %/20 %), и только с 6-го года начнете получать 200 000 рублей как прирост собственных средств. Для себя я определила стратегии с доходностью на вложенные средства 35 % годовых, что дает окупаемость средств через три года. Кроме того, решила, что бессмысленно рассматривать возврат инвестиций в 7 и более лет (доходность 14 % и менее), поскольку так может каждый. Реальная инфляция на избранные продукты быстрее вашей доходности. Зачем мне топтание на месте?

Истинный инвестор использует собственные деньги как рычаг, которым привлекает заемные средства. Заемными средствами могут выступать банковские деньги, деньги других инвесторов, деньги фондов и т. д. Сумма собственных и заемных средств образует стоимость объекта. Поэтому мы и разделили понятия доходность собственных средств и доходность объекта. Доходность объекта отражает тот процент дохода, который способен дать рынок на стоимость объекта. Иными словами, если рынок способен генерировать доход в 1 000 000 рублей в год на объект стоимостью в пять миллионов, то доходность объекта в 20 % говорит о том, что рыночная стоимость объекта перенесется к вам в карман через 5 лет (100 %/20 %). То есть объект окупится через пять лет.

По общему правилу, при рассмотрении доходности объекта денежный поток оценивается не свернуто – то есть это поток довычета сопутствующих расходов, таких как ипотека, коммуналка, страховки и прочее. Так делают потому, что объект можно финансировать различными способами, с разной долей собственных и заемных средств, и расходы могут быть разными – это уже искусство и стратегия держателя объекта. И от собственника к собственнику стратегия расходов и финансирования может разниться. Доходность объекта должна быть очищена от влияния данных факторов. Такой подход делает показатель доходности объекта сопоставимым с рынком других объектов недвижимости.

Читать дальшеИнтервал:

Закладка:

![Обложка книги Лилия Голдэн - Закон больших денег [Как создать изобилие из зарплаты] [litres]](/books/1067718/liliya-golden-zakon-bolshih-deneg-kak-sozdat-izob.webp)