Анастасия Тарасова - Сам себе финансист: Как тратить с умом и копить правильно

- Название:Сам себе финансист: Как тратить с умом и копить правильно

- Автор:

- Жанр:

- Издательство:Альпина Паблишер

- Год:2018

- Город:Москва

- ISBN:978-5-9614-5072-9

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Анастасия Тарасова - Сам себе финансист: Как тратить с умом и копить правильно краткое содержание

Цель этой книги – доказать, что любой человек, с любым уровнем доходов может улучшить свое благосостояние, следуя простым правилам. Финансовый консультант Анастасия Тарасова на понятных жизненных примерах рассказывает, как вести учет расходов и доходов, как оптимизировать свои активы и пассивы, как и куда инвестировать и накопить на пенсию и на будущее детей.

Сам себе финансист: Как тратить с умом и копить правильно - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Резюме:

Подумайте, какие страховки вам нужны.

Сам себе пенсионный фонд

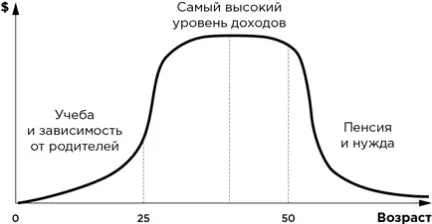

Вспоминая начало книги и сценарии жизни, хочу привести еще одну диаграмму:

Стандартный цикл движения денег на протяжении жизни. Этакий слон в удаве из «Маленького принца». Но, если серьезно, картина удручает. После пятидесяти лет доходы среднестатистического россиянина падают, причем существенно. А слова «пенсия» и «нужда» — уже практически синонимы.

Нас с вами такая ситуация не устраивает. Мы должны стремиться к достойному уровню жизни на пенсии. И для этого нужно… организовать себе пенсию самостоятельно. Да-да, не надеяться на государство и детей, а действовать. И чем раньше, тем лучше!

Тема эта достаточно спорная. Многие уверены, что, платя налоги, они обязаны получать от государства достойную поддержку. Не спорю, рациональное зерно тут есть. Но можно бесконечно стучаться в закрытую дверь хоть рукой, хоть лбом, хоть чем. Если вам не хотят открыть — не откроют.

Я за то, чтобы энергию, которую другие тратят на борьбу с ветряными мельницами и разговоры по вечерам на кухне, пустить в созидание. Созидание собственного будущего. Тем более что это несложно.

Какой уровень доходов вы хотите иметь на пенсии? Предположим, 27 000 рублей в месяц. Но это в сего-дняшних деньгах. А через 20 лет при средней инфляции 8% эта сумма увеличится уже до 185 000 в месяц. Рассчитано при помощи формулы будущей стоимости цели, о которой мы говорили.

Да, расчеты примерные, но ориентироваться на них очень важно. Важно понимать, что за значительный промежуток времени цены изменятся кардинально. И наша задача — подстраховаться, подстелить себе соломки. А если точнее — обогнать инфляцию за счет инвестиций.

Еще одно доказательство в копилку того, что нужно надеяться только на себя, это устройство пенсионного обеспечения и планы по проведению очередной пенсионной реформы. На момент написания этой книги система устроена следующим образом.

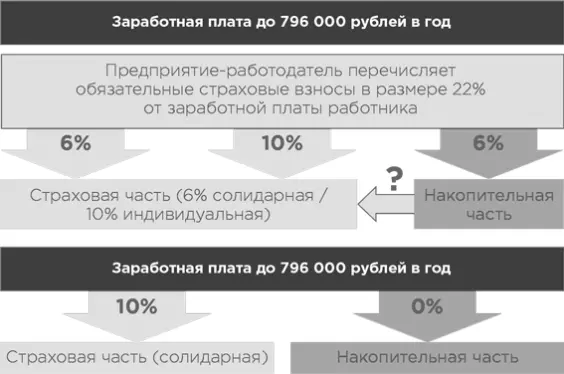

До 2014 года работодатель отчислял за вас обязательные страховые взносы в размере 22% сверху вашей заработной платы. Из этих взносов 6% шло на солидарную страховую часть, 10% на индивидуальную и 6% на накопительную. То есть 6% падало на ваш личный накопительный пенсионный счет.

Если ваша зарплата была больше 66 000 рублей в месяц, то по достижению суммарных выплат по зарплате в 796 000 рублей, работодатель начинал отчислять только 10% в солидарную страховую часть.

Однако после 2014 года накопительная часть была заморожена, и те 6%, которые раньше попадали в вашу накопительную часть, теперь отправляются в «общий котел», обеспечивая выплаты пенсий сегодняшним пенсионерам. Вам же взамен начисляются баллы, которые по выходу на пенсию будут обратно пересчитаны в рубли. Чем больше баллов, тем выше пенсия.

Однако пенсионная реформа на этом не останавливается. Из последних задумок правительства: концепция, подразумевающая самостоятельно отчисление гражданами средств на накопительные пенсионные счета. То есть раньше за вас это делал работодатель, а теперь будете делать вы сами. Однако пока решения такого не принято и как будет на практике — еще неясно.

С одной стороны, нововведение спорное. С другой — мне оно импонирует. Объясню почему. Сейчас формирование пенсии происходит для людей неосознанно, они не знают, как функционирует система. И в памяти фиксируется только то, что был факт уплаты налогов, значит, государство мне должно — и желательно побольше. Переход же к самостоятельному формированию пенсии сделает процесс гораздо более обдуманным и понятным. Отчислять деньги из своего кармана — такое сложно пропустить!

Что можно делать сейчас? Варианта три: ничего не делать, пытаться увеличить официальную пенсию и формировать пенсию самостоятельно. Как вы поняли, я за последний вариант. Сейчас расскажу, как это можно реализовать на практике.

Система под кодовым названием «Сам себе пенсионный фонд».

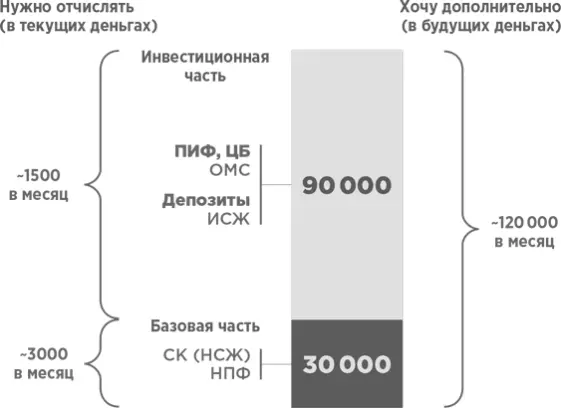

Предположим, что вы хотите получить (в будущих деньгах) порядка 120 000 рублей в месяц. Для этого сегодня нужно откладывать около 4500. Цифры будут колебаться в зависимости от ваших финансовых аппетитов и срока до пенсии, это не суть важно. Нам главное разобраться с основными принципами.

Есть два основных блока: базовая и инвестиционная части. Базовая — это суперконсервативные инвестиции, отвечающие, условно, за «хлеб» на пенсии. А инвестиционная — это «масло», «сыр» или, может быть, даже «икорка» на этом хлебе.

Базовую часть лучше всего формировать при помощи вложений в негосударственный пенсионный фонд (НПФ) или в накопительное страхование жизни (НСЖ).

НПФ. Помимо того, что фонды могут хранить деньги, отчисляемые туда работодателями, у них есть еще и личные программы пенсионного страхования. Это как раз то, что нам нужно. Вам остается только подобрать оптимальную сумму, срок взносов и начинать платить. По достижению пенсионного возврата НПФ начнет вам ежемесячно выплачивать пенсию вдобавок к государственной.

НПФ направит ваши средства в управляющую компанию, которая будет их инвестировать с целью получения доходности. Результаты у ведущих НПФ очень неплохие (как минимум на несколько процентных пунктов лучше банковских депозитов).

Говоря о НПФ, многие путаются в том, о каких накоплениях идет речь. Нужно разделять — есть ваши накопления, отчисленные работодателем до 2014 года и с тех пор неизменные. Они лежат у большинства в государственном пенсионном фонде, при желании их можно перевести в частный. А еще у вас есть возможность вносить на новый счет свои средства. Эти пенсионные накопления никак не объединяются с теми, что от работодателя, а существуют параллельно друг с другом.

НСЖ. Чтобы лучше понять, что это за продукт, проведу аналогию с КАСКО для машины. Только сейчас это КАСКО выпущено на вас. И если автомобильная страховка «сгорает» в конце года при отсутствии страховых случаев, то суммы, внесенные по НСЖ, накапливаются за вычетом небольшой страховой составляющей. И в конце срока страхования вы можете забрать достаточно большую сумму.

Важно понимать, что НСЖ — это не про заработок. Доходность будет совсем небольшая, около 6–10% годовых. НСЖ — это про сохранение средств, покрытие инфляции и страховую защиту. И тут возникает вопрос: а зачем мне этот полис, если я могу эти деньги просто инвестировать?

Читать дальшеИнтервал:

Закладка: