Тимур Казанцев - Инвестирование в акции. Практический курс [publisher: SelfPub c оптимизированными иллюстрациями]

- Название:Инвестирование в акции. Практический курс [publisher: SelfPub c оптимизированными иллюстрациями]

- Автор:

- Жанр:

- Издательство:Литагент Selfpub.ru (искл)

- Год:2021

- ISBN:978-5-532-98363-2

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Тимур Казанцев - Инвестирование в акции. Практический курс [publisher: SelfPub c оптимизированными иллюстрациями] краткое содержание

Инвестирование в акции. Практический курс [publisher: SelfPub c оптимизированными иллюстрациями] - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Успехов вам в инвестициях.

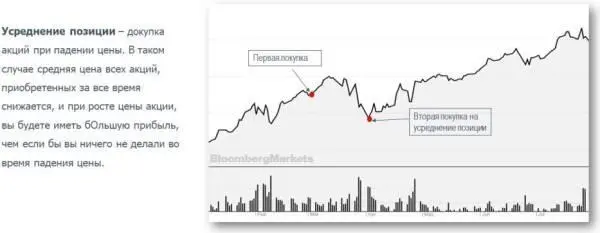

Что такое усреднение позиции

Предположим, у вас имеются 1000 акций одной компании, купленные по 250 рублей. Ваш портфель стоит 250 000 рублей. Вдруг (в связи с санкциями) акции падают до 220 рублей. Ваш убыток (незафиксированный) на данный момент составляет -30 000. У Вас есть три варианта действий. Первый вариант, вы продаете акции, полагая, что санкции ужесточатся, и акция в дальнейшем будет стоить еще дешевле. И поэтому решаете продать сейчас, пока акция не упала еще ниже. Ваш финансовый результат в таком случае составит – 30000 рублей зафиксированного убытка.

Второй вариант, когда вы ничего не делаете и надеетесь, что санкции снимут и цена акции восстановится. В таком случае у вас незафиксированный убыток в – 30000 рублей и непонятно что будет дальше, либо убыток станет еще больше, либо он начнет сокращаться.

И третий вариант, когда вы покупаете еще больше акций при данной просадке. Например, вы купили еще 1000 акций по 220 рублей. Теперь ваш портфель стоит 470 000 рублей и средняя цена акций в вашем портфеле – 235 рублей. Это и называется усреднение позиции.

Теперь, предположим, что санкции ослабили и акции пошли вверх. Теперь они стоят 240 рублей. Посмотрим, какой финансовый результат у вас будет в этом случае.

При первом варианте, когда вы продали акции по 220, вы зафиксировали убыток в -30 000. После этого вы не покупали и соответственно этот убыток у вас остался.

Во втором варианте, вы ничего не делали и соответственно сейчас ваш финансовый результат составляет убыток в – 10000 рублей, так как вы покупали ранее за 250 рублей, а сейчас акция 240 рублей.

А если бы вы выбрали третий вариант, то есть купили дополнительно акций на просадке, то уже сейчас вы были бы в прибыли плюс 10 000 рублей, а если бы цена акции вернулась на прежнюю цену в 250 рублей, то вы были бы в прибыли + 30 000 рублей.

Это и называется усреднение позиции, когда при падении цены акции, вместо того чтобы продавать, вы покупаете еще больше по более низкой цене. В таком случае средняя цена всех ваших акций, приобретенных в разное время, снижается, и при росте цены акции вверх, вы будете иметь бОльшую прибыль, чем если бы вы ничего не делали во время падения или и вовсе успели бы продать акции.

Но здесь надо сделать небольшую ремарку. Усреднять позицию разумно только в тех случаях, если компания по своим фундаментальным финансовым показателям достаточно крепкая и с большой долей вероятности, снижение было только краткосрочной реакцией на негативный новостной фон. В таких случаях, акции как правило восстанавливаются очень быстро. В случае же, если резкое падение вызвано сильным кризисом в отрасли, стране или мире, или вызвано отрицательными показателями в самой компании, как например, сильное снижение выручки или прибыли, то возможно имеет смысл зафиксировать убыток сразу, потому что есть большая вероятность, что акции будут продолжать падение еще дальше, и в таком случае ваше дальнейшее усреднение позиций просто будет съедать все ваши наличные деньги и вы окажетесь в порочном круге . Поэтому если все-таки все параметры свидетельствуют только о кратковременном падении, то можно усреднять позицию и для таких ситуаций всегда желательно держать у себя свободный кэш для приобретения резко подешевевших акций.

Шорт или как можно заработать на падении цены акции

Одним из преимуществ работы на фондовой бирже является то, что на ней присутствует множество возможностей получить прибыль. И даже тогда, когда на рынке все плохо, и цены идут вниз. Именно о такой возможности мы и поговорим в этой лекции.

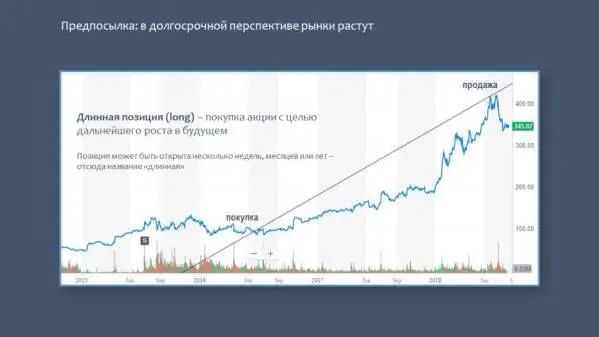

Итак, начнем с основной предпосылки, что рынки в долгосрочной перспективе, как правило, всегда растут. Это основано на статистических данных за прошедшие несколько столетий с начала работы первой фондовой биржи. И даже если случаются падения, кризисы и рецессии, то через какое-то время они отыгрываются и рынки возобновляют свой рост и растут еще больше.

Поэтому большинство инвесторов покупают акции с целью того, что их цена вырастет в будущем. Такие позиции называются long , или в переводе с английского длинная позиция, потому что предполагается, что инвестор будет держать акцию на длинной дистанции с целью получения прибыли от дивидендов, либо чтобы продать в будущем, когда цена вырастет.

Но финансовые рынки очень динамичны, и порой цены акций той или иной компании снижаются. И если инвестор понимает, что скоро та или иная акция упадет в цене, он также может заработать на этом. Он продает эти акции, которых на самом деле у него даже нет. И это называется открыть короткую позицию или « шорт » (с англ. short – короткий).

Такая позиция называется короткой, потому что вы предполагаете, что цена снизится в самое ближайшее время, и вы сможете быстро закрыть позицию, заработав на этом.

Итак, как же работает шорт акций и откуда берется прибыль?

Если вы решаете открыть позицию шорт, то брокер дает вам в долг акцию и вы ее сразу продаете (на самом деле продажа происходит сразу автоматически, как только вы нажимаете кнопку продать). В результате такой продажи у вас на брокерском счету появляется позиция с этой акцией, но со знаком минус, а также виртуальные денежные средства от продажи этой акции.

Если все идёт по плану, и цена акции падает, как вы и ожидали, вы покупаете эту акцию уже по меньшей цене и возвращаете ее брокеру. Ваша позиция закрывается, а ценовая разница между продажей и покупкой остаётся у вас.

Давайте посмотрим как выглядит шорт на реальном примере. Недавно я как раз шортил акции Амазона и Теслы. Мне нравятся эти компании, и это не значит, что я их шортю постоянно, наоборот, покупаю я их даже чаще, чем продаю.

Итак, вот я взял в долг у брокера одну акцию Амазона и сразу же ее продал за 3347 доллара. Как уже сказал, все это происходит автоматически, как только я нажимаю кнопку продать. Через пару часов акция упала в цене, я ее заново купил но уже подешевле за 3296 доллар и вернул ее брокеру обратно. Получается разница в 51 доллар минус около 2 долларов комиссии осталась у меня.

Читать дальшеИнтервал:

Закладка:

![Обложка книги Тимур Казанцев - Инвестирование в акции. Практический курс [publisher: SelfPub c оптимизированными иллюстрациями]](/books/1148397/timur-kazancev-investirovanie-v-akcii-prakticheski.webp)

![Тамара Высоцкая - Бетонное казино [publisher: SelfPub с оптимизированными иллюстрациями]](/books/1057223/tamara-vysockaya-betonnoe-kazino-publisher-selfpu.webp)

![Бабайкин - На пенсию в 35 лет [publisher: SelfPub с оптимизированными иллюстрациями]](/books/1057224/babajkin-na-pensiyu-v-35-let-publisher-selfpub-s.webp)

![Кристиан Винд - Нечто из Дарк Маунт [publisher: SelfPub с оптимизированной обложкой]](/books/1063798/kristian-vind-nechto-iz-dark-maunt-publisher-self.webp)

![Тимур Ермашев - Воскрешающий легенды [publisher: SelfPub]](/books/1073934/timur-ermashev-voskreshayuchij-legendy-publisher-sel.webp)

![Светлана Казакова - Дракон и чаровница [publisher: SelfPub] [с оптимизированной обложкой]](/books/1075769/svetlana-kazakova-drakon-i-charovnica-publisher-s.webp)

![Алексей Миллер - Мup [publisher: SelfPub] [с оптимизированной обложкой]](/books/1076140/aleksej-miller-mup-publisher-selfpub-s-optimiz.webp)

![Хайдарали Усманов - Смерть из тени [publisher: SelfPub с оптимизированной обложкой]](/books/1144527/hajdarali-usmanov-smert-iz-teni-publisher-selfp.webp)