Тимур Казанцев - Инвестирование в акции. Практический курс [publisher: SelfPub c оптимизированными иллюстрациями]

- Название:Инвестирование в акции. Практический курс [publisher: SelfPub c оптимизированными иллюстрациями]

- Автор:

- Жанр:

- Издательство:Литагент Selfpub.ru (искл)

- Год:2021

- ISBN:978-5-532-98363-2

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Тимур Казанцев - Инвестирование в акции. Практический курс [publisher: SelfPub c оптимизированными иллюстрациями] краткое содержание

Инвестирование в акции. Практический курс [publisher: SelfPub c оптимизированными иллюстрациями] - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Таким образом, резюмируя можно сказать, что перед выбором акции для покупки, необходимо понимать какой у нее характер и какие особенности и насколько это соответствует вашему темпераменту и стилю торговли на фондовом рынке. Для акций роста нужна высокая стрессоустойчивость к ценовым колебаниям, потому что они могут сильно упасть в цене на плохих новостях. Если вы выбираете стоимостные акции, то запаситесь терпением, чтобы дождаться момента, когда рынок заново переоценит акции и они пойдут быстро вверх. Это может быть достаточно психологически сложно, особенно когда акции других компаний сильно идут вверх, а ваши акции стоят на месте. Для инвесторов, сконцентрированных на дивидендных акциях, необходимо быть готовым к тому, что их дивидендный доход будет меняться из года в год, а возможные падения цены акции могут и вовсе его нивелировать.

И конечно же, необходимо периодически отслеживать отчетность и новости по любой из компаний, чтобы быть в курсе актуальной информации и результатов деятельности компании и принимать вовремя правильные решения по инвестированию.

Голубые фишки. Акции второго и третьего эшелона

Акции на любой бирже условно можно также разделить на три категории: голубые фишки, акции второго и третьего эшелона.

Голубые фишки– самые привлекательные для инвесторов ценные бумаги. Это акции компаний с большой капитализацией, по ним ежедневно проходят большие объемы торгов, то есть много как спроса купить, так и предложения продать, и в связи с этим, у них узкий спред и высокая ликвидность. Среди американских компаний это Apple, Coca-Cola, Microsoft, IBM, Alphabet (Google), Amazon и множество других. Можно сказать, что биржевые индексы Nasdaq 100 или Dow Jones 30 практически полностью состоят из «голубых фишек». В российском фондовом рынке голубыми фишками являются: Сбербанк, Газпром, Роснефть, Лукойл, Татнефть, МТС, Северсталь, НорНикель, Магнит и т. д. То есть, крупнейшие компании, которые практически у всех на слуху. Голубые фишки привлекательны большим количеством акций в обращении и высокой капитализацией и надежностью компании-эмитента. Они также как правило имеют хорошие финансовые показатели на протяжении многих лет.

Московская биржа даже публикует каждый квартал специальный индекс голубых фишек из 15 крупнейших компаний на бирже. Если открыть этот список, можно увидеть сколько процентов акций компании находится в свободном обращении и какой вес акции компании занимают на московской бирже.

https://www.moex.com/ru/index/MOEXBC/constituents/

И даже если посмотреть внутри каждого дня, то можно увидеть что наибольший объем торгов как раз приходится на голубые фишки нашего рынка, Сбербанк, Лукойл, Газпром, Яндекс и т. д.

Какую особенность можно выделить у голубых фишек.

Во время бычьего рынка, то есть когда все растет, голубые фишки, как правило, равномерно растут лучше рынка, потому что в них вкладывается подавляющее количество инвесторов, включая крупные фонды, в том числе и иностранные. Однако, во время кризиса, голубые фишки тоже падают быстрее рынка, потому что из них начинают выходить крупные внутренние и иностранные игроки. Однако, после восстановления рынка, акции таких компаний и восстанавливаются достаточно быстро. Посмотрите, например, на акции Сбербанка. До начала 2018 года они росли очень активно, потому что Сбербанк показывал хорошую прибыль. Потом в связи с новостями о санкциях они очень быстро упали, но дальше, когда санкционная риторика снизилась, они также начали быстро восстанавливаться. Такая же картина наблюдалась во время пандемии коронавируса в 2020 году, когда было сильное падение и потом такой же резкий рост, потому что по фундаментальным показателям у компании все хорошо.

Акции второго эшелона– это ценные бумаги менее известных компаний. Объемы торгов по ним меньше чем с голубыми фишками, спред больше, и высока волатильность, то есть резкое движение цены. Таких акций, как правило, больше чем голубых фишек, среди российских можно выделить Полюс Золото, Иркутскэнерго, Мечел, НЛМК, Аптечные сети, Распадская и тд.

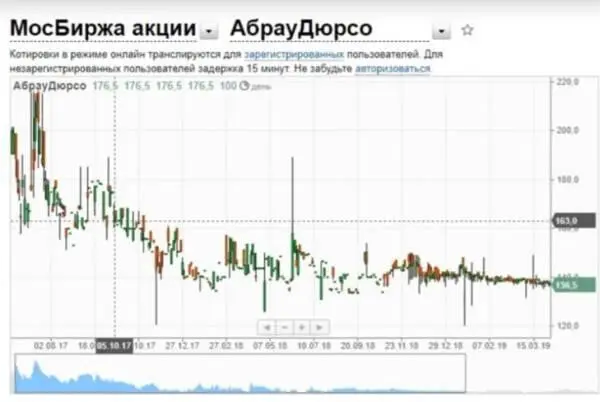

Акции третьего эшелонаиногда называют «мусорными» или Penny Stocks (центовые акции). Они, как правило, не всегда известны широкой публике, имеют крайне низкую ликвидность и низкие объемы торгов. По ним может не быть сделок на бирже на протяжении нескольких дней или даже недель подряд. Из-за малого количества желающих их купить, они имеют высокий спред, т. е. разницу между ценой покупки и продажи – до 7 %. Волатильность из-за этого тоже очень высокая – за одну сессию они могут взлететь или упасть на 20 % а то и больше. В связи с этим инвестирование в них предполагает повышенные риски. Среди российских акций третьего эшелона можно выделить Абрау Дюрсо, Якутскэнерго, РКК Энергия Королева и др.

По акциям второго и третьего эшелона можно получить потенциально бОльшую доходность, чем у голубых фишек. Но здесь также присутствует и бОльший риск. Таким образом, имеет смысл вкладывать в акции второго и третьего эшелона, только если вы в курсе внутренней кухни той или иной компании, какие у нее финансовые показатели и как они меняются со временем, планирует ли она покупать кого-то либо наоборот, планируют ли ее выкупить какие-то другие компании либо фонды. Все эти внутренние новости будут сильно влиять на курс акций второго и третьего эшелона, и если у вас действительно есть доступ к инсайдерской информации, то здесь можно будет заработать достаточно неплохо.

Посмотрите, например, как вели себя акции компании Аптеки 36,6, они взлетели сначала на 60 %, а в итоге и вообще на 110 % меньше чем за неделю в июне 2019 года, еще до того, как вышли новости о том, что они провели допэмиссию, и МКБ выкупил у них большую долю акций.

То же самое с платежной системой Qiwi. За короткий срок они поднялись в 2018 году на 40 %, в результате смены менеждмента и впечатляющих финансовых показателей.

А вот посмотрите на компанию Абрау Дюрсо. Видите какие рваные японские свечи на графиках. Это говорит о том, что объем торгов у компании небольшой, и поэтому очень большой спред между покупкой и продажей, и вообще сделок совершается мало по этим акциям. Поэтому большой разброс и волатильность либо наоборот застой на несколько месяцев без изменения цены.

Поэтому, при инвестировании, если вы только начинаете, то лучше начинать с голубых фишек, они более предсказуемы и ликвидны, и при хорошем рынке показывают результаты выше среднего. А инвестировать в акции второго и третьего эшелона имеет смысл только если вы владеете полноценной информацией о компании, о ее внутренних планах и потенциале.

Читать дальшеИнтервал:

Закладка:

![Обложка книги Тимур Казанцев - Инвестирование в акции. Практический курс [publisher: SelfPub c оптимизированными иллюстрациями]](/books/1148397/timur-kazancev-investirovanie-v-akcii-prakticheski.webp)

![Тамара Высоцкая - Бетонное казино [publisher: SelfPub с оптимизированными иллюстрациями]](/books/1057223/tamara-vysockaya-betonnoe-kazino-publisher-selfpu.webp)

![Бабайкин - На пенсию в 35 лет [publisher: SelfPub с оптимизированными иллюстрациями]](/books/1057224/babajkin-na-pensiyu-v-35-let-publisher-selfpub-s.webp)

![Кристиан Винд - Нечто из Дарк Маунт [publisher: SelfPub с оптимизированной обложкой]](/books/1063798/kristian-vind-nechto-iz-dark-maunt-publisher-self.webp)

![Тимур Ермашев - Воскрешающий легенды [publisher: SelfPub]](/books/1073934/timur-ermashev-voskreshayuchij-legendy-publisher-sel.webp)

![Светлана Казакова - Дракон и чаровница [publisher: SelfPub] [с оптимизированной обложкой]](/books/1075769/svetlana-kazakova-drakon-i-charovnica-publisher-s.webp)

![Алексей Миллер - Мup [publisher: SelfPub] [с оптимизированной обложкой]](/books/1076140/aleksej-miller-mup-publisher-selfpub-s-optimiz.webp)

![Хайдарали Усманов - Смерть из тени [publisher: SelfPub с оптимизированной обложкой]](/books/1144527/hajdarali-usmanov-smert-iz-teni-publisher-selfp.webp)