Тимур Казанцев - Инвестирование в акции. Практический курс [publisher: SelfPub c оптимизированными иллюстрациями]

- Название:Инвестирование в акции. Практический курс [publisher: SelfPub c оптимизированными иллюстрациями]

- Автор:

- Жанр:

- Издательство:Литагент Selfpub.ru (искл)

- Год:2021

- ISBN:978-5-532-98363-2

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Тимур Казанцев - Инвестирование в акции. Практический курс [publisher: SelfPub c оптимизированными иллюстрациями] краткое содержание

Инвестирование в акции. Практический курс [publisher: SelfPub c оптимизированными иллюстрациями] - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Средняя фаза цикла, как правило, самая длинная фаза делового цикла. Средний цикл характеризуется положительным, но более умеренным темпом роста, чем тот, который наблюдался на ранней фазе цикла. Экономическая активность набирает обороты, рост кредитования становится сильным, а прибыльность благоприятна на фоне все более нейтрального фона денежно-кредитной политики. Запасы и продажи растут, достигая равновесия относительно друг друга. Безработица в этой фазе продолжает снижаться.

В поздней фазетемпы ВВП и прибылей компании остаются положительными, но замедляются. Безработица в этот момент находится на минимумах. Начинают снижаться продажи у компаний, и как результат увеличиваются запасы на складах. Регулирование денежно-кредитной политики начинает ужесточаться, то есть, как правило, начинают расти процентные ставки.

И наконец в фазе рецессиипроисходит либо стагнация либо падение ВВП, промышленное производство и прибыли корпораций также снижаются, как и доходы населения, и увеличивается уровень безработицы. Снижаются и запасы, а также и продажи компаний. В связи с этим в эту же фазу для стимулирования экономики правительства начинают смягчать денежно-кредитную политику, то есть снижают процентные ставки или приступают к количественному смягчению или делают и то и другое.

Таким образом, чтобы понять в какой фазе цикла мы сейчас находимся, имеет смысл отслеживать следующие показатели.

Во-первых, конечно же темпы роста ВВП. Как быстро он растет, наблюдается ли снижение темпов или нет.

Во-вторых, процентные ставки. Как мы говорили, во время рецессии, ФРС США снижает процентную ставку, чтобы было проще брать кредиты для населения и компаний. В 2019 году США уже начали снижать ставку, потому что понимали, что экономика вваливается в рецессию. А с наступление эпидемии коронавируса они решили резко снизить ее до 0 %. На самом деле нулевая ставка может быть полезной в краткосрочной перспективе, но может стать очень опасна в долгосрочной перспективе, потому что из нее очень трудно потом выбраться. Наступает так называемый дефляционный коллапс. Возьмите, например, Японию, там нулевая ставка примерно на протяжении 30 лет и они никак не могут выбраться из этого, их рост ВВП на протяжении последних трех десятилетий не превышал 2 %, а уровень государственного долга достиг 250 % от ВВП.

Идем дальше. Несмотря на то, что рецессия подразумевает спад во многих областях экономики, во многих странах исторически принято считать рецессию как снижение ВВП на протяжении двух кварталов подряд. Но как мы знаем, статистика о темпах роста ВВП поступает постфактум, то есть даже если уже рецессия идет полным ходом, мы официально узнаем об этом только через несколько месяцев. Поэтому на какие показатели стоит обращать внимание, и какие показатели отслеживают экономисты и инвесторы на регулярной основе, которые появляются намного чаще и более оперативно?

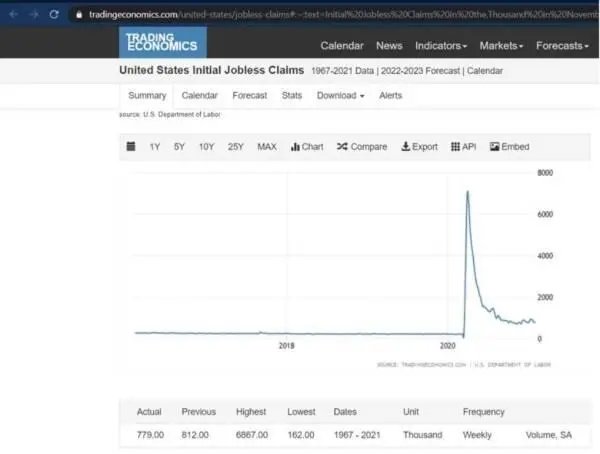

Во-первых, заявки на пособия по безработице в США. Эта статистика появляется каждую неделю. Во время коронавируса количество заявок на пособия по безработице в США побило все рекорды. В предыдущие годы этот показатель составлял 200–300 тысяч заявок в неделю. А в последнюю неделю марта и начале апреля 2020 года эти цифры были от 3 до 6 миллионов каждую неделю. Таким образом, если информация о падении ВВП приходит только через несколько месяцев постфактум, то заявки на пособия по безработице очень оперативно показывают, что происходит с населением, как они теряют работу и соответственно происходит падение доходов.

Следующий показатель – это индекс PMI, или индекс деловой активности, один из важнейших опережающих экономических индикаторов. Индекс PMI рассчитывается практически во всех странах мира и считается отдельно для двух секторов экономики: производства и услуг. Данный индекс рассчитывается на основе опроса менеджеров по закупкам, которые по каждому вопросу отвечают: ситуация ухудшается или ситуация улучшается. Если количество пессимистов и оптимистов равно, то индекс составит 50. Если больше тех, кто видит ухудшение, то значение индекса будет меньше 50 и наоборот. Соответственно, любое значение индекса меньше 50 говорит о том, что компании ожидают падения деловой активности в ближайшее время.

Следующий индекс – это темпы розничных продаж в США. Обычно если темпы роста положительные, то экономика пока в хорошем состоянии, но если темпы начинают снижаться и уходят в отрицательное значение, то это говорит о том, что в том числе снижаются доходы населения, либо в обществе присутствует тревожная ситуация, когда население начинает экономить деньги на случай кризиса.

Надежным индикатором для определения фазы, в которой находится экономика, является промышленное производство. Этот показатель публикуется ежемесячно и поэтому дает хорошее представление о том, в каком состоянии находятся крупные компании в стране.

Из показателей можно также смотреть на корпоративные прибыли, но они публикуются раз в квартал, и поэтому могут являться больше как подтверждающими индикаторами, нежели опережающими.

Итак, мы посмотрели на индикаторы, которые показывают в какой фазе цикла находится экономика. Для чего нам нужно их отслеживать? Чтобы в зависимости от них изменять либо править свой горизонт инвестирования.

Предположим, мы сейчас находимся в фазе рецессии. Мы не знаем сколько она может продлиться. И если мы сейчас начнем покупать акции дешевых компаний, то не факт, что они не упадут еще глубже, возможно это еще не дно. И возможно их рост начнется только через несколько месяцев или лет. Но как только мы видим, что количество заявок по безработице начинает сокращаться, темпы роста продаж увеличиваются, индекс PMI становится больше 50, и в конце все это подтверждается тем, что темпы роста ВВП тоже начинают улучшаться, то это уже начинает говорить о том, что мы входим в фазу восстановления.

Либо например, мы находимся в поздней фазе заката. В этой фазе обычно финансовые рынки и акции находятся на хаях, то есть на самых высоких уровнях, вспомните, например, период с 2017 по 2019 годы, когда акции ведущих американских компаний, да и российских тоже росли по 30–50 % в год, а то и больше. Некоторые могут поддаться этому буму и тоже попробовать участвовать в нем. Но если макроэкономические показатели свидетельствуют о том, что темпы роста ВВП замедляются, как и темпы роста прибыли корпораций, то наверное, будет неправильно ожидать, что этот бурный рост продолжится еще несколько лет, и что экономика не ввалится в рецессию. Наверное по этой причине, как уже говорилось, Рэй Далио еще в 2019 году поставил огромную сумму в опционах на то, что рынок схлопнется к марту 2020 года.

Читать дальшеИнтервал:

Закладка:

![Обложка книги Тимур Казанцев - Инвестирование в акции. Практический курс [publisher: SelfPub c оптимизированными иллюстрациями]](/books/1148397/timur-kazancev-investirovanie-v-akcii-prakticheski.webp)

![Тамара Высоцкая - Бетонное казино [publisher: SelfPub с оптимизированными иллюстрациями]](/books/1057223/tamara-vysockaya-betonnoe-kazino-publisher-selfpu.webp)

![Бабайкин - На пенсию в 35 лет [publisher: SelfPub с оптимизированными иллюстрациями]](/books/1057224/babajkin-na-pensiyu-v-35-let-publisher-selfpub-s.webp)

![Кристиан Винд - Нечто из Дарк Маунт [publisher: SelfPub с оптимизированной обложкой]](/books/1063798/kristian-vind-nechto-iz-dark-maunt-publisher-self.webp)

![Тимур Ермашев - Воскрешающий легенды [publisher: SelfPub]](/books/1073934/timur-ermashev-voskreshayuchij-legendy-publisher-sel.webp)

![Светлана Казакова - Дракон и чаровница [publisher: SelfPub] [с оптимизированной обложкой]](/books/1075769/svetlana-kazakova-drakon-i-charovnica-publisher-s.webp)

![Алексей Миллер - Мup [publisher: SelfPub] [с оптимизированной обложкой]](/books/1076140/aleksej-miller-mup-publisher-selfpub-s-optimiz.webp)

![Хайдарали Усманов - Смерть из тени [publisher: SelfPub с оптимизированной обложкой]](/books/1144527/hajdarali-usmanov-smert-iz-teni-publisher-selfp.webp)