Федор Бражников - Многофакторное формирование стоимости компании

- Название:Многофакторное формирование стоимости компании

- Автор:

- Жанр:

- Издательство:неизвестно

- Год:неизвестен

- ISBN:9785005151124

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Федор Бражников - Многофакторное формирование стоимости компании краткое содержание

Многофакторное формирование стоимости компании - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Данные подходы применяются в основном к отраслям «новой экономики» с только формирующимися процессами оценки стоимости (при отсутствии денежного потока) – упор делается на инновационность, эмоции, рост выручки при отсутствии прибыльности, возможность приобщиться к компаниям «новой экономики» и заработать на росте стоимости котировок.

Описанию построения внутренних процессов в компании для повышения роста стоимости и посвящена эта работа.

Глава 1. Стоимость компании

1.1. Традиционные подходы к стоимости компании

Для написания данного пункта были использованы материалы и формулы, изложенные в книге И. А. Никоновой «Финансирование бизнеса» 1 1 См.: Никонова И. А. Финансирование бизнеса. – М.: Альпина Паблишер, 2003. – 197 с.

.

1.1.1. Принципы оценки стоимости

Понятие стоимость (value) учитывает будущие затраты и доходы и связано с прогнозированием изменения стоимостных показателей в будущем.

Есть три подхода к оценке стоимости компании или ее активов: затратный, сравнительный, доходный. Первые два так или иначе опираются на стоимостные показатели, имевшие место в прошлом, а доходный подход основан на прогнозировании финансовых показателей компании в будущем. Затратный метод в оценке компании или ее акций – наиболее простой, поскольку основан на расчете стоимости чистых активов компании по балансовым данным. Сравнительный подход используется при наличии данных о сделках по продаже аналогичных компаний или активов на рынке и коэффициентов приведения компании-аналога к оцениваемой.

Понятие рыночной стоимости (market value) связано с оценкой рыночной стоимости компании, или ее акций, или любых активов на основе прогнозирования затрат и доходов, генерируемых объектом оценки в будущем.

Рыночная стоимость компании или актива зависит от того, сколько инвестор готов за них заплатить, что, в свою очередь, зависит от того, какие денежные потоки и риски принесет инвестору актив или компания в будущем. Таким образом, рыночная стоимость актива или компании определяется:

– денежным потоком, генерируемым активом или компанией в будущем;

– распределением во времени этого денежного потока;

– рисками, связанными с генерируемым денежным потоком.

Для оценки рыночной стоимости используются два основных принципа управления финансами:

– временная стоимость денег;

– связь риска и доходности вложений.

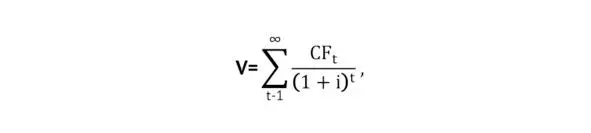

Сочетание этих двух принципов выражается в общей модели оценки рыночной стоимости актива или компании (V), отражающей приведенную стоимость денежного потока (CF):

где i – ставка (коэффициент) дисконтирования.

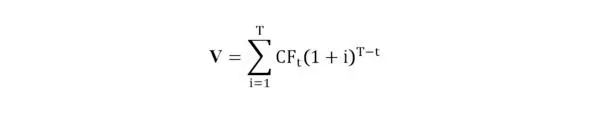

Эта формула отражает один из двух подходов к оценке стоимости компании – оценку стоимости с позиций настоящего времени с использованием дисконтирования будущего денежного потока. Возможен также подход к оценке стоимости компании в какой-то момент времени в будущем (T), при этом реализуется схема компаудирования:

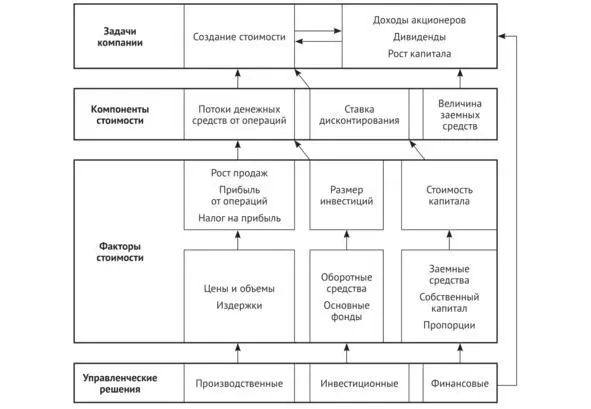

Взаимосвязь управленческих решений, стоимости компании и благосостояния акционеров приведена на рисунке 1, из которого следует, что при оценке стоимости необходимо решить две основные задачи:

– правильно рассчитать и спрогнозировать денежный поток (CF);

– обоснованно выбрать ставку дисконтирования, отражающую риск проекта (i).

Рисунок 1. Взаимосвязь управленческих решений и стоимости компании 2 2 Там же. С. 20.

Из представленной схемы видно, что для компании ее показатели (денежный поток компании, стоимость капитала, доходы, прибыль) являются производными от управленческих решений, принимаемых собственниками и топ-менеджерами. Соответственно, именно от качества принимаемых управленческих решений зависит и их финансовое отражение, имеющее материальное воплощение в виде различных денежных потоков компании / предприятия (-ий).

Именно управленческие решения, их важность, своевременность, нужность для компании, равно как и качество исполнения принятых решений, отлаженность и оптимальность процессов, а также возможность их постоянного поддержания без отклонений в процедуре (-ах) – краеугольный камень деятельности компании.

Денежный поток компании – лишь проекция управленческих решений, принимаемых в компании.

Согласно финансовой теории оценки, стоимость любого актива или бизнес-проекта равна приведенной стоимости всех ожидаемых денежных потоков, генерируемых данным активом (проектом). Для оценки стоимости актива необходимо:

– оценить срок жизни актива;

– вычислить денежные потоки в период срока жизни актива;

– определить ставку дисконтирования для вычисления приведенной стоимости этих денежных потоков.

При расчете стоимости компаний считается, что публичная компания, в отличие от отдельного актива или проекта, имеет потенциально бесконечный срок жизни. Поэтому стоимость публичных компаний равна приведенной стоимости бесконечного денежного потока.

Так как невозможно прогнозировать денежные потоки в бесконечность, то принято прогнозировать их до окончания «периода роста» компании, а затем отдельно оценивать конечную или остаточную стоимость.

В финансовой теории различают полную стоимость бизнесакомпании и акционерную стоимость.Стоимость всего бизнеса вычисляется путем дисконтирования ожидаемых денежных потоков для всей фирмы после оплаты всех операционных издержек и налогов, но до выплаты всех долговых обязательств. Эти денежные потоки дисконтируются с помощью средневзвешенной стоимости капитала (WACC). Когда мы говорим об акционерной стоимостикомпании, то она вычисляется с помощью дисконтирования ожидаемых денежных потоков, принадлежащих акционерам. Это так называемые остаточные денежные потоки, которые образуются после того, как фирма расплатится по всем затратам, налогам и выплатит все долговые обязательства (как процентные выплаты, так и выплаты тела кредита). Оставшиеся после выплаты долгов денежные потоки дисконтируются со стоимостью акционерного капитала.

В большинстве случаев полная стоимость бизнеса больше, чем акционерная стоимость компании, но бывают ситуации, когда акционерная стоимость компании выше, чем полная стоимость бизнеса.

Читать дальшеИнтервал:

Закладка: