Патрик Вигери - Рост бизнеса под увеличительным стеклом

- Название:Рост бизнеса под увеличительным стеклом

- Автор:

- Жанр:

- Издательство:Манн, Иванов и Фербер

- Год:2009

- Город:Москва

- ISBN:978-5-91657-018-2

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Патрик Вигери - Рост бизнеса под увеличительным стеклом краткое содержание

Перед компаниями, особенно крупными, всегда остро стоит задача обеспечения постоянного роста. Сложности здесь две: во-первых, чем крупнее компания, тем труднее ей достичь следующей планки роста, а во-вторых, с течением времени бизнес становится менее динамичным и менее восприимчивым к инновациям.

Авторы проанализировали обширный фактический материал и предложили системный подход к управлению ростом крупной компании, основанный на высоком уровне детализации, а также инструменты, позволяющие его реализовать: разделение источников роста на составляющие, применение карты роста и, наконец, разработка кластерной модели роста, которая позволяет уделять внимание деталям, пользуясь при этом преимуществами масштаба.

Для инвесторов, консультантов, руководителей компаний, топ-менеджеров, студентов MBA и магистратуры.

Рост бизнеса под увеличительным стеклом - читать онлайн бесплатно полную версию (весь текст целиком)

Интервал:

Закладка:

Самый яркий пример баланса между приобретением и продажей активов — деятельность фондов прямых инвестиций. В последнее время они стали играть более заметную роль: почти 30 % от общего числа приобретений контрольных пакетов компаний приходится именно на эту группу инвесторов. И независимо от того, сохранится ли эта тенденция в будущем, подход этих игроков к слияниям и поглощениям весьма интересен. Фонды прямых инвестиций продают активы почти так же быстро, как покупают, что дает им уникальное конкурентное преимущество. Этот подход может многому научить и других руководителей.

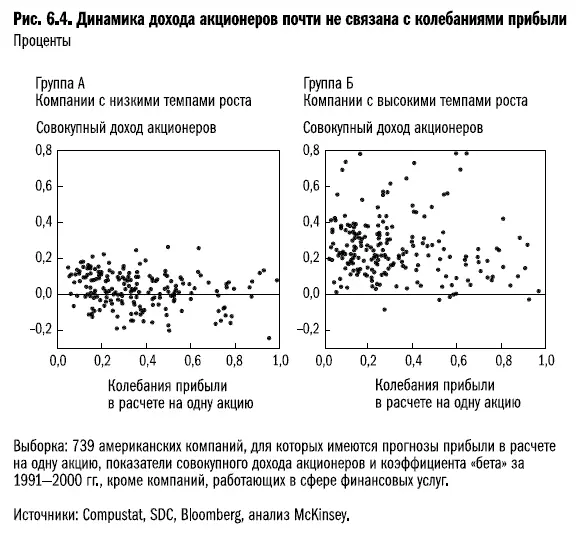

Руководители компаний часто жалуются на неослабевающее давление рынка, который требует постоянного, из квартала в квартал, роста прибыли. Их огорчение имеет под собой основания: если изучить данные прошлых периодов по рентабельности, входящим денежным потокам или любому другому показателю деятельности, вряд ли вы увидите стабильный рост от квартала к кварталу. И с точки зрения совокупного дохода акционеров разница между компаниями с плавающими и стабильными показателями деятельности почти незаметна (см. рис. 6.4).

Вот одна из причин, почему менеджеры так сильно беспокоятся из-за квартальных показателей: компании, ежеквартально публикующие прогнозы по прибыли, сразу же чувствуют негативную реакцию рынка, когда их реальные результаты не соответствуют прогнозным. Но все же они продолжают публиковать прогнозы, так как верят, что повышение прозрачности компании снизит волатильность ее акций и повысит мультипликатор прибыли. Но одно недавнее исследование ставит под сомнение эту точку зрения. В выборке из 4000 компаний, акции которых котируются на бирже, за 1994–2004 гг. не было значимых различий ни по мультипликатору прибыли, ни по волатильности акций между теми, кто публиковал прогнозы по выручке, и теми, кто этого не делал (в рамках одной отрасли) [48] P. Hsieh, T. Koller, S. R. Rajan. The misguided practice of earnings guidance // McKinsey on Finance, № 2, 2006, с. 1–5. Помимо этого в статье рассматривалось, что происходит с компанией, когда она начинает публиковать прогнозы по выручке. Сначала исследователи сравнивали волатильность акций и мультипликаторы прибыли за год, в течение которого началась публикация таких материалов, с предшествующим годом, а затем сравнивали результаты со средними значениями по всей отрасли. И снова не удалось обнаружить преимущества для компаний, публикующих квартальный прогноз по выручке.

.

В отличие от большинства компаний фонды прямых инвестиций склонны замерять показатели деятельности ежегодно, а не ежеквартально. Генри Кравис из фонда KKR заметил:

«Основная проблема американских компаний в том, что все показатели рассматриваются в квартальной перспективе. Аналитики давят [на компании] вопросами: „Сколько вы планируете заработать в этом квартале?“ А мы говорим руководителям компаний: „Вы находитесь здесь и сейчас. Где вы хотите оказаться через пять лет и как планируете достичь этого результата?“ Возможно, для этого придется сделать шаг назад. Но поверьте, через пять лет у нас будет намного более конкурентоспособная и эффективная компания» [49] Интервью для American Academy of Achievement, 12 февраля 1991 г.

.

Преимущества фондов прямых инвестиций заметны уже на стадии сбора информации, необходимой для слияния или поглощения. Принято считать, что рынки совершенны и инвесторы руководствуются всей необходимой информацией при оценке стоимости акций. Но реальная структура рынков намного сложнее тех описаний, которые доступны широкому кругу инвесторов. Хотя фондовый рынок достаточно быстро реагирует на новые данные квартальных и годовых отчетов компаний, даже эта скорректированная информация не отражает сложность и все многообразие результатов деятельности компании на уровне отдельных сегментов и товарных категорий. Более того, скорректированные прогнозы затрагивают перспективы компании в лучшем случае на пару лет вперед, в то время как сами компании часто планируют и делают инвестиции с учетом более отдаленной перспективы.

Фонды прямых инвестиций не ограничиваются общедоступной информацией. Поскольку при экспертизе сделок сотрудники фонда получают доступ к внутренним данным и могут задавать вопросы руководителям, в их распоряжении оказывается гораздо более детальная информация, чем у обычных инвесторов.

За счет этих подходов фонды прямых инвестиций добиваются информационного преимущества над остальными участниками рынка. В главе 13 мы расскажем о том, как крупной компании создать сходные механизмы анализа.

Очень важно уделить достаточно внимания изучению предприятия, особенно когда вы пытаетесь разобраться в самых мелких деталях деятельности компании. С этой точки зрения частные (в том числе семейные) компании имеют явное преимущество: они могут посвятить анализу своих активов больше времени и ресурсов.

Партнеры, работающие в фондах прямых инвестиций, посвящают большую часть своего времени уже приобретенным активам (а оставшееся время — покупке новых). Это действительно много, если сравнить с тем, сколько тратит на изучение положения дел типичный член совета директоров, посещающий лишь шесть — десять собраний в год. К тому же фонды прямых инвестиций обычно прибегают к услугам внештатных аналитиков и другой экспертной поддержке.

Еще одно преимущество фондов прямых инвестиций перед традиционными корпорациями — более высокий уровень стимулирующих выплат. Рассмотрим пример компании VNU, теперь известной как Nielsen. Это компания среднего размера, занимающаяся рыночными исследованиями, которая начала работу в Европе, но сейчас работает в основном на рынке США. В компании всегда находились люди, недовольные размерами вознаграждений; отчасти причиной этому была разница между культурой ведения бизнеса в Европе и США. Однако после того, как консорциум частных инвесторов купил VNU и назначил ее главой Дэвида Кэлхуна, бывшего топ-менеджера GE, ему был предложен компенсационный пакет в размере нескольких сотен миллионов долларов. Тем самым в компанию была привнесена совершенно новая культура как в плане выбора руководителей, так и с точки зрения уровня их вознаграждения.

Мы обнаружили, что фонды прямых инвестиций обычно опережают традиционные компании по размеру и структуре компенсационных пакетов, что обеспечивает явное преимущество в сфере привлечения и мотивации талантливых сотрудников.

Читать дальшеИнтервал:

Закладка: