Патрик Вигери - Рост бизнеса под увеличительным стеклом

- Название:Рост бизнеса под увеличительным стеклом

- Автор:

- Жанр:

- Издательство:Манн, Иванов и Фербер

- Год:2009

- Город:Москва

- ISBN:978-5-91657-018-2

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Патрик Вигери - Рост бизнеса под увеличительным стеклом краткое содержание

Перед компаниями, особенно крупными, всегда остро стоит задача обеспечения постоянного роста. Сложности здесь две: во-первых, чем крупнее компания, тем труднее ей достичь следующей планки роста, а во-вторых, с течением времени бизнес становится менее динамичным и менее восприимчивым к инновациям.

Авторы проанализировали обширный фактический материал и предложили системный подход к управлению ростом крупной компании, основанный на высоком уровне детализации, а также инструменты, позволяющие его реализовать: разделение источников роста на составляющие, применение карты роста и, наконец, разработка кластерной модели роста, которая позволяет уделять внимание деталям, пользуясь при этом преимуществами масштаба.

Для инвесторов, консультантов, руководителей компаний, топ-менеджеров, студентов MBA и магистратуры.

Рост бизнеса под увеличительным стеклом - читать онлайн бесплатно полную версию (весь текст целиком)

Интервал:

Закладка:

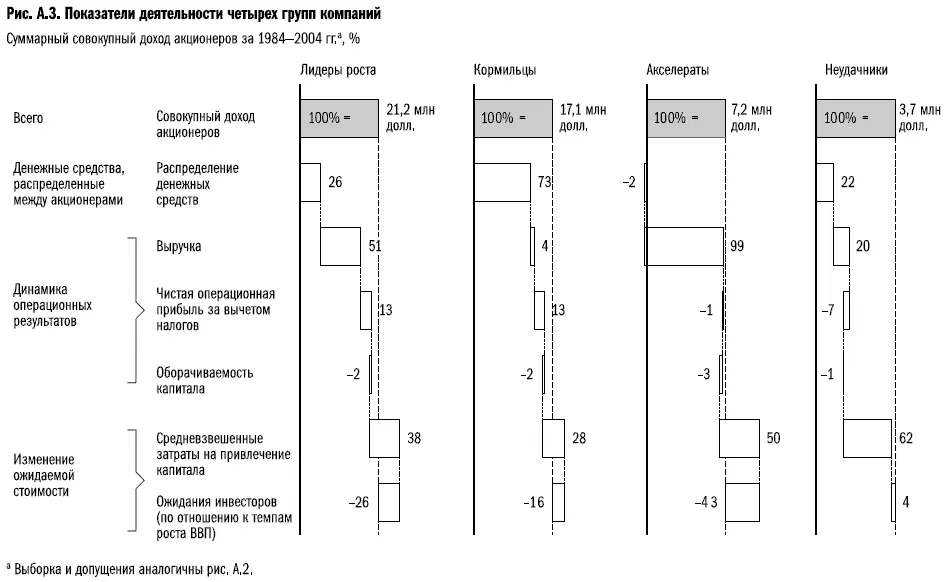

Теперь представим, что в 1984 г. мы смогли точно предугадать, что произойдет с каждой из этих компаний 20 лет спустя — станет ли она лидером роста, кормильцем, акселератом или неудачником [114] В данном случае в основу классификации положены результаты операционной деятельности компаний на протяжении всего двадцатилетнего периода, в то время как во Введении каждый десятилетний цикл мы анализировали отдельно.

. Что бы тогда произошло с нашим инвестиционным портфелем? Возможность оглянуться назад покажет нам, насколько рост компании влияет на создание ее стоимости.

Вложив весь свой миллион в акции лидеров роста, к концу периода мы бы могли иметь инвестиционный портфель стоимостью 22,2 млн долл. (21,2 млн прибыли плюс 1 млн первоначальных инвестиций) — более чем на 50 % выше, чем в первоначальном варианте. Лидеры роста принесли бы нам в три раза больше прибыли, чем все остальные компании выборки в среднем.

Выручка лидеров роста за указанные 20 лет росла в среднем на 9 % в год. Повышение операционной эффективности обеспечило 62 % созданной стоимости, в основном за счет роста выручки. Распределение свободных денежных средств между акционерами обеспечило 26 % созданной стоимости. В остальном рост объяснялся общим снижением средневзвешенных затрат на привлечение капитала (см. рис. А.3).

Сделай мы ставку на кормильцев, совокупная стоимость нашего инвестиционного портфеля составила бы к 2004 г. 18,1 млн долл. [115] Как и ранее, 17,1 млн долл. прибыли плюс стартовый капитал в 1 млн долл. Интересно, что за 20 лет компании-кормильцы создали меньше стоимости, чем лидеры роста, хотя их результаты все равно оставались выше среднерыночных. Анализ экономических циклов, представленный во Введении, показал иное: обе группы компаний дали сопоставимые результаты. Мы считаем, что более низкие результаты компаний-кормильцев за двадцатилетний период объясняются трудностями, возникающими у медленно растущих компаний в долгосрочной перспективе.

. В этой группе создание стоимости происходило за счет других факторов. Почти две трети созданной стоимости приходится на распределение денежных средств между акционерами — обратный выкуп акций, выплата дивидендов, погашение задолженности. Повышение операционной эффективности обеспечило только 15 % созданной стоимости, а оставшиеся 12 % объясняются изменением ожиданий инвесторов и снижением средневзвешенных затрат на привлечение капитала.

Что же происходит с компаниями, результаты которых ниже среднего, — акселератами и неудачниками? (Напомним, что во Введении мы назвали акселератами компании, у которых рост выручки был выше темпов роста ВВП, но стоимость росла медленно, а неудачниками — компании, отстающие по обоим показателям.)

Инвестиции в компании-акселераты могли бы за 20 лет дать портфель стоимостью 8,2 млн долл.: это не худший результат, но заметно ниже среднерыночного за тот же период. Чем компании-акселераты отличаются от лидеров роста? Почему лидерам роста удалось создать почти втрое больше стоимости, чем акселератам, хотя в обеих группах рост выручки находился на одном уровне?

Ответ дает анализ основных показателей деятельности: у акселератов создание стоимости почти полностью было результатом роста выручки и снижения средневзвешенных затрат на привлечение капитала. В целом компании-акселераты не производили значительных выплат своим акционерам в рассматриваемый период, да и доходность их осталась на прежнем уровне. Это подтверждает наше мнение, что сам по себе рост выручки не создает стоимости — только прибыльный рост имеет значение.

Что же происходит в лагере неудачников? Инвестиции в такие компании дали бы нам портфель стоимостью 4,7 млн долл. В целом за 20 лет эти компании добились незначительного роста выручки, а их операционная эффективность падала. Та небольшая стоимость, которую им удалось создать, возникла, вероятно, за счет распределения денежных средств между акционерами, роста выручки и изменения ожиданий инвесторов.

Два десятилетия с 1984 по 2004 г. были необычайно благоприятны для фондового рынка США. Из-за падения процентных ставок по сравнению с началом 1980-х понизились средневзвешенные затраты компаний на привлечение капитала, что привело к росту стоимости акций и других активов. Но крупные компании сильно различаются по показателям эффективности и создания стоимости.

Лидеры роста добились значительного роста выручки и операционной эффективности и были щедро вознаграждены за это. Кормильцы также получили вознаграждение за высокую операционную эффективность и выплаты акционерам, но, как мы видели во Введении, со временем их модель может привести к сокращению прибыли и даже уходу с рынка. Создание стоимости компаний-акселератов происходило в основном за счет роста выручки, но по другим операционным показателям они не добились успеха. Наконец, компании-неудачники отставали по всем параметрам: у них были скромные темпы роста и объемы распределения денежных средств наряду с падением прибыльности в течение всего указанного периода.

Как рост, так и повышение рентабельности способствуют созданию стоимости компании. Анализ динамики совокупного дохода акционеров в крупных компаниях за 20 лет показывает, что рост выручки и увеличение рентабельности — основные причины хороших результатов лидеров роста, а распределение средств между акционерами и рост прибыли способствуют созданию акционерной стоимости компаний-кормильцев. Для компаний с более низкими темпами роста ключевым фактором создания стоимости становится распределение денежных средств между акционерами.

В Приложении А мы проанализировали результаты операционной деятельности компаний, сравнивая источники их роста. В Приложении Б мы подробнее рассмотрим связь темпов роста и рентабельности с созданием стоимости компании и ответим на вопрос: насколько нужно увеличивать темпы роста или прибыль, чтобы обогнать рынок?

Приложение Б

Два пути роста и две альтернативы

Если впереди развилка, решай, куда идти.

Йоги Берра♦ Как правило, компании с показателями выше среднерыночных либо растут, либо находят способ создавать стоимость при отсутствии роста.

♦ Есть два пути роста: быстрый рост при стабильной доходности или рост средними темпами при увеличении доходности.

♦ Есть два пути создания стоимости при отсутствии роста: регулярное распределение между акционерами существенных средств или выгодная продажа компании.

Читать дальшеИнтервал:

Закладка: