Марина Федотова - Налоги и налогообложение в АПК

- Название:Налоги и налогообложение в АПК

- Автор:

- Жанр:

- Издательство:Литагент БИБКОМ

- Год:неизвестен

- ISBN:нет данных

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Марина Федотова - Налоги и налогообложение в АПК краткое содержание

Налоги и налогообложение в АПК - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

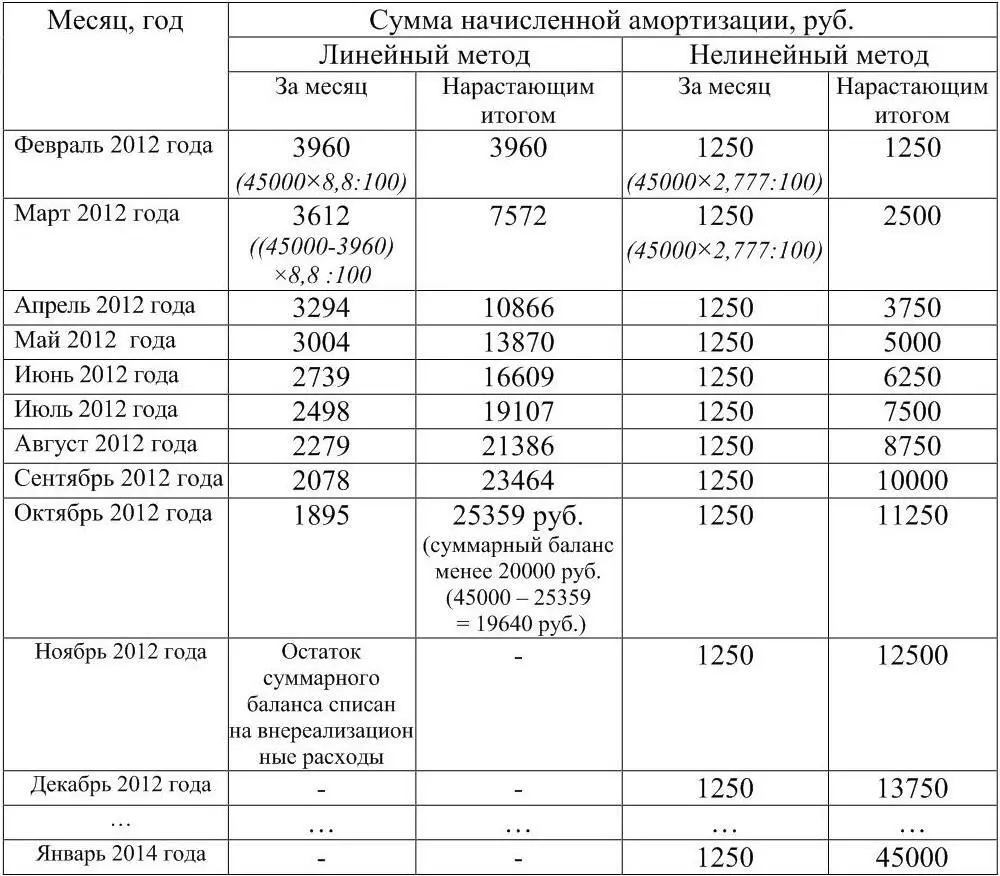

Решением руководства организации для компьютера установлен срок полезного использования, равный 36 месяцам.

При применении линейного метода амортизации норма амортизации по данному объекту составит:

К = 1: 36 мес. × 100 % = 2,777 %.

Начисленная амортизация за месяц определяется как произведение первоначальной (восстановительной) стоимости основного средства и нормы амортизации:

45 000 руб. × 2,777 % = 1250 руб.

Таким образом, организация при применении линейного метода амортизации имеет право относить на расходы, учитываемые в целях налогообложения прибыли, суммы амортизационных отчислений по данному объекту имущества в размере 1250 руб. в месяц.

Исчислим амортизацию по этому имуществу с использованием нелинейного метода при условии, что в этой амортизационной группе больше нет основных средств, то есть суммарный баланс 2-й группы составит 45000 руб.

Сумма начисленной за один месяц амортизации для каждой амортизационной группы определяется исходя из произведения суммарного баланса соответствующей амортизационной группы на начало месяца и норм амортизации (для 2-й амортизационной группы норма амортизации составляет 8,8 %). Таким образом, сумма амортизации за февраль составит:

45000 × 8,8 % = 3960 руб.

Суммарный баланс в следующем месяце (март 2012 года) составит разницу суммарным балансом амортизационной группы и суммой начисленной в феврале 2010 года амортизации:

45 000 руб. – 3960 руб. = 41040 руб.

Сумма амортизационных отчислений в марте 2012 года составит:

41040 руб. × 8,8 % = 3612 руб.

Суммы амортизационных отчислений по следующим месяцам определяются в аналогичном порядке.

Суммы начисленной амортизации по данному объекту основных средств с использованием линейного и нелинейного методов за весь срок полезного использования объекта представлены в таблице 1.

Пунктом 12 ст. 259.2 НК РФ предусмотрено, что амортизационную группу можно ликвидировать, если суммарный баланс не превышает 20 000 руб. При этом не имеет значения, сколько объектов амортизируемого имущества еще числится в этой амортизационной группе и какова их остаточная стоимость.

Ликвидация такой амортизационной группы осуществляется не в том месяце, в котором достигнуто указанное значение, а только в следующем. Если в следующем месяце суммарный баланс не увеличился, его остаток списывается в состав внереализационных расходов текущего периода.

Таблица 1 – Расчет суммы начисленной амортизации

С 2006 г. организации вправе единовременно списывать в расходы отчетного периода для целей налогообложения прибыли так называемую амортизационную премию, т. е. расходы на капитальные вложения в размере не более 10 % первоначальной стоимости основных средств или расходов, понесенных в случаях достройки, дооборудования, реконструкции, модернизации, технического перевооружения, частичной ликвидации основных средств.

При этом норма амортизации исчисляется исходя из стоимости объекта амортизируемого имущества без учета списанных 10 % первоначальной стоимости или расходов.

С 1 января 2009 года размер амортизационной премии по основным средствам, которые относятся к третьей-седьмой амортизационным группам, увеличен до 30 % (п. 9 ст. 258 НК РФ). Десять или тридцать процентов первоначальной стоимости основных средств можно включать в расходы сразу, как только фирма начнет их амортизировать в налоговом учете (п. 9 ст. 258 НК РФ). Исключение составляют основные средства, которые получены безвозмездно.

Практическая ситуация.

ООО Студенческая столовая в сентябре 2012 г. закупило картофелечистку стоимостью 35 000 руб. (общая сумма расходов, связанных с ее приобретением, без НДС). Оборудование в этом же месяце введено в эксплуатацию и включено в четвертую амортизационную группу со сроком полезного использования 6 лет (72 мес.). В соответствии с принятой учетной политикой, общество использует механизм амортизационной премии в пределах лимитов, установленных Налоговым кодексом. Отчетные периоды по налогу на прибыль – I квартал, полугодие и девять месяцев календарного года.

ООО Студенческая столовая при исчислении налога на прибыль за девять месяцев 2012 года включит в состав косвенных расходов амортизационную премию в размере 10 500 руб. (35 000 руб. × 30 %). Картофелечистка будет включена в четвертую амортизационную группу по стоимости, равной 24 500 руб. (35 000 – 10 500). Начиная, с 1 октября 2012 года общество, будет начислять ежемесячную амортизацию в размере 340 руб. (24 500 руб. / 72 мес.). Если бы общество не применило механизм амортизационной премии, то ежемесячная сумма амортизации составила бы 486 руб. (35 000 руб. / 72 мес.).

Сумму налогооблагаемой прибыли определяют как разницу между полученными доходами и произведенными расходами. Однако в какой момент доходы фирмы считают полученными, а расходы – произведенными? Это зависит от того, какой метод определения доходов и расходов применяет организация: метод начисления или кассовый метод.

Если организация использует метод начисления, то доходы от реализации считают полученными в том периоде, когда они имели место, независимо от того, когда организация получит деньги или иное имущество в счет оплаты. Организации, которые реализуют товары (работы, услуги), датой получения дохода считают день перехода права собственности на отгруженные товары (результаты выполненных работ, оказанных услуг).

Организации (кроме банков) имеют право на определение даты получения дохода по кассовому методу, если в среднем за предыдущие четыре квартала сумма выручки от реализации товаров (работ и услуг) этих организаций без косвенных налогов не превысила одного миллиона рублей за каждый квартал. Датой получения дохода признается день поступления средств на счета в банках и кассу, поступление имущества или имущественных прав. Расходами признаются затраты после их фактической оплаты. Если в течение года выручка организации, которая использует кассовый метод, превысит установленный лимит, она вынуждена будет начать применять метод начисления. При этом все доходы и расходы нужно будет пересчитать в соответствии с этим методом с начала года.

Практическая ситуация.

Организация применяет кассовый метод. По окончании III квартала 2012 года организация проверяет правомерность применения данного метода для целей исчисления налога на прибыль. Выручка от реализации товаров без НДС составляет:

за IV квартал 2011 года – 980 000 руб.;

за I квартал 2012 года – 840 000 руб.;

за II квартал 2012 года – 1 050 000 руб.;

за III квартал 2012 года – 1200 000 руб.

Читать дальшеИнтервал:

Закладка: