Михаил Хазин - Воспоминание о будущем

- Название:Воспоминание о будущем

- Автор:

- Жанр:

- Издательство:Группа Компаний «РИПОЛ классик» / «Пальмира»

- Год:2019

- Город:Москва

- ISBN:978-5-386-12785-5

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Михаил Хазин - Воспоминание о будущем краткое содержание

Издание второе, исправленное и дополненное.

Воспоминание о будущем - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Если вспомнить описанные выше соображения, то логика команды Гайдара – Чубайса состояла в том, что они представляли собой дочернюю группу Западного ГП. Но на тот момент (лето 1998 г.) было еще не ясно, какие из элитных групп возьмут верх в России, поскольку в ней были как представители Красного проекта (они получили некоторую возможность после дефолта, но не использовали ее с точки зрения борьбы за власть), так и потенциальные сторонники проекта Капиталистического (которые хотели развития капиталистических отношений в России без контроля со стороны международного капитала). И двойной дефолт (суверенный и банковский), объявленный либеральной командой, был связан как раз с тем, что либеральная группа пыталась уничтожить ту часть новой, предпринимательской экономики, которая выросла независимо от них, находилась вне их контроля и серьезно конкурировала с частью элиты, образовавшейся в процессе приватизации.

Но возвращаемся к системе денежного обращения. Что такое объем денег, находящихся в обороте (для США, напомним, наиболее близкое приближение – агрегат М3)? Это тот объем денег, который возникает в финансовой системе за счет механизма кредитной мультипликации. Суть этого механизма может быть объяснена следующим образом. Пусть в нашей стране всего один банк, который имеет уставной капитал 1 рубль. Тогда его валюта баланса составляет ровно этот самый рубль, который находится и в активе (в виде денег в кассе) и в пассиве (обязательства перед владельцами). Но банк может выдать этот рубль строителю Пете, который получит кредит на строительство дома. В результате банк открывает Пете кредитный счет, на который переводит рубль (уже электронный). И баланс увеличивается: в активе уже два рубля (наличный рубль в кассе и рубль с процентами, который Петя обязался вернуть), как и в пассиве (обязательство перед владельцами и рубль, который нужно дать Пете на его строительство).

Дальше Петя открывает счета своим работникам и переводит на них часть кредитных денег. Еще часть он выплачивает своим поставщикам, у которых счета в этом же банке. В результате активы банка, как и пассивы, вырастают еще сильнее. А наличность как была, так и осталась, – рубль. Собственно, суть денежной политики со стороны надзорного органа состоит как раз в том, чтобы пирамида добавляемых таким образом денег (а соответствующий процесс как раз и носит название кредитной мультипликации или кредитной эмиссии) была ограничена.

Для этого используются два основных инструмента: ставка процента и резервирование. Суть резервирования состоит в том, что банки при любой операции по выдаче кредита должны переводить в Центробанк некий резервный депозит, объем которого зависит как от риска операции, так и от текущей экономической конъюнктуры. При этом денежная база – это как раз наличные деньги, которые центральный банк вбросил в экономическую систему (т. е. результат денежной эмиссии), находящиеся в банковской системе или на руках у населения, а денежный агрегат М3 как раз и описывает полный объем денег, возникший в результате кредитной эмиссии.

Отмечу принципиальную разницу между денежной эмиссией и кредитной: первая – это увеличение денежной базы центральным банком, вторая – рост денег в обороте за счет действий банковской системы при неизменной денежной базе. Теоретически, может иметь место сокращение денежной базы при кредитной эмиссии и наоборот. Так вот, второй ключевой показатель денежной системы государства – это кредитный мультипликатор, который мы для США будем считать равным отношению агрегата М3 к денежной базе.

В норме в сбалансированной экономике он должен находиться в пределах от 4 до 6, его превышение означает, что в экономической системе начинается избыточное кредитование финансового сектора, что обычно свидетельствует об образовании финансовых пузырей. Если он меньше, то банковская система работает не эффективно, с учетом описанной выше стратегической задачи банковской системы в части снижения рисков в экономике, это означает, что уровень рисков в системе выше, чем могло бы быть, т. е. система недополучает прибыль. В случае российской экономики это связано в тем, что прибыль выводится во внешний по отношению к рублю финансовый контур.

Отметим, что монетизация экономики и кредитный мультипликатор не совсем независимые показатели: рост одного обычно ведет к росту другого и наоборот. Так, в России 90-х годов, перед дефолтом, денежный мультипликатор опускался до уровня 1,2. Сегодня этот уровень, кстати, вырос, но до нормального значения так и не поднялся, находясь в интервале от 2 до 2,5. А теперь, поняв логику базовых моментов теории денежного обращения, мы можем вернуться назад и объяснить все тонкости политики ФРС США.

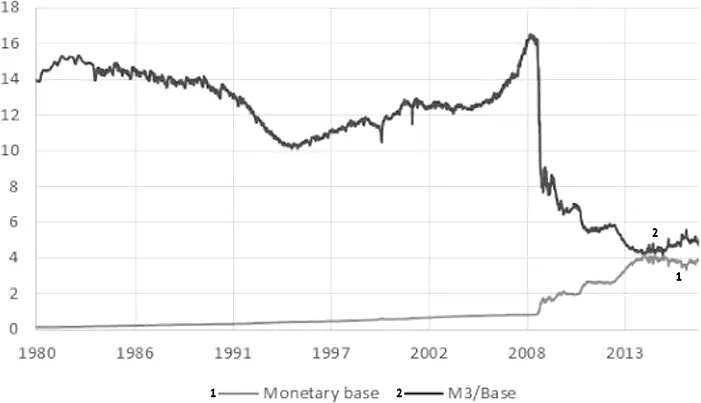

Поскольку в США перед началом кризиса 2008 г. в финансовом секторе образовались крупные финансовые пузыри (в недвижимости связанные с так называемой sub prime ипотекой и на фондовом рынке), то кредитный мультипликатор сильно вырос и достиг величины 17, при, в общем, крайне низкой для масштаба американской экономики денежной базе (напомним, что при этом в денежную базу входят только те наличные деньги, которые обращаются в экономике США, наличные доллары, которые вывозились за пределы США, тут не учитываются). В условиях кризиса и разрушения этих пузырей ФРС США начала денежную эмиссию (т. е. увеличение денежной базы), но кредитный мультипликатор падал, поскольку взаимное кредитование банками друг друга стало сокращаться, исчезал предмет для финансовых спекуляций. В результате наличная часть денежной массы росла, а кредитная – падала (рис. 43).

Рис. 43. Денежная база в США (денежная база: https://fred.stlouisfed.org/series/SBASENS; агрегат М3: https://fred.stlouisfed.org/series/M3SL; ресурс NowAndFutures с 2016 г. – оценка)

К середине 2014 г. денежная база выросла до 3,5 трлн долларов (т. е. было напечатано около 2,7 трлн долларов), т. е. примерно в 4 раза, а кредитный мультипликатор упал до величины, чуть большей 4 (т. е. сократился в 4 раза). При этом сам агрегат М3 остался практически прежним, количество денег в обороте не изменилось! Из-за этого и инфляции не было! Отметим, что это только один вариант денежной эмиссии без инфляции, другой продемонстрировал В. Геращенко, который с конца 1998 по 2002 г. (когда он был вынужден покинуть пост руководителя российского Центробанка) увеличил уровень монетизации экономики России в 10 раз (с 4 до 40 %), при этом уровень инфляции непрерывно падал (с крайне высоких последефолтных показателей). Как мы сейчас понимаем, в связи с тем, что за счет нормализации денежных платежей резко падала инфляция издержек.

Читать дальшеИнтервал:

Закладка: