Олег Лаврушин - Новые модели банковской деятельности в современной экономике

- Название:Новые модели банковской деятельности в современной экономике

- Автор:

- Жанр:

- Издательство:Array Литагент «Кнорус»

- Год:2013

- Город:Москва

- ISBN:978-5-406-03776-8

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Олег Лаврушин - Новые модели банковской деятельности в современной экономике краткое содержание

Для специалистов в области банковского дела, научных и практических работников, занимающихся изучением и регулированием банковской деятельности, аспирантов, магистров и студентов экономических и финансовых вузов.

Новые модели банковской деятельности в современной экономике - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Как государственная корпорация, он имеет совершенно четко определенные задачи, которые в основном относятся к исполнению организационных функций в реализации конкретных проектов путем оказания финансовой и организационной поддержки роста крупнейших производств, комплексного развития территорий, отраслевых и межотраслевых проектов и систем, в том числе на условиях государственно-частного партнерства.

К финансовому меморандуму банка добавляются все новые и новые задачи, например инвестиции на развитие моногородов, а в результате его предстоящего пересмотра их круг может быть расширен.

К 2015 году кредитный портфель ВЭБ должен составить 850 млрд руб. Дальнейшее наращивание его сдерживается недостаточностью капитала и пределами заимствования. Прибыль банка по определению не может быть ощутимым фактором капитализации, а бюджетная поддержка в настоящее время весьма ограниченна.

В среднесрочной и долгосрочной перспективе Банк развития сохранит свои позиции ведущей организации в области финансирования и экспертизы крупных инвестиционных проектов, имеющих общегосударственное значение. На сегодняшний день ВЭБ участвует в финансировании 151 проекта, объем кредитных средств, предоставленных Банком, превышает 831 млрд руб.

На экспертизе во Внешэкономбанке по состоянию на 1 марта 2013 г. находятся 103 проекта общей стоимостью 1,59 трлн руб. с предполагаемым участием Внешэкономбанка 986,3 млрд руб.

Однако складывающаяся структура кредитного портфеля ВЭБ в настоящее время существенно отличается от его миссии, в нем представлены проекты, слабо связанные с задачами ВЭБ. По словам В. Дмитриева, председателя правления ВЭБ, Банк используется как квазибюджетный инструмент при отсутствии возможности бюджетного финансирования или возникновении кризисных проблем в тех или иных отраслях экономики, в том числе и в банковской сфере [17] vedomosti.ru 13.06.2013

.

Для содействия развитию малого и среднего бизнеса активно используется дочерний Российский банк поддержки малого и среднего предпринимательства (МСП Банк), реализующий инновационные проекты, а также проекты, направленные на модернизацию производства и энергоэффективность. К концу 2015 г. объем финансовой поддержки малого и среднего предпринимательства составит 150 млрд руб., к ней подключились и другие дочерние коммерческие банки.

ВЭБ начинает реализацию гарантийных программ, с помощью которых малому и среднему предпринимательству удастся привлечь в виде заемных средств около 80 млрд руб.

Другое важное направление, в котором ВЭБ играет ключевую роль, – это поддержка российского промышленного экспорта. На базе организаций, входящих в группу Внешэкономбанка (ВЭБ, Росэксимбанк и ЭКСАР), создается национальная система его комплексной поддержки.

Динамику развития группы Внешэкономбанка можно считать стремительной. Но тем не менее масштабы ее деятельности пока не соответствуют масштабам деятельности рассмотренных нами институтов развития Германии и Бразилии, а реальное влияние на экономический рост и инвестиционную деятельности в России пока нельзя считать значительным в силу небольших относительно ВВП и инвестиций объемов операций. Кроме этого, в отличие от других стран в России еще недостаточно развита деятельность региональных институтов развития при наличии существеннейших региональных диспропорций в национальной экономике. При этом внутренний потенциал ВЭБ, определяемый его капиталом и накопленной прибылью, практически исчерпан.

Однако перед российской системой институтов развития сегодня стоят задачи увеличения объемов инвестиционной деятельности и ее дифференциации в региональном масштабе, а также более масштабного развития отношений ГЧП. Определим, какую роль в их решении может сыграть изменение современной модели банковской деятельности.

Перспективы развития моделей российской банковской деятельности на основе отношений государственно-частного партнерства

Основной целью современного этапа социально-экономического развития России, определенной в Концепции долгосрочного социально-экономического развития Российской Федерации до 2020 г., является переход к сценарию инновационного роста и преодоления его зависимости от экспорта сырьевых товаров.

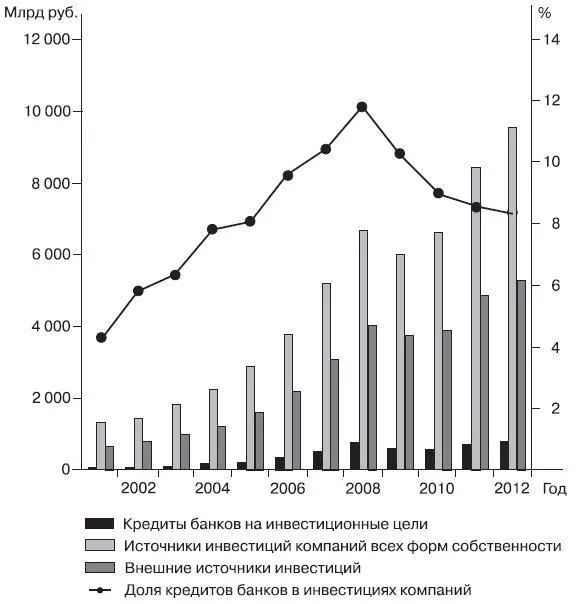

Современный потенциал финансового сектора России недостаточен для удовлетворения потребностей инновационного роста. В развитых индустриальных странах главным источником финансирования являются внутренние поступления (прибыль и амортизация), на которые приходится в среднем 55–60 % всех инвестиций. В то же время доля внешних источников составляет 40–45 %, причем из них доля банковских кредитов – 35–45 %, а акционерного капитала – 2–3 %. В России внешние источники финансирования находятся на уровне 55–62 %, но на долю банковских кредитов приходится около 8 % ресурсов и она постоянно сокращается (рис. 1.1).

Рис. 1.1. Доля кредитов банков в источниках инвестиций в основной капитал. Источник: Банк России. Отдельные показатели деятельности кредитных организаций // http://www.cbr.ru/statistics/?Prtid=pdko

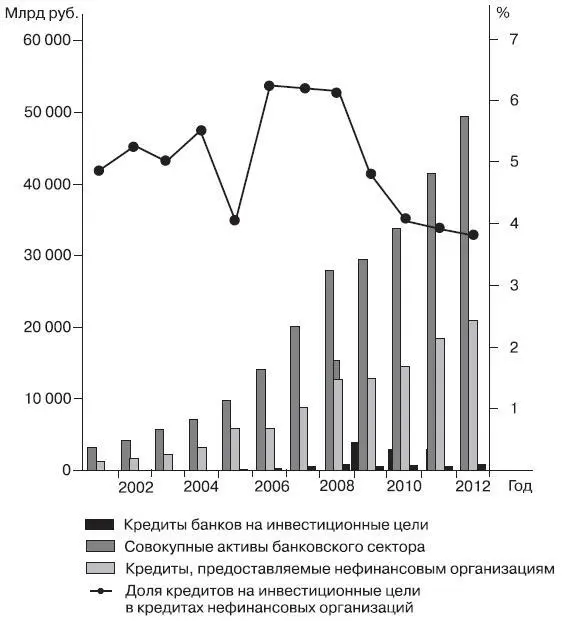

Доля банковских кредитов, выданных на инвестиционные нужды, также незначительна и в совокупных активах банковской системы России, а также в совокупном объеме кредитов, выданных нефинансовым организациям (рис. 1.2).

Рис. 1.2. Доля инвестиционных кредитов банков в объеме кредитов, выданных нефинансовым компаниям в России. Источник: Банк России. Отдельные показатели деятельности кредитных организаций – http://www.cbr.ru/statistics/?Prtid=pdko

К тому же в 2012 г. сделки M&A с российскими активами в объеме 1,5 трлн руб. вдвое превысили объем кредитов, выданных коммерческими банками на обновление основного капитала. То есть концентрация капиталов не генерирует инвестиции в реальную экономику, не насыщает ее достаточно длинными деньгами.

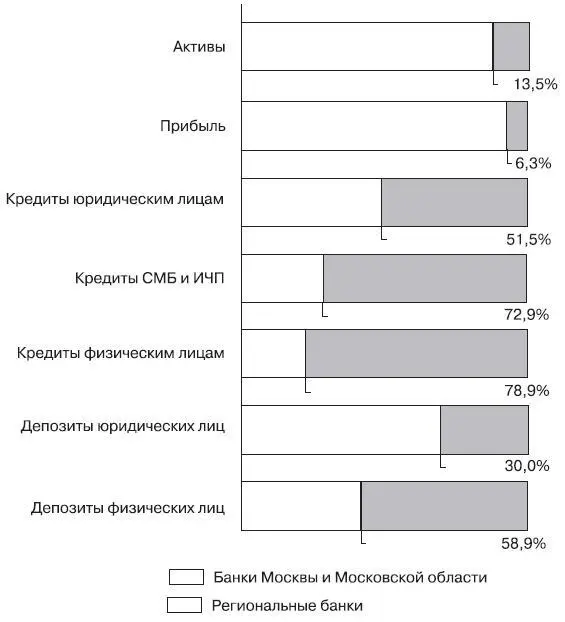

Еще одной структурной проблемой банковского сектора экономики является неравномерность распределения кредитной нагрузки по регионам. Так, на банки Московского региона приходится 86,5 % активов банковской системы, 93,7 % ее прибыли и только 48,5 % кредитов корпоративным заемщикам и 27,1 % кредитов субъектам малого бизнеса (СМБ) и индивидуальным частным предпринимателям (ИЧП) (рис. 1.3).

Рис. 1.3. Концентрация совокупного объема операций банков и отдельных видов операций в Московском регионе и остальных регионах России на 1 июля 2013 г. Источник: Банк России. Отдельные показатели деятельности кредитных организаций // http://www.cbr.ru/statistics/?Prtid=pdko

Читать дальшеИнтервал:

Закладка: