Оксана Кузнецова - Добровольное страхование

- Название:Добровольное страхование

- Автор:

- Жанр:

- Издательство:неизвестно

- Год:неизвестен

- ISBN:нет данных

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Оксана Кузнецова - Добровольное страхование краткое содержание

Перспективными направлениями рынка страховых услуг являются накопительное страхование, позволяющее одновременно делать накопления и страховать жизнь и здоровье; страхование автомобиля: страхование туристов. Об этих и других видах страхования вы сможете узнать из данного пособия.

Работа нацелена на то, чтобы читатель смог не только получить информацию, но и успешно применить полученные знания. Для этого в разделы включены информационные блоки о том, какие документы нужны для оформления страховки; какими критериями нужно руководствоваться при выборе достойной страховой компании; как вести себя в момент наступлении страхового случая и при обращении к страховщику. Интересные примеры из жизни сделают чтение данного пособия увлекательным, а материалы из судебной практики помогут сориентироваться в проблемных ситуациях.

При подготовке пособия использованы нормативные правовые акты и судебная практика по состоянию на 1 декабря 2007 г.

Издание является универсальным пособием, рассчитанным на широкий круг читателей.

Добровольное страхование - читать онлайн бесплатно полную версию (весь текст целиком)

Интервал:

Закладка:

7.1. Страхование – главное условие предоставления ипотечного жилищного кредита

Ипотека – это залог недвижимости для обеспечения обязательств перед кредитором – банком или другой кредитной организацией. При ипотечном кредитовании заемщик получает кредит на покупку недвижимости или другие цели. Его обязательством перед кредитором является погашение кредита, залог недвижимости обеспечивает исполнение этого обязательства. Недвижимость, приобретенная с помощью ипотеки, является собственностью заемщика кредита с момента приобретения. В нашей стране термин «ипотека» обычно применяется в связи с решением жилищных проблем.

Самый распространенный вариант использования ипотеки в России – покупка квартиры в кредит. Закладывается при этом, как правило, вновь покупаемое жилье, хотя можно заложить и уже имеющуюся в собственности квартиру. Купленная недвижимость оформляется в собственность заемщика и остается в залоге у банка до полного погашения взятого кредита. С помощью ипотечного кредита можно купить жилье на вторичном рынке или на этапе строительства (первичном рынок).

Расходы по приобретению недвижимости на условиях ипотеки помимо стоимости самого объекта недвижимости также включают в себя:

1) комиссии и сборы банка;

2) расходы на оценку предмета залога;

3) расходы на оформление документации для перехода права на объект недвижимости;

4) расходы на составление технической документации (в БТИ) и государственную пошлину за государственную регистрацию ипотеки (в федеральную регистрационную службу);

5) расходы на страхование жизни заемщика;

6) расходы на страхование приобретенной недвижимости.

Ипотека привлекательна прежде всего тем, что позволяет в короткие сроки вселиться в новую квартиру, стать ее собственником, прописать членов своей семьи и оплачивать ее в течение нескольких последующих лет, не боясь роста цен на недвижимость. Это удобнее, чем откладывать деньги, подвергая накопления инфляционным и иным рискам, или арендовать квартиру, так как размер ежемесячных платежей по кредиту сопоставим с месячной арендной платой за жилье.

Количество банков, выдающих кредиты под залог недвижимости, постоянно растет. Наиболее типичными получателями ипотечных кредитов являются граждане в возрасте от 25 до 35 лет с зарплатой от 24 до 100 тыс. руб. в месяц. Обычно это люди, работающие в сфере услуг (банки, страхование, инвестиции, информационные технологии, маркетинг) либо в крупных производственных организациях. Большинство из них офисные работники. Как правило, заемщики женаты (замужем), но детей не имеют. Вместе с тем значительное число граждан России не может позволить себе купить новое жилье.

В Программе социально-экономического развития Российской Федерации на среднесрочную перспективу (2006–2008 годы), утвержденной распоряжением Правительства РФ от 19 января 2006 г. № 38-р, подчеркивается, что в целях создания условий для обеспечения развития российской экономики, повышения качества жизни населения необходимо активно развивать рыночные институты, в том числе механизм страхования.

Недостаточно развитый механизм страхования как раз и является одной из первостепенных проблем ипотечного кредитования. Основной социальной целью создания системы страхования ипотечных кредитных рисков является формирование благоприятных условий для расширения рынка ипотечных кредитов. Рассмотрим механизм построения взаимоотношений по ипотеке с самого начала.

«Действующими лицами» в ипотеке являются кредитор (кредитодатель) и заемщик (кредитополучатель). Их отношения основаны на взаимном интересе: заемщик хочет получить деньги на покупку выбранного жилья, а кредитор – получить свои проценты за предоставление денег. В качестве кредитора выступает банк или кредитная организация, в роли заемщика – гражданин.

Для обеспечения обязательства по кредитному договору (договору займа) кредитор и заемщик заключают договор о залоге недвижимого имущества (договор об ипотеке). По условиям договора заемщик предоставляет в залог имущество, например земельный участок, здание, сооружение, жилой дом, квартиру, часть жилого дома или квартиры, дачу, садовый дом или гараж. Заложенным имуществом должник продолжает пользоваться, т. е. тратит деньги на содержание имущества, вносит коммунальные платежи, отчисляет налоги; проживает там и селит своих родственников; проводит текущий ремонт, обеспечивает чистоту.

Договор ипотеки заключается на длительный срок – 10–15 лет считается нормой. Однако с годами все больше становится вероятность наступления непредвиденных неблагоприятных событий, которые могут повлечь повреждение или уничтожение заложенного имущества. Вот тут-то и возникает мысль о страховании: только страховая компания может защитить имущественные интересы должника в случае гибели или повреждения недвижимости и обеспечить кредитору гарантии возврата его денег. Задача страхования – в уменьшении кредитного риска, его перераспределении.

Российские страховые компании, работающие на рынке ипотечного страхования, предлагают банкам-партнерам специальные программы комплексного ипотечного страхования заемщиков и заложенного имущества. Такие программы являются эффективным инструментом снижения кредитного риска.

Что же включают в себя комплексные программы страхования?

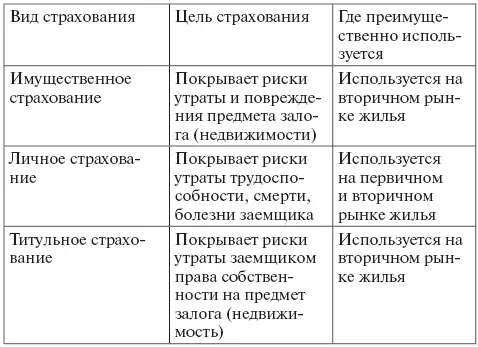

Во-первых, имущественное страхование: оно покрывает риски банка, связанные с утратой и повреждением заложенной квартиры.

Во-вторых, личное страхование, покрывающее риски банка, связанные с жизнью, здоровьем и утратой трудоспособности заемщика.

И наконец, титульное страхование: оно покрывает риск утраты заемщиком права собственности на квартиру. Это страхование риска того, что право собственности заемщика может быть тем или иным образом оспорено или ущемлено третьими лицами.

Наиболее важная информация об указанных видах страхования приведена табл. 2.

Страхование титула – это страхование юридической чистоты документов, подтверждающих право собственности на недвижимое имущество. Такое страхование позволяет заемщикам или покупателям недвижимости рассчитывать на возмещение понесенных убытков в случае расторжения судом кредитного договора или договора купли-продажи недвижимости. Иными словами, это страхование от событий, произошедших в прошлом, последствия которых могут отразиться в будущем.

Страхуется в первую очередь риск расторжения последней сделки с квартирой. Причины этого могут быть различными: в основном ошибки, допущенные при приватизации квартиры, при ее продаже или обмене. Страхователем по договору титульного страхования является заемщик, а выгодоприобретателем – банк-кредитор, т. е. расходы на страхование несет заемщик, договор со страховщиком подписывает он же, а вот страховка при наступлении страхового случая будет выплачена в пользу банка-кредитора.

Читать дальшеИнтервал:

Закладка: