РАЛЬФ РАЛЬФ ВИНС - Математика управления капиталом. Методы анализа риска для трейдеров и портфельных менеджеров

- Название:Математика управления капиталом. Методы анализа риска для трейдеров и портфельных менеджеров

- Автор:

- Жанр:

- Издательство:Альпина Паблишер

- Год:2007

- ISBN:ISBN 978-5-9614-0610-8

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

РАЛЬФ РАЛЬФ ВИНС - Математика управления капиталом. Методы анализа риска для трейдеров и портфельных менеджеров краткое содержание

Математика управления капиталом. Методы анализа риска для трейдеров и портфельных менеджеров - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

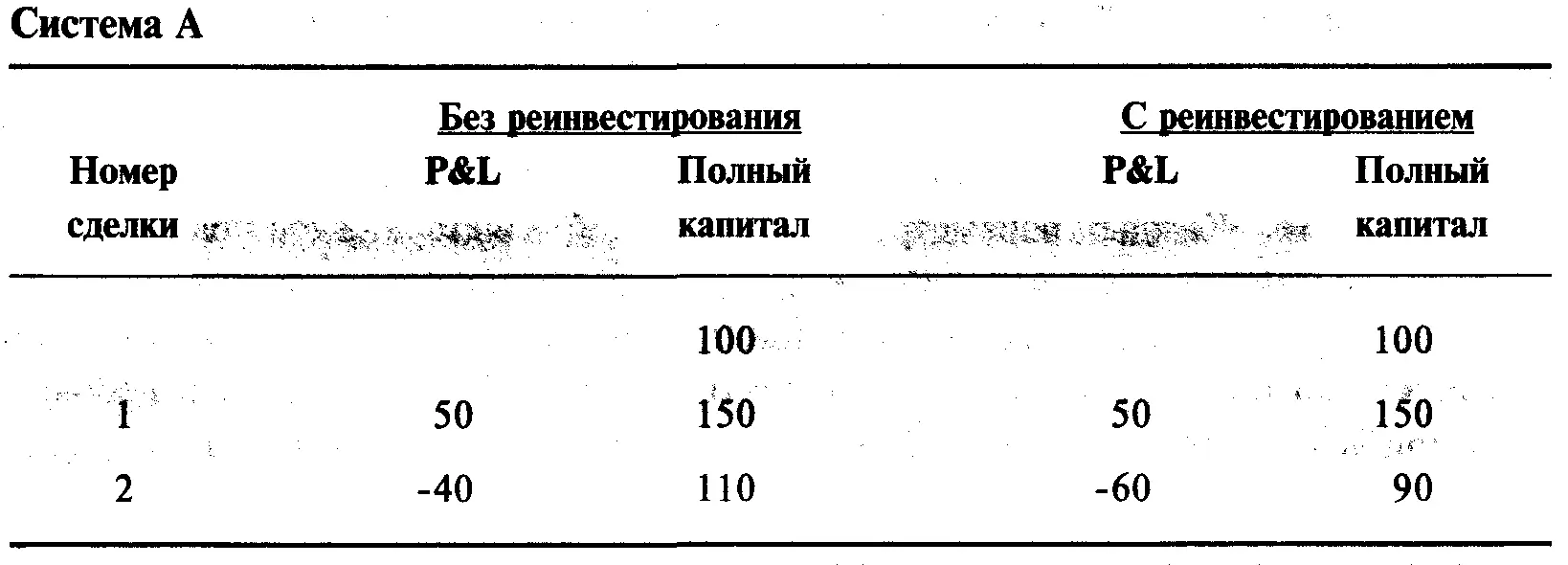

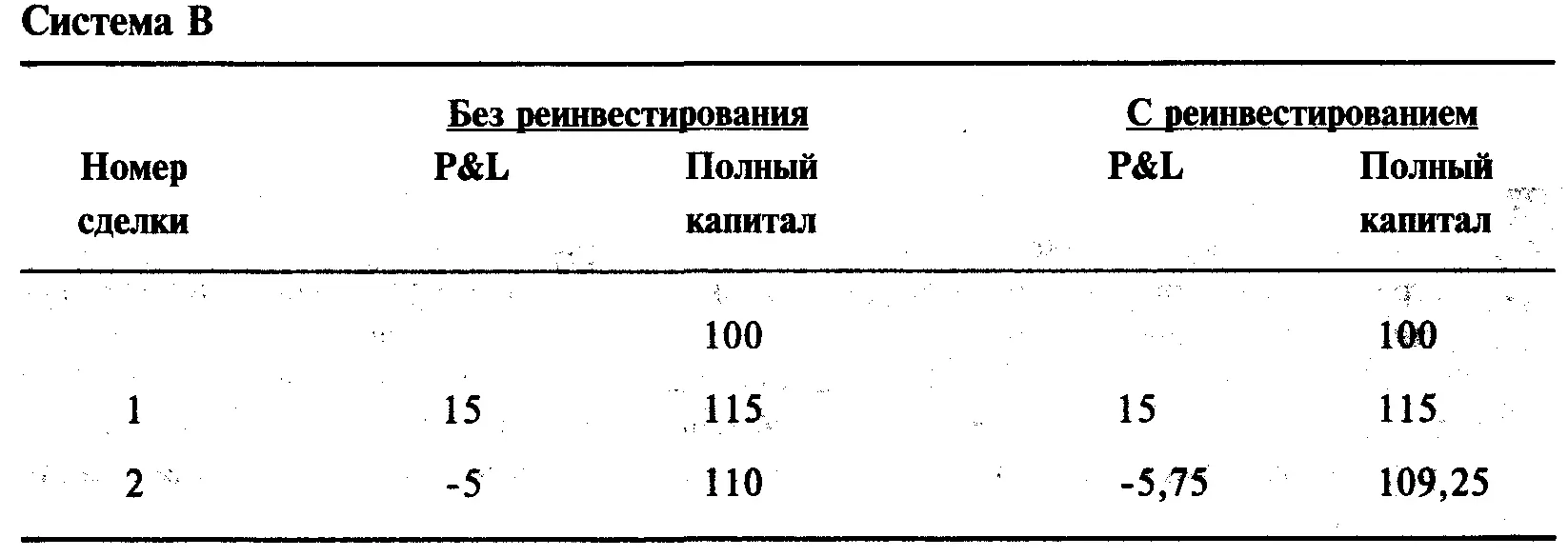

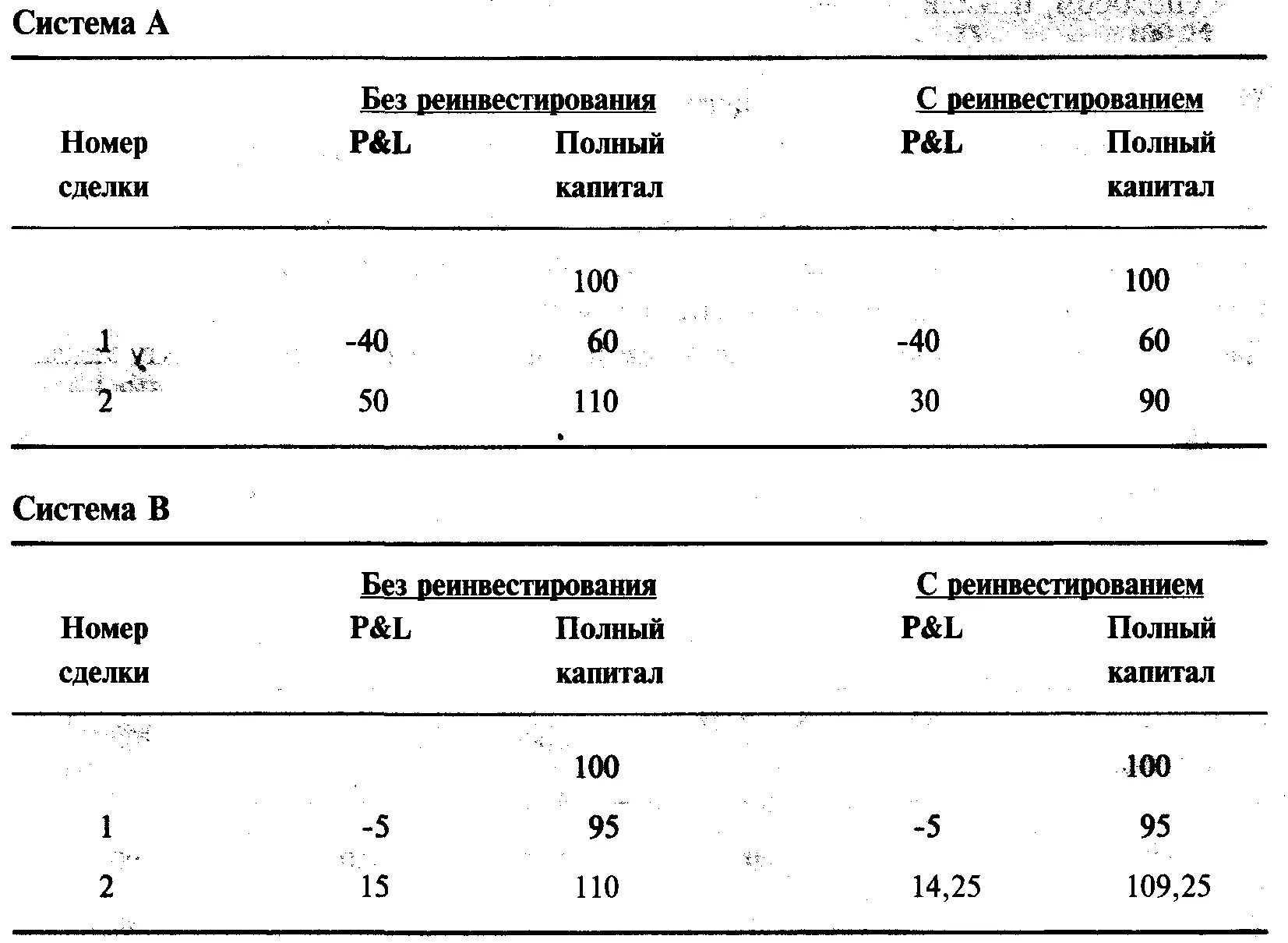

Теперь давайте посмотрим на систему В (выигрыш 15% и проигрыш 5%), которая так же, как и система А, приносит 10% за 2 сделки при отсутствии реинвестирования. Но посмотрите на результаты системы В при реинвестировании:

в отличие от системы А она зарабатывает деньги.

Важно понимать, что при торговле с реинвестированием выигрышная система может превратиться в проигрышную систему, но не наоборот! Выигрышная система превращается в проигрышную систему при торговле с реинвестированием, если доходы недостаточно последовательны.

Изменение порядка или последовательности сделок не влияет на окончательный результат. Это не только верно при отсутствии реинвестирования, но и при реинвестировании (хотя многие ошибочно полагают, что это не так).

Очевидно, что последовательность сделок не влияет на окончательный результат, неважно, используем мы реинвестирование или нет. Одним из плюсов при торговле на основе реинвестирования является то, что проигрыши обычно сглаживаются. Когда система входит в период проигрышей, за каждой проигрышной сделкой следует сделка с меньшим количеством контрактов.

На первый взгляд кажется, что лучше торговать без реинвестирования, так как в этом случае вероятность выигрыша больше. Однако это неправильное утверждение, так как в реальной торговле мы не забираем все прибыли и не покрываем все наши убытки, добавляя средства на счет. Более того, природа инвестирования или торговли основана на смешивании исходных и полученных в результате торговли средств. Если мы не производим этого смешивания (как в случае отсутствия реинвестирования), то не можем надеется на значительное увеличение капитала.

Если система достаточно эффективна, то прибыли, полученные на основе реинвестирования, будут намного больше прибылей, полученных без инвестирования.

Изменение степени пригодности системы для реинвестирования посредством среднего геометрического.

До настоящего момента мы видели, как систему можно разрушить, благодаря отсутствию стабильности от сделки к сделке. Не означает ли это, что мы должны прекратить торговлю и положить деньги в банк?

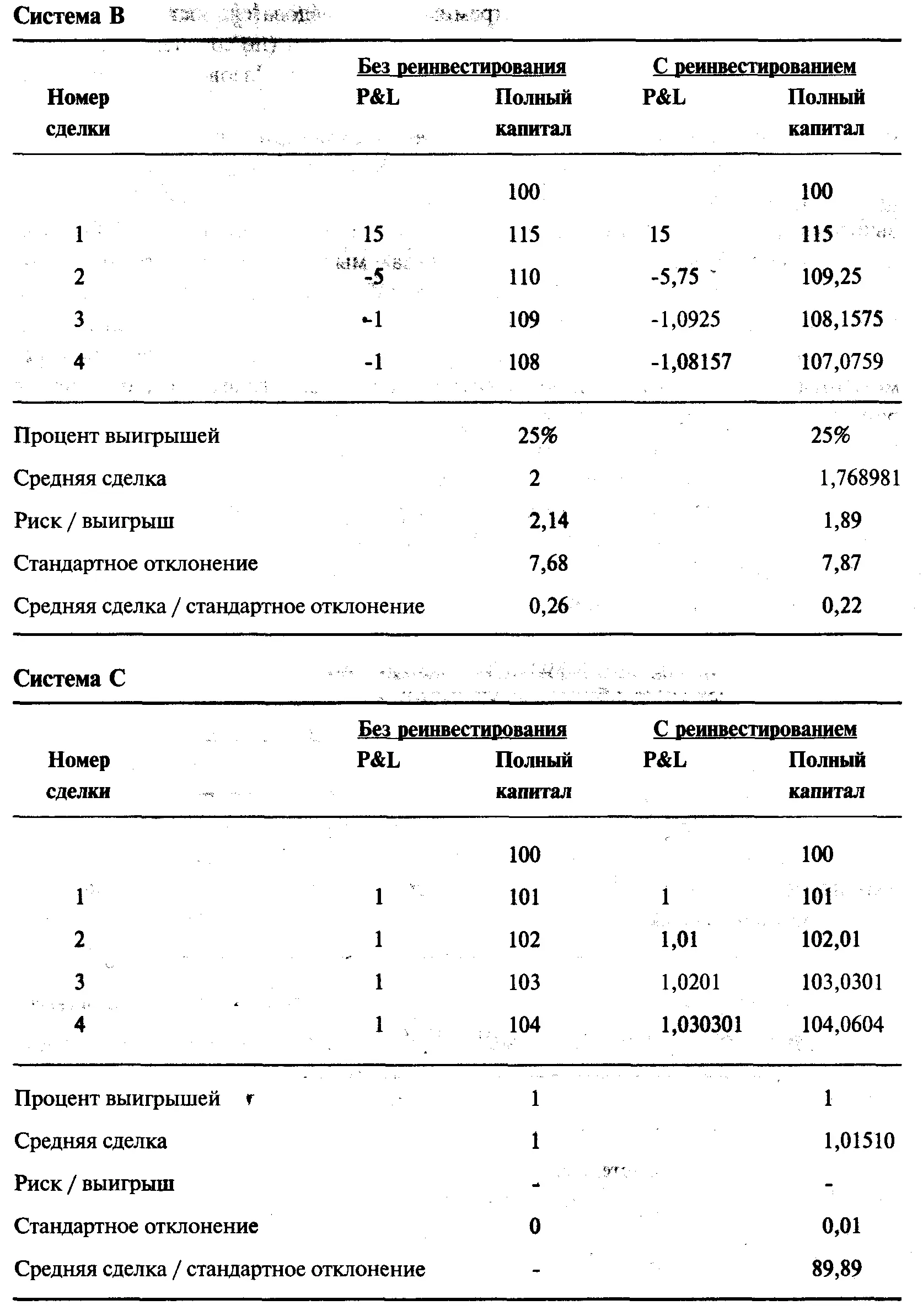

Теперь, если мы действительно стремимся к последовательности, рассмотрим банковский депозит, абсолютно стабильный инструмент (по сравнению с торговлей), выплачивающий 1 пункт за определенный период. Назовем эту серию системой С. Наша цель — максимизировать прибыли при торговле с реинвестированием. С этой точки зрения наша лучшая реинвестиционная последовательность имеет место при использовании системы В. Как выбрать наилучшую систему при наличии информации только о торговле без реинвестирования? По проценту выигрышных сделок? По общей сумме заработка? По средней сделке? Ответом на эти вопросы будет «нет», так как ответив «да», мы должны торговать по системе А (и именно это решение примет большинство фьючерсных трейдеров). Что если принять решение, исходя из наибольшей стабильности (то есть исходя из наибольшего отношении средняя сделка / стандартное отклонение или исходя из самого низкого стандартного отклонении)? Как насчет самого высокого отношения риск / выигрыш или самого низкого проигрыша? Это тоже не поможет нам с правильным ответом. Если мы будем выбирать систему по этим признакам, то лучше положить деньги в банк и забыть о торговле.

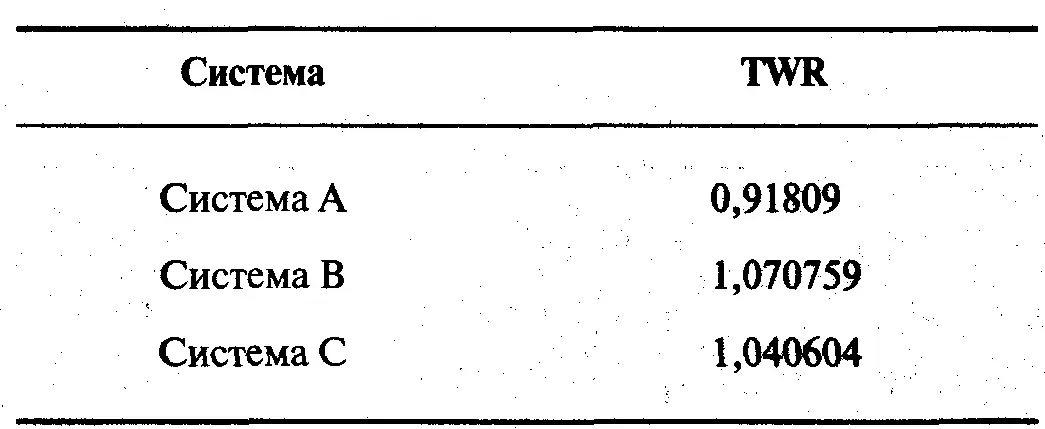

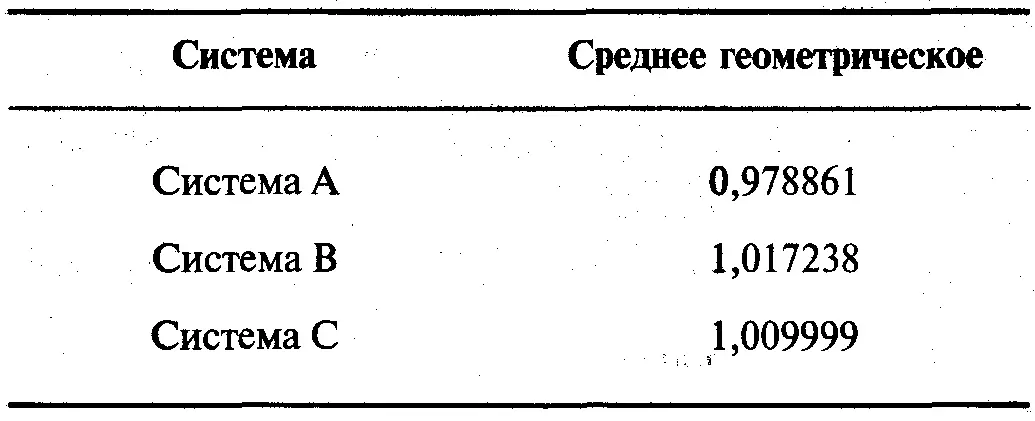

Система В обладает хорошим сочетанием прибыльности и стабильности. Системы А и С не обладают этими качествами. Вот почему система В работает лучше всего при торговле с реинвестированием. Каков наилучший способ измерения этого «хорошего сочетания»? Данную проблему можно решить с помощью среднего геометрического. Это просто корень N-й степени из относительного конечного капитала (TWR), где N является количеством периодов (сделок). TWR для этих рассматриваемых трех систем будут следующими:

Так как в каждой такой системе по 4 сделки, то, чтобы получить среднее геометрическое, возьмем корень четвертой степени TWR.

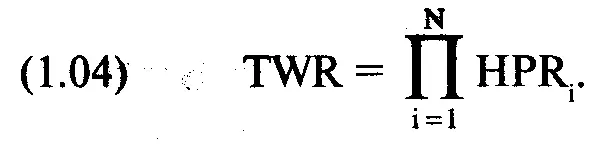

где N = общее количество сделок;

HPR = прибыль за определенный период (единица плюс уровень до хода, например HPR =1,10 означает 10% прибыль за данный период, ставку или сделку);

TWR =количество долларов на конец серии периодов / ставок / сделок на доллар первоначальной инвестиции.

Далее представлен другой способ выражения этих переменных:

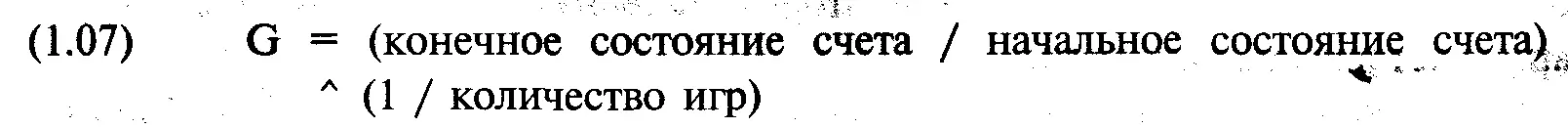

(1.06) TWR = (конечное состояние счета) / (начальное состояние счета) Среднее геометрическое (G) равно вашему фактору роста за игру, или:

Как мы уже сказали, среднее геометрическое — это фактор роста вашего счета за игру. Система с наибольшим средним геометрическим является системой, которая принесет наибольшую прибыль, если торговать на основе реинвестирования доходов. Среднее геометрическое меньше единицы означает, что система будет терять деньги, если вы будете торговать на основе реинвестирования.

Эффективность инвестиций часто оценивается с точки зрения дисперсии доходов. Коэффициенты Шарпа, Трейнора, Дженсена, Вами и так далее, пытаются соотнести эффективность инвестирования с дисперсией. Среднее геометрическое можно рассматривать как одну из таких величин. Однако в отличие от других коэффициентов среднее геометрическое измеряет эффективность инвестирования по отношению к дисперсии в той же математической форме, в которой задается баланс вашего счета.

Уравнение (1.04) можно прокомментировать следующим образом. Если HPR = 0, то вы полностью выйдете из игры, так как все, что умножается на ноль, равно нулю. Любая большая проигрышная сделка будет иметь самое неблагоприятное влияние на TWR, так как эта функция мультипликативна, а не аддитивна.

Читать дальшеИнтервал:

Закладка: